Il contribuente, in dichiarazione dei redditi, porta in detrazione una serie di spese tra cui quelle sanitarie (acquisti di medicinali, acquisti di dispositivi medici, prestazioni rese da medici, esami di laboratorio, ecc.).

Ai fini delle detrazione deve conservare, ed esibire a richiesta dell’Amministrazione finanziaria, la relativa documentazione della spesa (scontino, fattura o ricevuta fiscale).

Con particolare riferimento alle spese per prestazioni sanitarie, quindi, il contribuente deve essere in possesso della fattura o ricevuta fiscale del professionista (medico) che ha reso la prestazione.

Spese sanitarie: quando si applica l’imposta di bollo

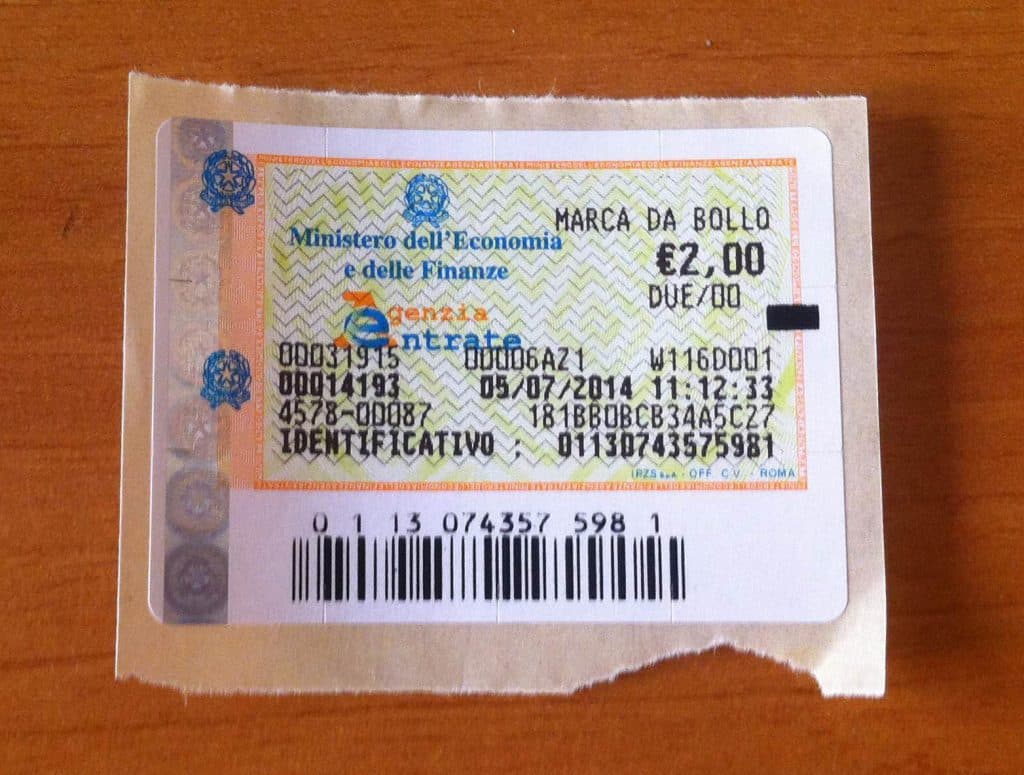

In genere le prestazioni sanitarie sono esenti IVA e laddove la prestazione resa sia superiore a 77,47 euro occorre che il professionista applichi l’imposta di bollo di 2 euro (con successiva rivalsa sul contribuente stesso).

Ricordiamo, infatti, che l’imposta di bollo (attualmente pari ad euro 2,00) è da applicarsi sulle fatture esenti da IVA di importo superiore ad euro 77,47

In altri termini se la fattura o la ricevuta del medico riporta l’IVA, nessuna imposta di bollo è dovuta. Viceversa se la fattura o ricevuta del medico non è soggetta ad IVA e l’importo della prestazione è superiore a 77,47 euro, occorre che il professionista applichi l’imposta di bollo (contrassegno telematico) di 2 euro.

Detrazione spese sanitarie: le regole per l’imposta di bollo

La domanda che spesso ci si pone è se l’importo della spesa detraibile debba essere comprensivo di IVA o del costo del bollo applicato. In altre parole ci si chiede se è detraibile, in dichiarazione dei redditi, anche l’IVA o l’imposta di bollo.

Secondo quanto emerge dalla Circolare n. 7/E del 2021,

- la spesa da portare in detrazione è comprensiva anche di IVA se la fattura o ricevuta riporta tale imposta

- è detraibile l’imposta di bollo di 2 euro quale onere accessorio, qualora tale imposta sia stata esplicitamente applicata dal medico e traslata sul contribuente ed evidenziata a parte sulla fattura

- laddove il contribuente riceva una fattura o una ricevuta che non è in regola con il pagamento dell’imposta di bollo, questi può portare in detrazione le spese relative all’imposta di bollo stessa solo se paga il tributo al posto del professionista (ciò sia nel caso di i inadempienza di quest’ultimo provvedendo sia per esplicito accordo tra le parti).

Potrebbero anche interessarti: