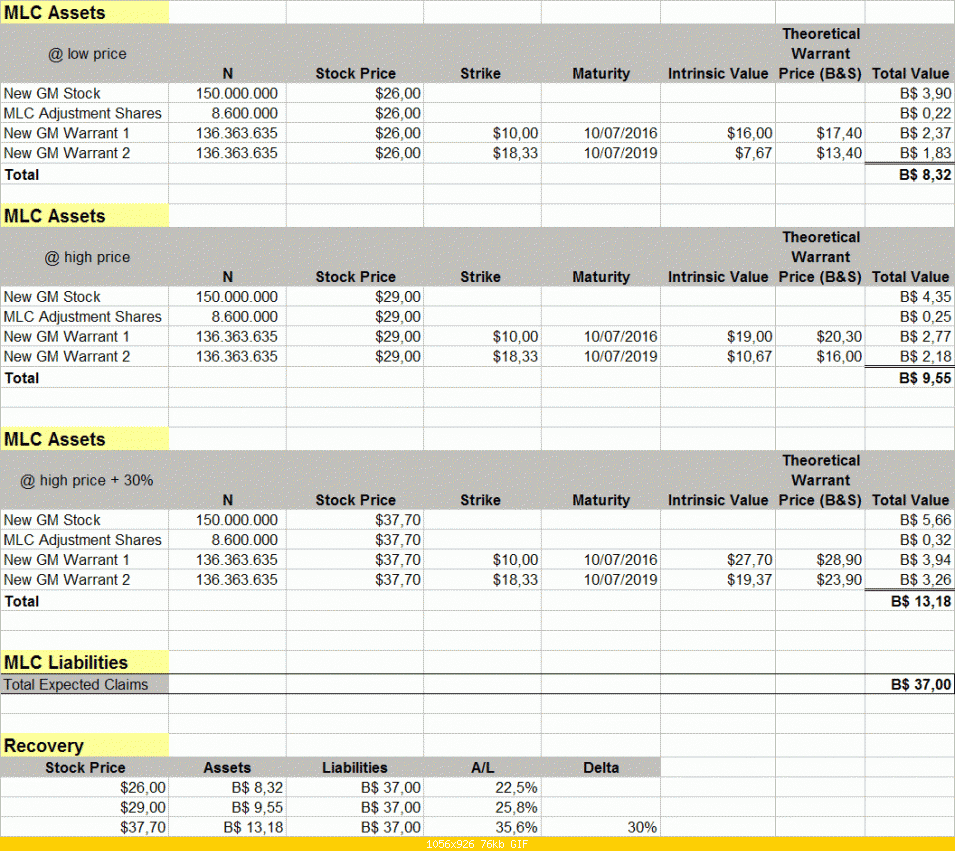

General Motors ha recentemente annunciato i dettagli della quotazione in borsa, prevista intorno a metà Novembre (split azionario 3 a 1, forchetta di prezzo per azione da $26 a $29, prezzo definitivo il 17/11, quotazione il 18/11). Nel seguente schema viene valutato il recovery sulla totalità dei bond in base alle informazioni finora disponibili. Alcune note:

- il recovery stimato si riferisce alla totalità dei bondholder

- bond diversi avranno però percentuali di recovery leggermente diverse, in funzione del rateo e della valuta. Quindi per esempio i bond in dollari (che hanno rateo minore) avranno un recovery minore di quello esposto, i bond in euro (che hanno rateo maggiore e beneficiano, almeno finora, dell’effetto cambio) un recovery maggiore.

- In questo caso il riferimento è il cambio di quando GM è entrata in Chapter 11 (EURUSD=1,4186). I debiti in euro verranno trasformati in debiti in dollari secondo quel cambio. Ne consegue che finché l’euro varrà meno di 1,4186 dollari, i bond in euro avranno un recovery più elevato dei bond in dollari.

Tra il valore teorico che dovrebbero avere i bond secondo i miei calcoli e i prezzi di mercato c’è una differenza importante. Se prendiamo come riferimento il bond GM 2033 in USD (è il più liquido), negli ultimi giorni il suo prezzo oscilla intorno a ca. $36 (FINRA – Investor Information – Market Data – Bonds – Bond Detail). Secondo i miei calcoli (v. foglio Excel) un recovery del 36% (per semplicità possiamo porre prezzo del bond = % di recovery, così facendo trascuriamo l’effetto del rateo ma l’errore è marginale) corrisponde ad un prezzo dell’azione di circa $38, oltre il 30% in più rispetto al prezzo massimo della forchetta ($29).

Perché questo disallineamento? Bella domanda, ma di difficile risposta.

Sicuramente non è il rateo. Per sincerarcene, fingiamo di conoscere la percentuale di recovery sul solo nominale, senza rateo, e diciamo che questa sia del 26%. Quanto sarà il recovery per un bond con un rateo pari all’8,375% (corrispondente all’intera cedola del GM 2033 EUR) ? recovery = recovery_sul_nominale * (100% + 8,375%) = 28,2% Come si vede, i numeri non cambiano più di tanto ; e dire che ci siamo messi nella condizione più favorevole. Altre spiegazioni?

- Azioni New GM sottovalutate. Diversi analisti ritengono che il prezzo di $26 – $29 sia eccessivamente basso, ritenendo che il fair value sia più vicino ai $40 che ai $30.

- Bond Old GM sopravalutati. L’incertezza dovrebbe tradursi in uno sconto su prezzo, ma non è detto che sia sempre così. Penso che molti potenziali venditori arrivati a questo punto vogliano giocare a carte scoperte, anche se questo può rappresentare un potenziale loss.

- E chi acquista? Di certo un prezzo dei bond così alto è un’ottima pubblicità per l’IPO, ma siccome la dietrologia non mi piace mi fermo qui…

- Sorprese dell’ultimo minuto. Fino ad ora GM ha presentato solo prospetti provvisori. Teoricamente non si può per esempio escludere che venga presentato un nuovo emendamento del form S-1/A in cui GM modifica la forchetta di prezzo dell’IPO

- Una sottovalutazione da parte del mercato del totale dei claim (qui calcolati secondo le ultime indicazioni disponibili del tribunale fallimentare e di GM), con aspettative di distribuzione ai soli bondholders delle azioni e dei warrant NewCo GM.

Conclusioni Osservato il permanere di questo disallineamento, la domanda naturale che ci poniamo è: possiamo sfruttarlo? rappresenta forse una aggiuntiva opportunità di operatività per noi investitori? A mio avviso, almeno in teoria la risposta è positiva: potremmo vendere i bond oldGM e acquistare le azioni newGM (aderendo all’IPO o acquistandole il primo giorno di quotazione).

Una volta che i valori di bond e azioni si saranno ri-allineati, procederemo naturalmente all’operazione inversa (acquisto bond, vendita azioni). Il guadagno realizzato in un’operazione di questo tipo sarà rappresentato dal 30% ca di disallineamento attuale meno i costi di compravendita. Disclaimer – Le informazioni contenute in quest’articolo hanno il solo scopo di fornire elementi di studio, analisi e riflessione ai lettori. Raccomandiamo di contattare un professionista dell’investimento di vostra fiducia prima di comprare o vendere azioni o altri prodotti finanziari o di qualsivoglia natura elencati nel presente articolo. Ogni lettore deve considerarsi responsabile per i rischi dei propri investimenti e per l’uso che fa delle informazioni contenute in questo articolo. L’articolo in ogni sua forma ed espressione non costituisce servizio di consulenza, né in alcun modo sollecitazione di pubblico risparmio né sollecitazione all’acquisto o alla vendita di valori mobiliari.