Un’oncia di oro sui mercati internazionali quota a metà seduta di oggi sui 1.207-8 dollari, ai minimi da 5 mesi, perdendo quest’anno circa il 7,5%. E le quotazioni del petrolio sono scese, intanto, sotto i 70 dollari al barile per il Wti americano e i 75 dollari per il Brent, lontane rispettivamente dagli 80 e 74 dollari toccati appena tre settimane fa. Di solito, le due commodities appaiono legate tra di loro: quando il petrolio rincara, l’inflazione nelle economie importatrici accelera, spingendo il mercato ad acquistare oro per tutelare il potere di acquisto. Viceversa, quando il greggio costa meno. Non che stavolta sia del tutto diverso, ma a questa narrativa se ne aggiungerebbe un’altra, che riguarda due tra le principali valute asiatiche: yuan e rupia indiana.

Perché il caro petrolio paradossalmente deprimerebbe le quotazioni dell’oro

Partiamo dalla Cina, primo mercato al mondo per importazioni di petrolio. Nel secondo trimestre, sono state pari a 9 milioni di barili al giorno, corrispondenti a circa il 9% della domanda globale, ma in contrazione dello 0,8% su base annua. Nel primo trimestre, invece, si era registrato un balzo tendenziale del 7%. Che cosa sta succedendo? Dall’inizio dell’anno, lo yuan ha perso il 5,4% contro il dollaro e questa è stata l’ottava settimana ad essere chiusa con il segno meno per la valuta asiatica. Viste le modalità peculiari di fissazione del tasso di cambio da parte della People’s Bank of China, mercati e analisti non sono concordi nel capire se Pechino stia svalutando lo yuan in risposta ai dazi dell’amministrazione Trump o se, al contrario, non stia cercando di contenerne il deprezzamento, temendo una fuga dei capitali come nell’estate di tre anni fa.

Quale che sia la risposta, una cosa sembra certa: più il cambio cinese s’indebolisce, maggiori le conseguenze negative sul petrolio, dato che per le imprese cinesi diverrà più costoso acquistare la materia prima e, anche alla luce dei timori legati a una “guerra” commerciale con l’America, potrebbero tagliare le importazioni. E l’India non è da meno con l’oro. Fino a un lustro fa, era il primo mercato di importazione del metallo, superato dalla Cina solo per le politiche messe in atto da Nuova Delhi per colpire tali investimenti “improduttivi” e per tamponare il deficit commerciale. Nei primi sei mesi dell’anno, le importazioni sono scese del 6% a 338,7 tonnellate, guarda caso a fronte di un tracollo dell’8% per la rupia contro il dollaro.

E l’India non scalda più l’oro

Dunque, anche nel caso indiano ci troviamo dinnanzi a un mercato disincentivato ad acquistare oro, dati i maggiori costi. E si consideri che converrebbe meno per la filiera indiana pure acquistare oro dall’estero per esportarlo dopo il processo di lavorazione, dato che il World Gold Council ha stimato in 1.959,9 tonnellate la domanda globale nel primo semestre, la più bassa dal 2009, registrando un -4% annuo nel secondo trimestre. In altre parole, vi sarebbero minori margini per ammortizzare l’aggravio dei costi subito dall’industria orafa indiana per l’effetto cambio. Da qui, la possibile debolezza anche dell’oro.

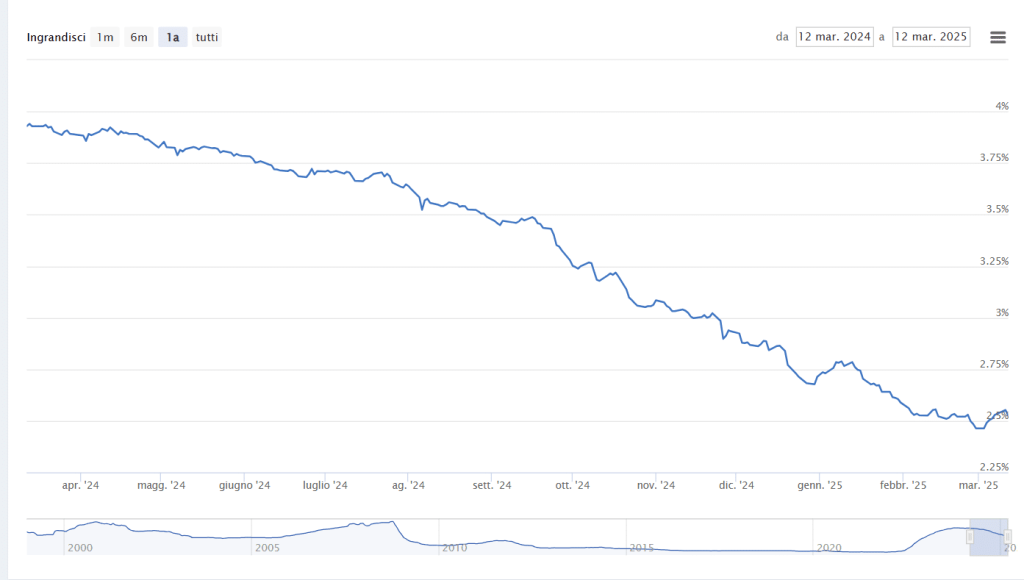

Su tutto, poi, certamente gioca un ruolo dirimente il rialzo dei tassi negli USA. I Treasuries a 10 anni rendono il 3%, mentre l’oro è un bene che non offre alcuna cedola a chi lo detiene. E si consideri che, nonostante la robusta crescita delle principali economie negli ultimi trimestre, in nessuna di esse si registrano tassi d’inflazione dinamici, né le aspettative appaiono allarmanti per i prossimi anni. Dunque, non esisterebbe una reale ragione per puntare sull’oro al fine di ripararsi dal caro-prezzi. Il metallo scintilla sempre meno e solo eventuali tensioni geopolitiche e finanziarie probabilmente ne rinvigoriranno le quotazioni da qui a breve.

Perché i tassi potrebbero rimanere bassi a lungo: i segnali da oro e petrolio