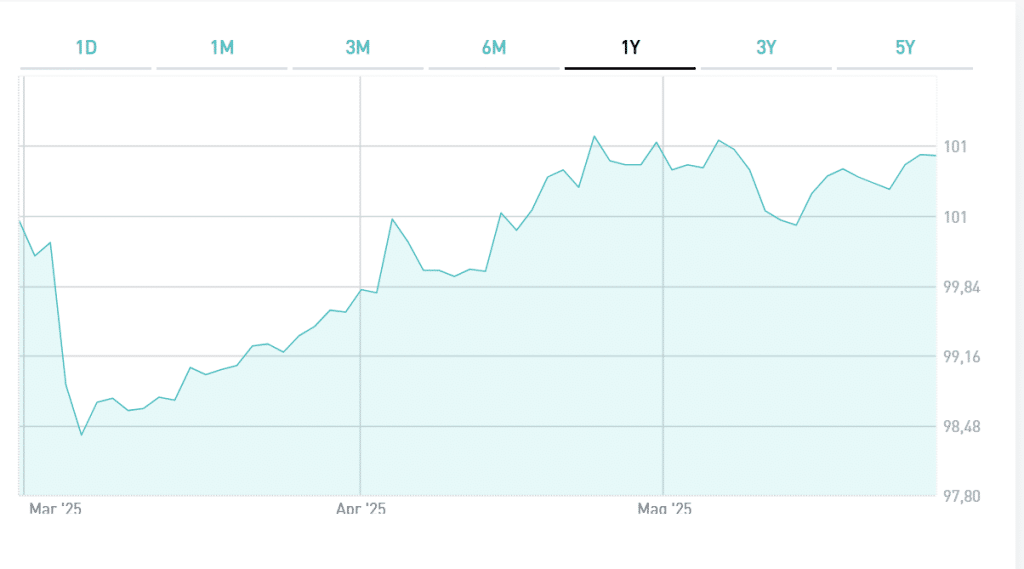

Era il dato più atteso della settimana sui mercati finanziari di tutto il mondo: l’inflazione a dicembre negli Stati Uniti. E’ stato pubblicato ieri, quando in Italia erano le ore 14.30 ed è risultato un po’ superiore alle attese. Rispetto al 3,1% annuo di novembre, ha segnato un rialzo al 3,4% contro previsioni medie del 3,2%. Su base mensile, la crescita dei prezzi al consumo è stata dello 0,3% contro lo 0,2% atteso. Contrariamente a quanto possiamo immaginare, lo spread tra BTp e Bund ha proseguito la discesa dopo la lettura, avvicinandosi ai 160 punti base. Ad un certo punto, il rendimento decennale italiano si era portato fino a un minimo del 3,76%.

Eppure la risalita dell’inflazione nella prima economia mondiale non depone a favore del mercato obbligazionario. Più difficile per la Federal Reserve iniziare a tagliare i tassi di interesse già a marzo. A questo punto, salvo novità a febbraio, Jerome Powell avvierebbe l’allentamento monetario nel secondo trimestre. In teoria, lo spread dovrebbe allagarsi su un simile scenario, perché a cascata avrebbe riflessi sulla stessa condotta della Banca Centrale Europea (BCE).

Attese sul taglio dei tassi BCE quasi immutate

I dati, però, vanno letti nel loro insieme. A dicembre, l’inflazione “core” negli Stati Uniti è scesa meno delle attese, ma è scesa. Dal 4% al 3,9% e non al 3,8% stimato. Questo significa che, anche al netto di componenti volatili come energia e generi alimentari, l’indice dei prezzi si sta stabilizzando. E nell’Eurozona la scommessa sui tempi e sull’entità del taglio dei tassi non muta granché? Stando ai futures sull’Euribor a 3 mesi, il costo del denaro inizierà a scendere già a marzo dello 0,25% e altrettanto a maggio, luglio, settembre e novembre.

Resta in dubbio un possibile sesto taglio per dicembre.

Nell’area, l’inflazione di dicembre è risalita al 2,9%, centrando le previsioni degli analisti. Nel frattempo, i dati sull’economia continuano ad essere negativi. Basti pensare all’andamento della produzione industriale, del Pmi manifatturiero e degli stessi servizi nei principali paesi. C’è persino la sensazione che sarà la BCE ad anticipare la Fed sul taglio dei tassi. In effetti, le condizioni dell’economia statunitense appaiono ancora molto buone, con il mercato del lavoro in piena occupazione e un ritmo di crescita del PIL sostenuto.

Spread già con rischio sovrano

Lo spread stringe perché sconta un costo di emissione del debito pubblico italiano più basso nei prossimi mesi, cosa che allevierà il nostro bilancio statale. In sostanza, il rischio sovrano si riduce. Lo segnalano anche i CDS a 5 anni, scesi a 80 punti base e ai minimi dal novembre del 2021. Essi sono i titoli che garantiscono il capitale dei bond acquistati dagli obbligazionisti contro l’ipotesi di default. Ad ottobre, quando i rendimenti italiani toccarono i massimi da anni, il costo di acquisto era di 116 punti e nel luglio del 2022 aveva superato i 167 punti. Praticamente, si è più che dimezzato dai massimi degli ultimi anni.

giuseppe.timpone@investireoggi.it