“Gentile cliente”. Inizia così la missiva con la quale banca Fineco comunica ai clienti che i loro conti correnti sopra i 100.000 euro sono a rischio chiusura, a seguito della facoltà dell’istituto di avvalersi del diritto di recesso unilaterale, “ai sensi dell’art.118 del Decreto Legislativo n.385/93 (TUB)”. Motivo? Lo spiega la stessa Fineco, scrivendo che nel corso del 2020 l’Euribor ha proseguito la discesa e sulla scadenza a 1 mese è arrivato al -0,553% a febbraio, con la prospettiva che la risalita non avvenga in tempi brevi. La politica monetaria della BCE, continua, renderebbe onerosa la gestione della liquidità, specie depositata sui conti correnti.

Il rischio di chiusura riguarderà tutti i conti sopra i 100.000 euro di clienti che non abbiano richiesto e utilizzato altri prodotti d’investimento o di gestione del risparmio della banca o che non abbiano usufruito di prestiti utilizzati della stessa. Se è vero che la prospettiva riguarderebbe una minoranza dei clienti di Fineco, l’annuncio è destinato a scuotere il mercato del risparmio italiano.

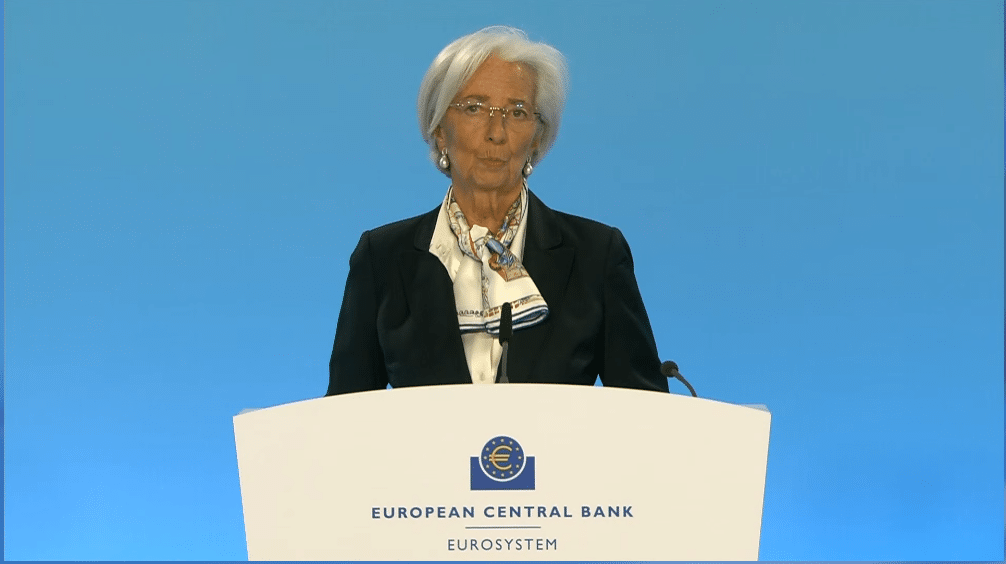

Per capire cosa stia succedendo, dobbiamo tirare in ballo proprio la BCE. Da anni, impone tassi negativi sui depositi overnight, attualmente al -0,50%. Questo significa che gli eccessi di liquidità delle banche nell’Eurozona, depositati a Francoforte, vengono tassati, anziché produrre interessi a favore dei depositanti. In teoria, il provvedimento dovrebbe indurre le banche a prestare più denaro alla clientela, con ciò stimolando i prezzi al consumo e la crescita economica. Ma tale conseguenza si è rivelata dubbia, almeno oltre una certa misura.

Conti bancari sotto 100.000 euro davvero sicuri da un prelievo forzoso?

Il rischio chiusura o dei tassi negativi

Ne deriva che le banche non abbiano alcuna convenienza ad attirare troppa clientela, specie se molto liquida.

Non avendo a chi prestare il denaro raccolto, finirebbero per doverlo parcheggiare presso la BCE, subendo la stangata. Da qui, la decisione di Fineco di disincentivare l’apertura e il mantenimento di conti correnti troppo gonfi. Sul piano pratico, il cliente avrebbe alternative immediate per evitare di vedersi chiuso il conto. Potrebbe sempre aprirne un altro presso una seconda banca, nel quale fare confluire la liquidità sopra i 100.000 euro. O potrebbe investire una minima quota in un qualche prodotto erogato da Fineco stessa o ancora deviare parte della liquidità anche solo su un conto deposito.

Tuttavia, ciò che non quadra è questa tendenza a pretendere che il cliente investa in altri prodotti bancari più redditizi (per la banca), mentre il legislatore cerca di ridurre l’uso del contante con incentivi per i pagamenti digitali, disincentivi e limitazioni al cash. L’uso di carte di credito o debito o anche di app richiede l’apertura di un conto corrente di appoggio. Se nessuno più usasse il contante, come desidera il legislatore, tutto il denaro passerebbe dalle banche. Senonché, queste ritengono di avere il diritto di limitare la liquidità massima detenibile dal cliente.

Se la soglia di 100.000 euro imposta da una singola banca vi sembra un caso, tutto sommato, eccezionale e dallo scarso impatto per il mercato del risparmio, immaginate se tutte le banche concordassero di imporre un tetto molto più basso.

A quel punto, nessuno potrebbe tenersi liquido oltre una certa misura, a meno di dover aprire svariati conti presso altre banche. In parole semplici, le banche starebbero imponendo l’obbligo di investimento, a loro volta spinte in questa direzione da una politica monetaria intenta a sostenere l’economia e che sempre più sta finendo per colpire il risparmio. L’alternativa a questo scenario di chiusure forzate dei conti sarebbe il trasferimento dei tassi negativi sui conti dei clienti, cosa che sta già accadendo più o meno diffusamente sul mercato svizzero e che inizia a intravedersi persino in Germania. Comunque, un’altra pessima prospettiva.

I prestiti a tassi negativi non salveranno l’economia dalla catastrofe

giuseppe.timpone@investireoggi.it