Per la prima volta nella sua storia, l’indice Dow Jones a Wall Street ha chiuso ieri sopra i 25.000 punti, a poche ore di distanza dal maxi-rialzo messo a segno dalla Borsa di Tokyo, che alla sua prima seduta dell’anno aveva guadagnato il 3,3%, salendo a livelli non visti sin dal 1992. E anche Londra si è aggiunta alla festa, con l’FTSE 100 a segnare nuovi record a quasi 7.700 punti. Rispetto ai minimi toccati con la crisi finanziaria agli inizi del 2009, Londra è risalita del 180%, New York del 280% e Tokyo del 230%.

Per prima cosa, concentriamoci sulle ragioni di questa euforia borsistica ormai globale. Ieri, gli ultimi dati sul lavoro negli USA, secondo il consueto report di ADP, si sono rivelati superiori alle attese: +250.000 posti creati nel settore privato a dicembre contro i 190.000 attesi. Il mercato del lavoro americano continua a mostrarsi robusto e di questo passo, il tasso di disoccupazione scenderà sotto il 4%, come del resto previsto dalle stime della Federal Reserve.

Nell’Eurozona, la disoccupazione resta mediamente alta, molto alta in alcune aree, come Spagna, Grecia e un po’ meno in Italia, ma la crescita economica sta attecchendo pure da noi, così come i segnali sul fronte dell’occupazione appaiono in miglioramento. C’è una fiducia diffusa tra imprese e consumatori, ai massimi persino dall’inizio del Millennio, in qualche caso. Sia negli USA che nell’Eurozona, poi, le prime due economie mondiali, a fronte di una crescita in corso superiore al 2% e a un mercato del lavoro rispettivamente in piena occupazione e in miglioramento, l’inflazione resta bassa, tale da non spingere le banche centrali a intervenire con misure drastiche sul fronte monetario.

Ripresa senza inflazione aiuta

Le borse stanno festeggiando la “goldilocks economy”, quel mix di crescita e bassa inflazione, che sembra speculare alla stagflazione degli anni Settanta. Certo, non che i ritmi con cui il pil sale presso le economie avanzate siano in sé qualcosa di entusiasmanti, specie in America, dove la precedente amministrazione Obama è stata l’unica dalla Seconda Guerra Mondiale a non avere mai registrato un solo anno di crescita al 3%. Tuttavia, le prospettive sono migliorate notevolmente nell’ultimo anno e i mercati ne stanno prendendo atto. (Leggi anche: Goldilocks economy, ripresa senza slancio)

Per di più, il taglio delle tasse appena varato dall’amministrazione Trump è un grosso tonificante per i profitti corporate americani. L’aliquota su di essi crolla dal 35% al 21% e scende pure la tassazione media per le famiglie, cosa che induce a sperare credibilmente che saliranno nei prossimi mesi investimenti, consumi, forse anche produzione (ma occhio ai colli di bottiglia legati alla carenza di manodopera disponibile) e dividendi azionari, oltre che operazioni di “buyback”.

Altro fattore di stimolo dei corsi azionari è rappresentato dai titoli energetici. Il petrolio è salito ai massimi dalla primavera 2015, con il Brent a 68 e il Wti americano a 62 dollari al barile. Valori ancora molto distanti dai 115 dollari a cui il primo era arrivato intorno alla metà del 2014, ma sufficienti per schiarire le nubi in sosta sulle economie emergenti negli ultimi anni. Queste incidono ormai per il 40% del pil mondiale e sono perlopiù produttrici di materie prime, tra cui il greggio. L’indice Bloomberg delle commodities segna un rialzo ponderato dei prezzi del 10% dal giugno scorso, anche se su base annua siamo ancora ad appena il +1%.

I fattori di rischio

Si direbbe che vada tutto bene. In realtà, varrebbe la pena di fermarsi a riflettere su alcuni rischi potenziali. Il primo riguarda le varie tensioni geopolitiche in corso: si da dalle minacce nucleari tra USA e Corea del Nord alle schermaglie sempre più pericolose tra Arabia Saudita e Iran, passando per lo stallo politico in Germania e le elezioni italiane, senza dimenticare che tra Bruxelles e Londra si tratta duramente per raggiungere un difficile compromesso sulla Brexit.

Sul piano più prettamente economico, se è vero che siamo nell’era della “goldilocks”, resta indubbia l’uscita presso le principali banche centrali da quasi un decennio di politiche monetarie non ortodosse e senza precedenti, che hanno azzerato i tassi e inondato i mercati di liquidità a fiumi, la quale a sua volta ha sostenuto proprio le quotazioni azionarie e obbligazionarie. La Fed continuerà ad alzare i tassi e la velocità con cui lo farà sotto il nuovo governatore Jerome Powell dal mese prossimo dipende dal successo proprio della riforma fiscale targata Trump. La BCE smetterà di acquistare bond a settembre e inizierà verosimilmente ad alzare i tassi da qui a un anno e mezzo al massimo e lo stesso Giappone segnala di puntare a ritirare gradualmente gli stimoli. (Leggi anche: Perché le banche centrali non vogliono alzare i tassi e tagliare gli stimoli)

La normalizzazione monetaria si farà sentire

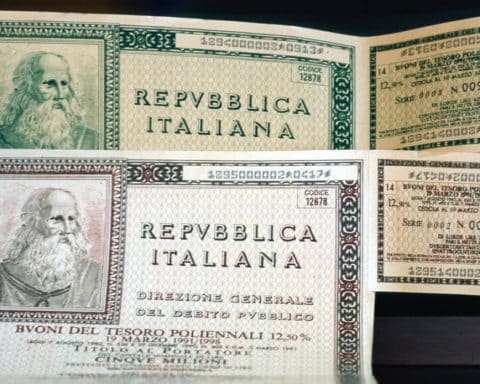

Non assisteremo a un brusco crollo della liquidità da un giorno all’altro, ma piano piano il mare alimentato dalle dighe aperte dei governatori inizierà a prosciugarsi. Da lì in avanti, i corsi degli assets si riporteranno in linea con i fondamentali. Il principale problema riguarderà, a quel punto, il mercato obbligazionario, dove i rendimenti sono scesi a livelli del tutto incompatibili con una situazione di equilibrio, non riflettendo l’affidabilità creditizia dei soggetti emittenti.

L’apparente paradosso in cui si trovano i mercati finanziari oggi sta nel fatto che l’attuale boom dei corsi è legato all’ottimismo per i risultati conseguiti dall’economia, i quali a loro volta anticipano proprio la fine delle condizioni ultra-favorevoli che hanno favorito il boom stesso. In sostanza, azioni e bond rischiano di restare vittima del consolidamento della ripresa, quando ci si attenderebbe l’esatto contrario. Alla base di tutto c’è la politica monetaria, che da fonte di ausilio per l’uscita dalla crisi potrebbe trasformarsi in forza destabilizzante. E se il petrolio dovesse correre troppo (ipotesi poco probabile), impattando sull’inflazione, costringerebbe le banche centrali a una stretta più veloce delle attese, con tutte le ripercussioni negative del caso.