Diventa sempre più difficile immaginare che la Banca Centrale Europea (BCE) tagli i tassi di interesse già a marzo o anche in aprile. Il mercato sconta con probabilità intorno al 50% che ciò possa accadere tra due mesi. Invece, molto probabile che l’allentamento della stretta monetaria si verifichi a partire dal prossimo giugno. Prima Francoforte vorrà verificare che l’inflazione nell’Eurozona continui a tendere verso il target del 2%, così come le aspettative, nonché i risultati dei rinnovi contrattuali nell’area durante il primo trimestre dell’anno.

Non solo rialzo dei tassi BCE

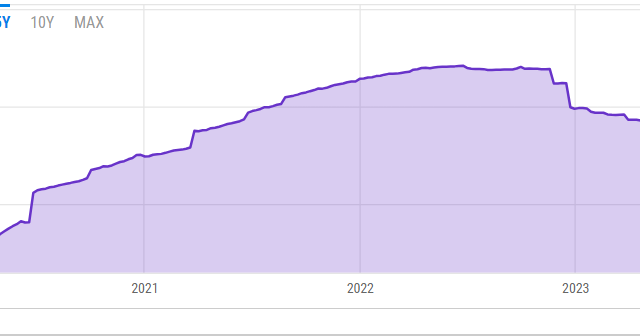

Con la stretta monetaria avviata nel luglio di due anni fa, la BCE ha aumentato i tassi di interesse del 4,50% in tutto e in quattordici mesi. Non era mai avvenuto qualcosa di così veloce nella pur breve storia dell’euro. E non è stata soltanto il costo del denaro l’arma usata per combattere l’inflazione. Poco prima che partisse la stretta, il bilancio della BCE aveva raggiunto il suo apice a 8.836 miliardi di euro. Eravamo alla fine di giugno del 2022, poche settimane dopo ci sarebbe stato il primo aumento dei tassi.

Il 16 febbraio scorso, il bilancio dell’istituto risultava sceso a 6.843 miliardi: -1.993 miliardi. In venti mesi sono spariti 2.000 miliardi di euro di asset. Pensate che la Federal Reserve, che eppure ha alzato i tassi al 5,50%, ha sinora ridotto il suo bilancio “solo” di 1.384 miliardi di dollari rispetto all’apice toccato sempre due anni fa. Dove sono andati a finire quei soldi?

Le altre vie della stretta monetaria

Per prima cosa dobbiamo capire com’è composto il bilancio della BCE. Esso è il risultato di attività quali grosso modo prestiti alle banche commerciali e titoli di stato e obbligazioni private. I primi sono stati erogati negli anni sotto diverse denominazioni, l’ultima delle quali in pandemia fu T-Ltro III.

Minori bond in portafoglio tra Qe e Pepp

Dunque, il 90% della riduzione del bilancio BCE è passato attraverso la chiusura dei rubinetti della liquidità alle banche. E poi ci sono i bond inseriti in portafoglio con il famoso Quantitative Easing (Qe). Il programma monetario decollò nel marzo del 2015 e rimase attivo fino al giugno del 2022. E dal marzo dello scorso anno, le scadenze non vengono più rinnovate. Significa che gli acquisti netti non solo sono stati azzerati, ma risultano oramai negativi. Man mano che i titoli maturano, la BCE incassa il capitale senza reinvestirlo in altre scadenze. Siamo entrati, cioè, nell’era del Quantitative Tightening.

Il portafoglio dei bond è stato rafforzato con la pandemia dal Pepp, un secondo programma più flessibile negli acquisti. A differenza del QE, fino al prossimo giugno le scadenze saranno ancora rinnovate. In totale, l’apice delle detenzioni si ebbe tra il 2022 e il 2023 a quasi 5.000 miliardi di euro. Da allora, sono scese di 319 miliardi. Il calo sarà ancora maggiore nella seconda parte dell’anno, quando anche i bond acquistati con il Pepp non saranno acquistati alla scadenza, pur a ritmi progressivi fino all’azzeramento a fine anno.

Più difficile per la BCE ridurre il bilancio

Sebbene la stretta monetaria della BCE possa apparire più dura di quella della Fed attraverso i numeri dei rispettivi bilanci, c’è un altro dato da considerare. Gli asset di Francoforte ammontano ancora al 48% del PIL dell’Eurozona, quelli della Fed a meno del 28% del PIL degli Stati Uniti.

Tanto per fare un esempio concreto, da mesi si sa che il Pepp non avrebbe senso di esistere e i bond in scadenza andrebbero verosimilmente non rinnovati per ridurre la liquidità sui mercati e contenere così la crescita dei prezzi al consumo. Il timore, però, consiste nell’accentuare la frammentazione monetaria nell’area, inasprendo gli spread e generando tensioni sull’euro. Un problema che il dollaro non ha e che permette alla Fed di ragionare a mente più fredda su misure e tempi per garantire la stabilità dei prezzi da un lato e la piena occupazione dall’altro.