E anche negli Stati Uniti, come da attese, l’inflazione nel mese di dicembre è risalita, pur di poco: dal 3,1% al 3,4%. Su base mensile, la variazione è stata dello 0,3%. In rallentamento il dato “core”, cioè al netto di energia e generi alimentari, dal 4% al 3,9%. Poco e inferiore alle previsioni, ma quanto basta per dire che la lotta all’inflazione stia avendo successo. La Federal Reserve ha smesso da mesi di alzare i tassi di interesse, così hanno fatto praticamente tutte le principali banche centrali.

Mese più, mese meno, il dado è tratto. Il taglio dei tassi arriverà a breve e anche per questa ragione il rialzo dell’inflazione USA di ieri sopra le attese non ha provocato alcun “sell-off” sui mercati. Ma la lotta all’inflazione è realmente finita come emergerebbe dal crollo dei rendimenti sovrani e corporate?

Inflazione “sticky” un problema

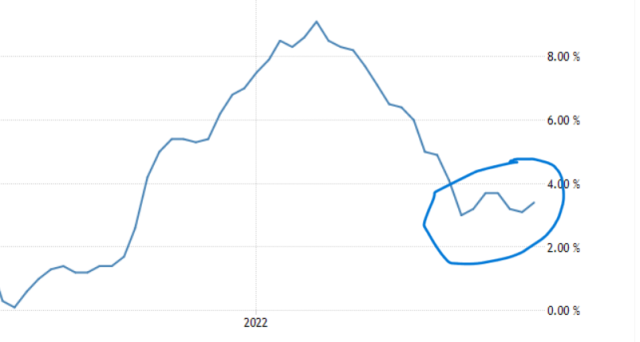

Guardando al grafico relativo agli Stati Uniti e ripetendo l’operazione quasi per ogni grande economia avanzata, ci accorgiamo di una cosa: l’inflazione iniziava a rialzare la testa già nel 2021 per raggiungere livelli esorbitanti e che non si vedevano da decenni verso la seconda metà del 2022. Lì è stato l’apice e l’inizio della discesa, che grosso modo è proseguita fino alla fine della scorsa estate. Dopodiché si è registrata una sorta di stabilizzazione del dato “core” intorno al 4% negli Stati Uniti, al 3,5% in Europa.

Gli analisti parlano di “sticky inflation”, letteralmente “inflazione appiccicosa”, per descriverne la tendenza a restare più o meno sugli stessi livelli. In altre parole, superata la crisi dell’energia e scontato l’effetto della stretta monetaria, l’indice dei prezzi tendenzialmente continuerebbe a salire ben sopra il target del 2%. E allora perché le banche centrali sembrano avere completato la lotta all’inflazione? Perché di più dal loro punto di vista non possono fare.

Troppa spesa pubblica

La fine della stretta sui tassi di interesse segna un atto di responsabilizzazione dei governi dopo anni di deficit spending finanche allarmanti. Prendete gli Stati Uniti. Dall’inizio del Covid hanno aumentato il debito pubblico di 7.000 miliardi di dollari, qualcosa come oltre 21.000 dollari per ciascun abitante. In Europa siamo andati un po’ meglio, ma sta di fatto che persino la Germania ha pasticciato con i conti pubblici. Tra sussidi a famiglie e imprese contro la pandemia, poi contro il caro energia e adesso anche per la transizione energetica, a salire non sono solo i debiti, bensì anche i prezzi di beni e servizi.

Avete presente di quanto accade sul mercato dell’auto? Prezzi proibitivi per comprare una quattro ruote nuova e oramai persino una di seconda mano. Perché? I costi legati alla transizione energetica deprimono i livelli di produzione, il resto lo hanno fatto le catene di produzione lunghe negli anni del Covid. E nel frattempo i governi mettono in campo aiuti di stato generosi per attirare investimenti nei rispettivi paesi. A debito, s’intende.

Lotta all’inflazione ora compito dei governi

Ora che la lotta all’inflazione da parte delle banche centrali è finita, spetterà ai governi portarla avanti. Un passaggio di consegne di cui non ci si è ancora resi conto, politici per primi. Il taglio dei tassi non porterà alla disponibilità di maggiori margini fiscali. Sarà il contrario. I governi saranno nei fatti sollecitati a tagliare i disavanzi per evitare che i tassi d’inflazione ristagnino sopra i target. Nell’Unione Europea ci pensa la riattivazione del Patto di stabilità, pur riformato, a garantire un ritorno graduale alla prudenza fiscale. Eppure il dibattito di questi mesi ruota attorno alla necessità di evitare una qualche forma di austerità fiscale, come se le economie si potessero permettere di accumulare debiti su debiti.

E’ l’eccesso di spesa pubblica che sta tenendo alti i prezzi, stavolta anche in Germania. Certo, qualcuno noterà che in Italia l’inflazione sia crollata allo 0,6% e con un deficit pubblico in area 5,5% del PIL. A parte il fatto che saremmo un’eccezione nel panorama internazionale, giova ricordare che è da oltre un decennio che il nostro Paese vanta un’inflazione sotto la media europea. Un po’ come il Giappone, a cui ci accomuna l’invecchiamento demografico, noi italiani ci saremmo abituati alla parsimonia nella spesa, pur con disavanzi fiscali costanti.