Il nuovo BTp a 30 anni è stato un grande successo per via degli altissimi ordini registrati dal Tesoro, particolarmente all’estero. Un segnale positivo per il ministro dell’Economia, Giancarlo Giorgetti, reduce da un periodo complicato per la gestione dell’elevato debito pubblico italiano. I numeri pubblicati dallo stesso dicastero confermano che siamo reduci da un periodo difficile con l’aumento dei tassi di interesse. Le emissioni di titoli del debito pubblico sono diventate man mano più corte e al contempo più costose.

Emissioni di debito pubblico più corte

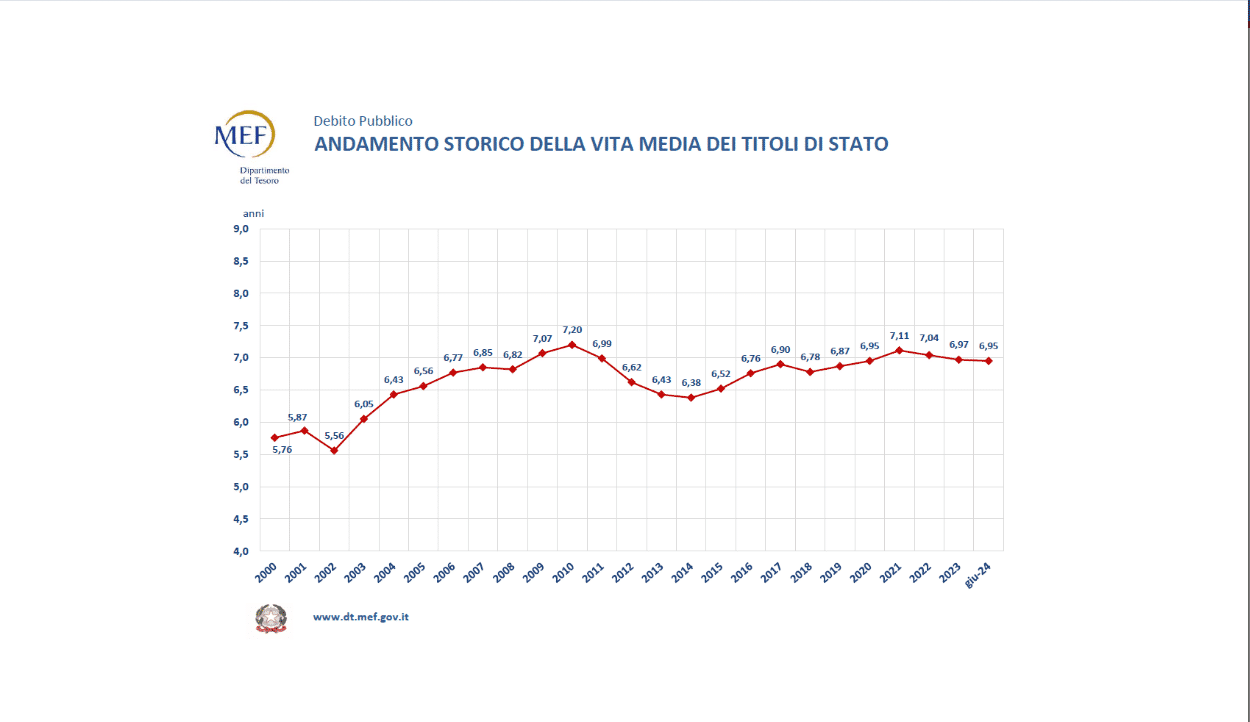

Nel 2021 l’Italia aveva allungato la vita media dello stock del debito sotto forma di titoli di stato a 7,11 anni, il dato più alto dal 2010. In quell’anno, cioè prima della crisi dello spread, la vita media era salita al record di 7,20 anni.

Al 31 agosto scorso, invece, risultava scesa a 6,89 anni. Non parliamo di grosse variazioni – un accorciamento di circa 80 giorni – ma la direzione non è stata quella auspicabile per un’economia alle prese con conti pubblici costantemente sotto le lenti dei mercati.

Costi di emissione in lieve calo quest’anno

Le emissioni di debito nei primi otto mesi dell’anno sono state pari a più di 370 miliardi di euro, di cui oltre 252 miliardi hanno riguardato titoli a medio-lungo termine. Poiché lo stock dei bond è cresciuto complessivamente di 103 miliardi, deduciamo che il Tesoro abbia rinnovato già scadenze per più di 267 miliardi. Tralasciando le aste e il collocamento sindacato di questo inizio di settembre, resterebbero poco più di 16 miliardi di bond a medio-lungo termine da rinnovare.

In media, la durata delle nuove emissioni di debito è stata quest’anno di 5,56 anni e il loro costo è ammontato al 3,57%. Al 31 dicembre scorso, l’intero stock presentava una durata media di 6,97 anni.

C’è stato, dunque, un lieve arretramento. Ed è un fatto matematicamente spiegabile proprio con la minore durata delle nuove emissioni. Allo stesso tempo, però, il costo di emissione è sceso dal 3,76% del 2023 al 3,57%. Significa che abbiamo dovuto contenere la nuova spesa per interessi sacrificando le emissioni di debito più longeve, che naturalmente tendono ad offrire rendimenti più alti.

Spesa per interessi salirà ancora

Alla fine dello scorso anno, a fronte dei 2.494 miliardi di euro di titoli di stato emessi, la spesa per interessi era stata pari al 2,85%. Scontato che il cosiddetto tasso implicito salirà anche quest’anno, perché le nuove emissioni di debito stanno avvenendo a costi superiori alla media sull’intero stock. Per fortuna, i tassi di interesse hanno iniziato a scendere da giugno, quando la Banca Centrale Europea li tagliava dello 0,25%. Ieri, il bis. Tuttavia, ci vorrà tempo, probabilmente anni, prima che i rendimenti sovrani italiani si riportino intorno o sotto la suddetta media. Fino ad allora, anche a debito invariato, la spesa per interessi salirà in valore assoluto e in percentuale allo stock.

Dicevamo, le emissioni di titoli del debito più lunghe sono generalmente più costose. D’altra parte, esse servono per consolidare le passività e segnalare ai mercati una maggiore stabilità fiscale. Se per ipotesi la durata del debito fosse di appena un anno, ogni dodici mesi dovremmo rinnovare l’intero stock, esponendoci alla volatilità del mercato.

Inoltre, una cosa è dover restituire 1 miliardo di euro tra un anno, un’altra doverlo fare tra 50 anni. Il valore attualizzato nel secondo caso è assai più basso.

Cambio di strategia con taglio dei tassi

L’Italia è all’avanguardia nella gestione del debito. Forse – e lo diciamo con un pizzico di orgoglio – non esiste altrove un personale così all’altezza come lo sono i funzionari di via XX Settembre. Un bagaglio di conoscenze notevoli e al contempo un’esperienza unica nel riuscire a superare indenni tempeste che avrebbero verosimilmente travolto economie ben più ammirate della nostra. La sapienza è consistita sempre nel saper dosare senza eccessi la necessità di contenere la spesa annuale per interessi e quella di consolidare il debito. In altre parole, nei periodi buoni, quando i tassi sono stati bassi, abbiamo allungato le scadenze e allo stesso tempo permesso ai governi di disporre di maggiori margini di manovra fiscale grazie alla riduzione dei rendimenti. L’opposto è accaduto con l’aumento dei tassi.

Nei prossimi anni, ci attendiamo che le emissioni dei titoli del debito saranno più lunghe. E’ la strategia che persegue Giorgetti, consapevole che con il taglio dei tassi in corso si sia conclusa la fase più buia per i conti pubblici italiani, ma che proprio adesso bisognerà dimostrare agli investitori di essere all’altezza della fiducia accordataci. Margini di miglioramento ve ne sono tantissimi. Le scadenze pari o maggiori ai 30 anni incidono ancora per meno dell’1% dell’intero stock. Il tratto iper-lunga della curva è quasi disabitato, mentre quello medio-corto risulta molto affollato.

Emissioni debito più alte sul tratto lungo

Attenzione: nel confronto internazionale l’Italia è messa molto bene. Ad esempio, la Germania e gli stessi Stati Uniti hanno emissioni del debito medie più corte. Il punto è che gli altri non hanno bisogno di dimostrare quanto siano affidabili, mentre l’Italia per molte ragioni deve farlo. Fatto salvo che il governo cercherà nei prossimi mesi di liberare spazio fiscale con l’abbassamento dei tassi, Giorgetti premerà per tallonare quei tratti della curva medio-lunghi non eccessivamente più costosi rispetto alle scadenze medie ponderate.

Non ci aspettiamo un diluvio di BTp a 30 e 50 anni, bensì un aumento delle aste ultra-decennali.

giuseppe.timpone@investireoggi.it