Tra oggi e domani la Legge di bilancio sarà pubblicata in Gazzetta Ufficiale. Infatti, la Camera dei Deputati e il Senato hanno approvato la fiducia alla Manovra confermando i vari interventi in materia di Irpef.

Con la Legge di bilancio il Governo ha messo mano anche alle detrazioni per carichi di famiglia.

Le modifiche apportate sono piuttosto rilevanti.

Ad esempio, si prevede che la detrazione per figli a carico si applichi esclusivamente con riferimento ai figli di età inferiore a 30 anni, salvo che nel caso di disabilità accertata. Inoltre, è esclusa la spettanza della detrazione per i contribuenti che non sono cittadini italiani o di uno Stato membro dell’Unione europea o di uno Stato aderente all’accordo sullo Spazio economico europeo in relazione ai loro familiari residenti all’estero.

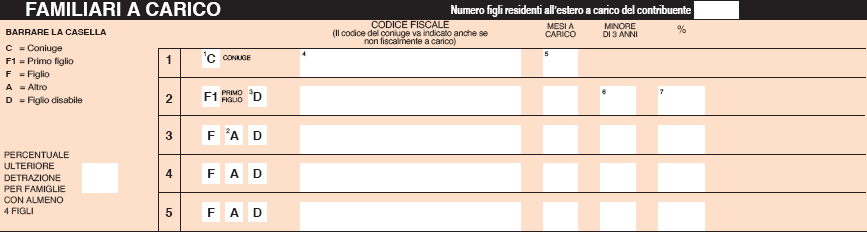

Come cambiano le detrazioni per familiari a carico?

Oggetto di intervento con la Legge di bilancio 2025 è l’art.12 del TUIR (DPR 917/86). In particolare il c.1 lett c).

A oggi, la detrazione spetta per ciascun figlio, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi o affidati, di età pari o superiore a 21 anni. Senza alcun limite di età. Per i figli fino a 21 anni viene erogato l’assegno unico.

La Manovra 2025 introduce un limite di età entro il quale il figlio può essere considerato fiscalmente a carico.

In particolare, dal 2025 la detrazione per carichi di famiglia spettante, con riferimento ai figli a carico, sarà riconosciuta sempre nella misura di 950 euro:

- per ciascun figlio, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati;

- per i figli del coniuge deceduto, conviventi con il coniuge superstite, di età pari o superiore a 21 anni ma inferiore a 30 anni;

- per ciascun figlio di età pari o superiore a 30 anni con disabilità accertata ai sensi dell’articolo 3 della legge 5 febbraio 1992 n.

104.

Sintetizzando: la detrazione per figli a carico si applicherà esclusivamente con riferimento ai figli di età pari o superiore a 21 anni ma inferiore a 30 anni. Salvo che nel caso di disabilità accertata.

Ulteriori novità

La legge di bilancio 2025 modifica anche le detrazioni per carichi di famiglia riferite ai familiari conviventi.

A oggi, la detrazione di 750 euro da ripartire pro quota tra coloro che hanno diritto alla detrazione, spetta per ogni altra persona indicata nell’articolo 433 del codice civile che conviva con il contribuente o percepisca assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria, esclusi in ogni caso i figli.

I soggetti indicati all’articolo 433 sono:

- il coniuge;

- i figli, anche adottivi, e, in loro mancanza, i discendenti prossimi;

- i genitori e, in loro mancanza, gli ascendenti prossimi;

- gli adottanti;

- i generi e le nuore;

- il suocero e la suocera;

- i fratelli e le sorelle germani o unilaterali, con precedenza dei germani sugli unilaterali.

Con la Manovra 2025, tale detrazione teorica di 750 euro è riconosciuta solo agli ascendenti che convivono con il contribuente.

Infine, il comma 11, lettera b) della Legge di bilancio esclude dalle detrazioni per familiari a carico i contribuenti che non sono cittadini italiani o di uno Stato membro dell’Unione europea.

O di uno Stato aderente all’accordo sullo Spazio economico europeo in relazione ai familiari residenti all’estero.

Dunque, sarà ancora più importante evitare errori nel 730 per i familiari a carico.

Le verifiche sul reddito per essere considerato familiare a carico

Rimangono confermati i limiti di reddito per considerare il familiare a carico.

Da qui, sono considerati familiari fiscalmente a carico:

- i membri della famiglia che nel corso del periodo d’imposta hanno posseduto un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili;

- i figli di età non superiore a 24 anni che nel 2023 hanno posseduto un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Nel limite di reddito di 2.840,51 euro (o 4.000 euro) che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- le retribuzioni corrisposte da Enti e Organismi Internazionali, Rappresentanze diplomatiche e consolari, Missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera ed in altri Paesi limitrofi in via continuativa. E come oggetto esclusivo del rapporto lavorativo da soggetti residenti nel territorio dello Stato;

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98);

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni (art. 1, commi da 54 a 89, legge 23 dicembre 2014, n. 190).

Riassumendo.

- Modifiche alle detrazioni per figli a carico: la detrazione di 950 euro sarà riconosciuta esclusivamente con riferimento ai figli di età pari o superiore a 21 anni. Ma inferiore a 30 anni, salvo che nel caso di disabilità accertata

- Detrazioni per familiari conviventi: limitate esclusivamente agli ascendenti conviventi con il contribuente, eliminando altri soggetti previsti dall’articolo 433 del Codice Civile.

- Esclusione per familiari residenti all’estero: eliminata la detrazione per contribuenti non italiani o non UE/SEE in relazione a familiari a carico che risiedono all’estero.

- Limiti di reddito confermati: i familiari a carico devono possedere un reddito complessivo non superiore a 2.840,51 euro (o 4.000 euro per figli fino a 24 anni).

- Redditi da considerare: cedolare secca, regimi fiscali agevolati, ecc.