A novembre, Elon Musk ha iniziato a vendere parte consistente del suo capitale sociale, ad oggi ricavando 12,7 miliardi di dollari attraverso la vendita di 12 milioni di azioni Tesla. La notizia ha fatto scalpore, trattandosi di uno degli uomini più ricchi del mondo, se non il più ricco. Allo stesso tempo, però, il magnate ha acquisito 12,3 milioni di titoli attraverso l’esercizio dei diritti di opzione risalenti a quasi una decina di anni fa. A conti fatti, la sua quota in Tesla non è variata e la mossa sarebbe servita ad avere la liquidità necessaria per pagare 12,5 miliardi di tasse da qui a qualche mese.

Ma Musk non è stato l’unico grande azionista a Wall Street a vendere. Questa estate, Larry Page e Sergey Brin hanno venduto oltre 1,5 miliardo di dollari di azioni Google, la creatura da loro fondata. Di recente, il CEO Satya Nadella ha ceduto più della metà delle sue azioni Microsoft, incassando 374 milioni. E Mark Zuckerberg sta accelerando il ritmo di vendita delle azioni Facebook o Metaverse, stando alla ridenominazione societaria. Nel frattempo, stanno vendendo anche i componenti della famiglia Walton, gli eredi a capo del WalMart. In totale, nei primi 11 mesi dell’anno sono state vendute azioni da parte dei grossi soci per 69 miliardi di dollari, il 79% in più della media decennale.

Questi numeri potrebbero anche essere una coincidenza, ma fanno sorgere il sospetto che dietro vi sia il timore di molti che la pacchia a Wall Street sia finita. Quest’anno, l’indice S&P 500 è cresciuto di oltre il 27%, con Microsoft ad avere segnato +57% ed Apple ad essersi portata a 3.000 miliardi di dollari di capitalizzazione.

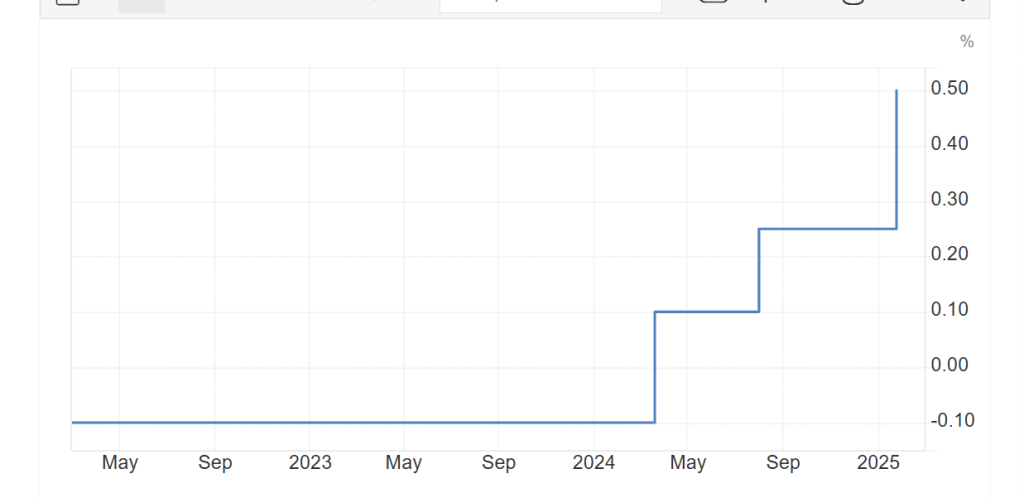

Tutto sembra continuare ad andare a gonfie vele nella borsa americana, senonché la Federal Reserve sta ponendo fine all’estremo accomodamento monetario di questi anni. Ha già iniziato a tagliare gli acquisti di bond e in settimana dovrebbe annunciare un’accelerazione del piano di uscita dagli stimoli. Nel 2022, molto probabilmente alzerà i tassi almeno 2 volte, forse anche 3.

Grossi azionisti spaventati dalla stretta sui tassi?

L’inflazione USA è salita al 6,8% a novembre, massimo dal 1982. L’immensa liquidità iniettata sui mercati dalla FED non si giustifica più. Malgrado la prudenza verbale ostentata dal governatore Jerome Powell, anche i grossi azionisti americani sono consapevoli che un’era borsistica volga al termine. Ma di alti e bassi sono piene le storie delle borse in tutto il mondo, eventuali ribassi nei prossimi mesi non dovrebbero intaccare più di tanto la fiducia dei grandi soci. E se questi intravedessero una crisi duratura dell’economia e, di conseguenza, della stessa finanza?

Veniamo da una lunghissima fase, iniziata nel 2008, all’indomani del crac di Lehman Brothers, durante la quale le banche centrali hanno pompato liquidità sui mercati quasi senza sosta. Hanno tenuto altresì il costo del denaro ai minimi termini, spesso negativo in termini reali. Ma questo castello di carta si reggeva sulla bassa inflazione, che i governatori fingevano di combattere e che, invece, vedevano di buon occhio perché giustificava il loro operato.

Ora che i prezzi al consumo esplodono nel mondo, siamo alla fine dei giochi. I programmi di allentamento monetario dovranno essere cessati nei prossimi mesi. L’entità della stretta dipenderà dal vigore e dalla durata dei tassi d’inflazione in Nord America ed Europa. Dovessero rivelarsi più duraturi e pronunciati delle previsioni, sarebbe una grossa botta per le borse. Hanno potuto salire incessantemente anche grazie alle centinaia di miliardi di dollari dei piani di buyback azionari, tutti resi possibili dall’infimo costo del denaro. Questo i grossi azionisti lo sanno e alcuni di loro starebbero correndo ai ripari. Se così fosse, per le borse mondiali si avvicinerebbe il “redde rationem”.