In settimana, General Motors ha emesso obbligazioni in dollari per un controvalore complessivo di 4 miliardi, a cui si aggiungono 2 miliardi ricavati dall’ottenimento di una nuova linea di credito revolving a 364 giorni. Nel dettaglio, ha collocato sul mercato titoli con scadenza nel 2023 e cedola 5,40% per 1 miliardo, titoli con scadenza 2025 e cedola 6,125% per 2 miliardi e, infine, titoli con scadenza 2027 e cedola 6,80% per 1 miliardo. I proventi verranno utilizzati per “scopi generali”, si legge nel prospetto. Alla fine del primo trimestre, la casa automobilistica americana possedeva liquidità disponibile per 33,4 miliardi, in crescita dai 23,2 miliardi di fine 2019, includendo titoli del debito quotati sul mercato secondario. Nei primi tre mesi dell’anno, è riuscita a maturare un profitto netto di 294 milioni, che arriva dopo i 4,9 miliardi segnati nell’intero 2019.

La crisi dell’auto rilancia l’appeal dei bond Volkswagen, rendimenti anche dell’8%

Come sappiamo, le vendite di auto sono letteralmente precipitate in tutto il mondo, arrivando tra l’altro ad azzerarsi sul mercato italiano in aprile, a causa dei “lockdown” imposti dai governi per contrastare i contagi da Coronavirus. Per questo, da marzo il debito di General Motors ha subito declassamenti multipli. Adesso, vale “BB+” per S&P, “Ba2” per Moody’s e “BBB-” per Fitch. Solo il giudizio di quest’ultima agenzia tiene ancora i bond della società nell’area “investment grade”, per il resto sono ormai classificati “junk” o “spazzatura”. A ben vedere, i rendimenti esitati in fase di collocamento non si mostrano, quindi, affatto spropositati, segno di una certa apertura di credito del mercato verso il futuro di GM.

Alcuni bond GM già quotati

L’indebitamento a lungo termine si attestava alla fine del 2019 a quasi 66 miliardi, meno della metà dei 135 miliardi di fatturato. Chi scommette su una ripresa del comparto auto nel medio termine dovrebbe dare un’occhiata ai seguenti bond già negoziati sul mercato secondario.

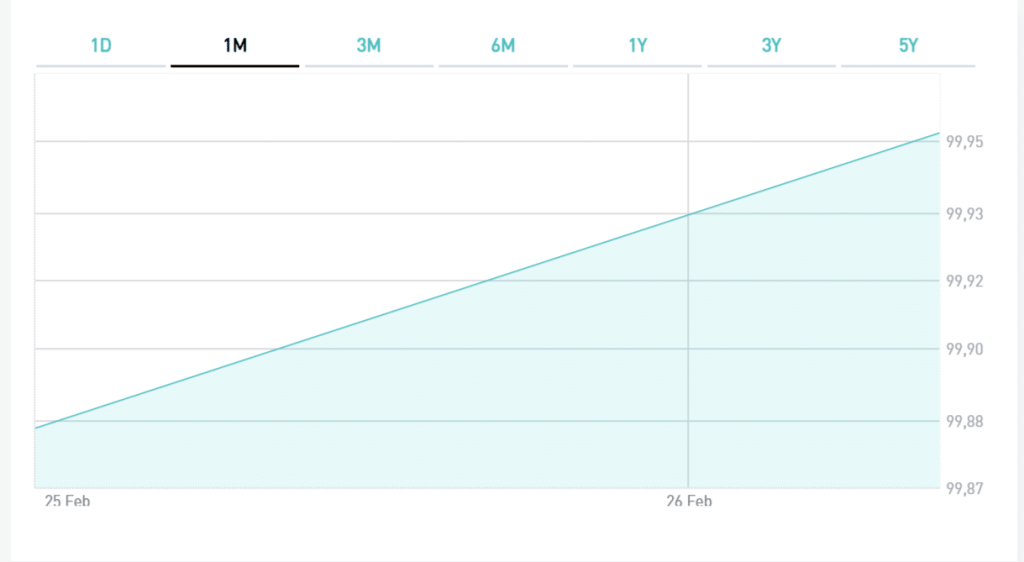

Le obbligazioni con scadenza ottobre 2026 e cedola 4% (ISIN: US37045XBQ88) hanno perso circa il 14% dai livelli di inizio marzo, pur risalendo del 23% dai minimi toccati quel mese, offrendo oggi un rendimento del 6,22%. La cedola, rapportata al prezzo di acquisto del titolo, che oggi sta poco sotto i 90 centesimi, equivale al 4,45%. Questo è il rendimento immediato che un investitore percepirebbe annualmente prima della scadenza con l’incasso del tasso offerto.

Le obbligazioni aprile 2036 e cedola 6,6% (ISIN: US37045VAK61) offrono già il 7,62%, avendo perso il 18% da marzo, pur risalendo di circa il 27% dai minimi. Il peso della cedola è di oltre il 7%, tenuto conto che il titolo prezza sotto i 93 centesimi. Andando avanti con le scadenze, abbiamo il bond ottobre 2043 e cedola 6,25% (ISIN: US37045VAF76), che rende l’8,24% e che, pur avendo perso anch’esso oltre un quinto del suo valore da inizio marzo, ne ha recuperato altrettanto dai minimi toccati quel mese. Al momento, il peso della cedola risulta del 7,40%. Infine, vi proponiamo il bond aprile 2045 e cedola 5,20% (ISIN: US37045VAJ98), il cui rendimento si aggira sul 7,70% e la cui cedola pesa per il 6,6% del capitale investito, dato che il titolo si acquista a meno di 79 centesimi.

Perde il 27% da marzo, ma segna +20% dai minimi.

Dunque, anche grazie al sostegno offerto dalla Federal Reserve al mercato obbligazionario, un parziale recupero dei bond c’è stato anche nel caso di General Motors, ma i prezzi restano relativamente bassi e allettanti, sebbene una piena ripresa del settore auto nel mondo non vada intravista entro i prossimi mesi. Le scadenze più lunghe ci consentono non solo di percepire rendimenti molto interessanti e che di questi tempi appaiono un miraggio, bensì anche di approfittare del probabile rialzo dei prezzi (ribasso dei rendimenti), con plusvalenze tendenzialmente anche a doppia cifra.