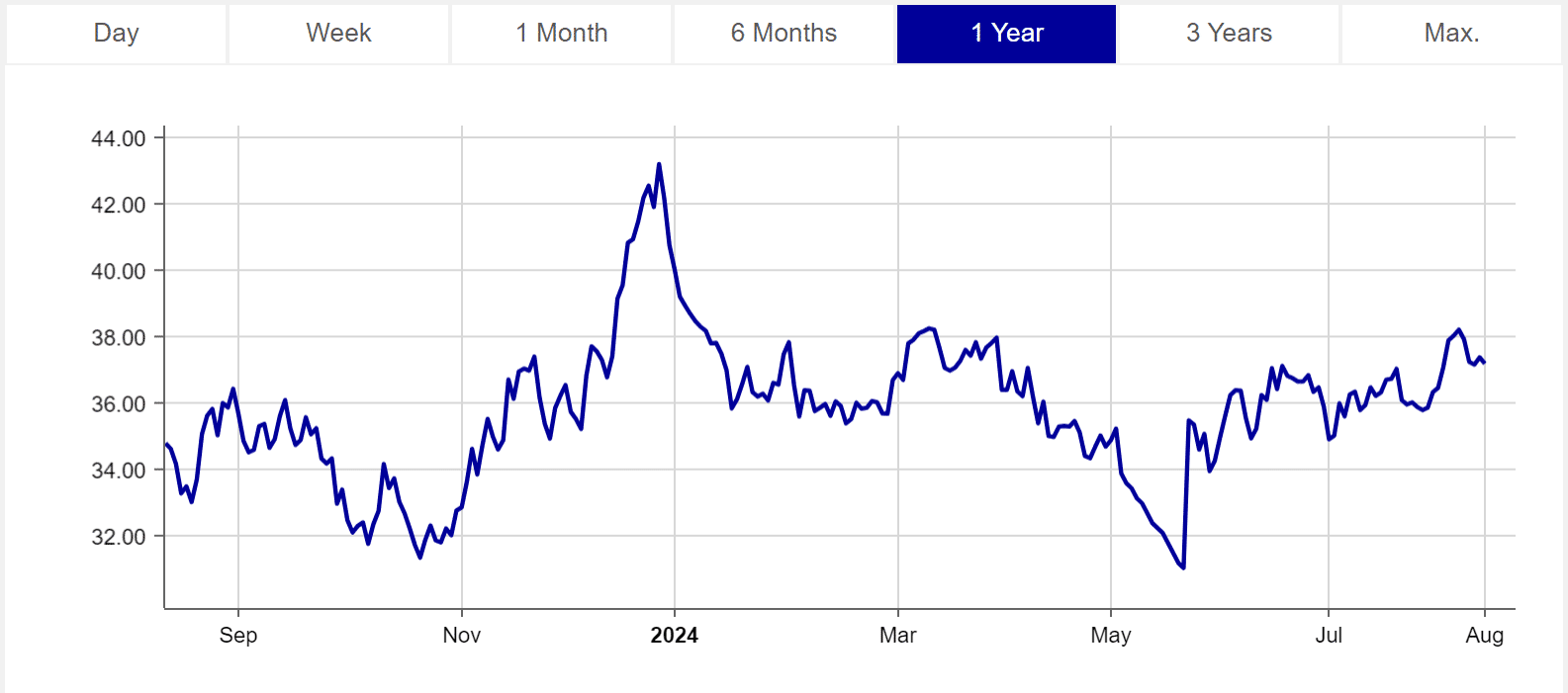

Tra propositi tassaioli e rivolte nelle città inglesi contro l’immigrazione clandestina, il Regno Unito di Keir Starmer ha visto svanire i guadagni realizzati dalla sterlina contro l’euro con la vittoria massiccia dei laburisti alle elezioni generali di inizio luglio. Dopo una fase euforica, durante la quale il mercato prezzava una ritrovata stabilità politica a Londra, ha prevalso il realismo. E anche i titoli di stato emessi nel nome di Sua Maestà sono andati sulle montagne russe nell’ultimo anno. L’esempio più estremo lo offre il Gilt 22 ottobre 2073 con cedola 1,125% (ISIN: GB00BLBDX619).

Quotazione crollata con aumento tassi di interesse

Il bond ha una durata residua di quasi 50 anni ed è “benchmark” per questo tratto della curva, il più longevo nel Regno Unito.

La sua emissione risale agli inizi del 2022, a ridosso dell’aumento globale dei tassi di interesse. Chi lo acquistò in quella fase, non poteva certamente immaginare che la quotazione avrebbe perso nel giro di breve tempo fino al 70% del suo valore nominale. Era la metà di ottobre dello scorso anno, infatti, quando il rendimento sfiorò il 4,70% e la quotazione sprofondò a poco più di 31 centesimi. Due mesi più tardi, però, in scia al trend globale il Gilt 2073 il primo sarebbe crollato al 3,60% e la seconda esplosa (si fa per dire) fin sopra 43 centesimi. Un’impennata del 28%, che ha fatto contenti coloro che avevano speculato in quelle settimane.

Fattore cambio essenziale

E dai minimi recenti toccati nel maggio scorso, quando l’ex premier britannico Rishi Sunak annunciò elezioni anticipate, il rialzo è stato del 20%. Oggi, il Gilt 2073 offre un rendimento lordo annuale del 4,15%, a premio sul BTp 2072 dello 0,20%. Tuttavia, c’è da introdurre il fattore cambio nel nostro ragionamento.

I titoli emessi da Londra sono denominati, ovviamente, in sterline inglesi. Se queste perdono valore contro l’euro, il rendimento effettivo per noi investitori italiani si abbassa. Viceversa, se salgono.

Il fatto che l’intera curva delle scadenze nel Regno Unito offra rendimenti a premio rispetto alla controparte tedesca, riferimento per l’Area Euro, denota che il mercato abbia aspettative ribassiste sulla sterlina contro la moneta unica per il lungo periodo. Non è detto, però, che siano corrette. Probabile che le cose vadano in direzione assai diversa, che sia l’euro a deprezzarsi nei prossimi anni. Il vantaggio di Londra è di tipo geopolitico: pur con tante difficoltà interne dopo la Brexit, la Banca d’Inghilterra non deve gestire una moneta nazionale per tante nazioni come accade con la Banca Centrale Europea (BCE). Questa ha a che fare con venti economie e altrettante politiche fiscali. Il caos.

Gilt 2073 investimento speculativo

La Banca d’Inghilterra ha già tagliato i tassi di interesse di un quarto di punto percentuale al 5%, grazie al calo dell’inflazione. Probabili ulteriori tagli nei prossimi mesi, un fatto che alimenta il mercato obbligazionario, tra cui il Gilt 2073. Essendo un bond con “duration” molto elevata – scadenza ultra-lunga e cedola molto bassa – anche piccole variazioni del rendimento sottostante sarebbe capace di generare apprezzamenti notevoli.

Un buon investimento speculativo, pur con tutti i rischi del caso. Potreste essere costretti a tenere imbrigliata la liquidità molto più a lungo del previsto se la direzione dei tassi non fosse quella auspicata nel breve e medio termine.

giuseppe.timpone@investireoggi.it