Hera torna sul mercato dei capitali con un bond da 100 mln in due tranche (scadenza 22 maggio 2023 e scadenza 22 maggio 2025). La multi utility emiliana, quindi, dopo aver ha collocato lo scorso mese di gennaio un bond a 15 anni per complessivi 700 milioni di euro, è tornata a prezzare un’emissione da 100 milioni approfittando del momento favorevole dei mercati. Investitori istituzionali e professionali sono infatti a caccia di titoli di società affidabili e ben posizionate sul mercato in grado di offrire rendimenti superiori a quelli dei titoli di Stato e il Gruppo Hera ( rating BBB+ per S&P e Baa1 per Moodys) fa parte di questi.

Obbligazioni Hera: caratteristiche del nuovo collocamento

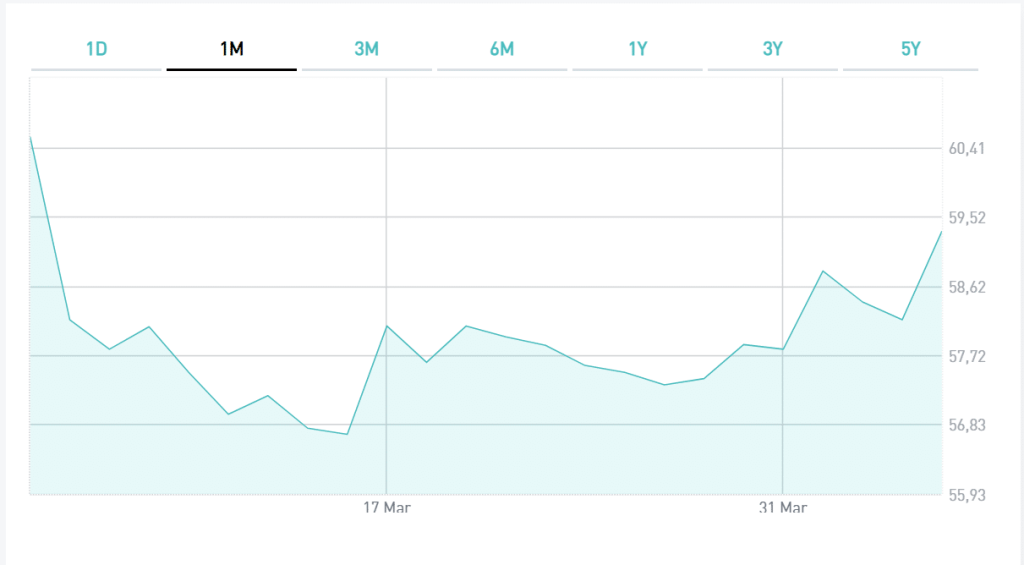

Così, Hera – secondo un comunicato – ha emesso un nuovo bond in due tranche a valere sul programma euro Medium Term Notes per complessivi 100 milioni di euro, da collocarsi esclusivamente presso investitori istituzionali (taglio minimo da 100.000 euro) per il rifinanziamento di strumenti già in essere. Il prestito, il cui regolamento è atteso per il 22 maggio, avrà le seguenti caratteristiche: 68 milioni, scadenza 22 maggio 2023, cedola 3,375%, rendimento 3,6% annuo e 32 milioni, scadenza 22 maggio 2025, cedola 3,5%, rendimento 3,75% annuo. L’emissione, spiega la nota della multiutility di Bologna, dà esecuzione alla delibera del 28 febbraio 2013 con cui il Cda aveva autorizzato l’emissione di uno o più prestiti obbligazionari per un importo massimo di 100 milioni in linea capitale da realizzarsi entro il 31 dicembre 2013, al fine di ottimizzare la gestione della struttura finanziaria della società nel medio/lungo termine, anche attraverso il rifinanziamento dell’indebitamento già in essere. Secondo Maurizio Chiarini, amministratore delegato di Hera, “l’emissione è particolarmente positiva poiché, nell’ambito di una strategia di gestione finanziaria, ci ha permesso di cogliere il duplice obiettivo in termini di interessanti opportunità di costo e di durata”.

Hera è leader nella gestione dei servizi idrici e dello smaltimento rifiuti

HERA (Holding Energia Risorse Ambiente) è un’azienda multiservizi con sede a Bologna e 6.000 dipendenti. Nata nel 2002 dall’unione di undici aziende di servizi pubblici dell’Emilia Romagna, è fra i leader nella gestione dei servizi legati al ciclo idrico (potabilizzazione, depurazione, fognatura), nel settore energetico (distribuzione e vendita metano ed energia, risparmio energetico, teleriscaldamento e soluzioni innovative) e nella gestione dei servizi ambientali (raccolta e smaltimento rifiuti, igiene urbana, termovalorizzazione, compostaggio). Nel 2011 Hera è stata la prima multiutility italiana nel business Ambiente in termini di rifiuti raccolti e trattati (oltre 5.107 migliaia di tonnellate trattate negli impianti del Gruppo), la seconda nel business Idrico in termini di margine operativo lordo (150ml € nel 2010) e di volumi erogati (254 milioni di metri cubi di acqua), il quarto operatore italiano nel business Gas in termini di gas venduto (3.300 milioni di metri cubi di gas) e l’ottavo operatore italiano nel business Energia Elettrica in termini di energia elettrica venduta (10.000 GWh).

I due bond, Obbligazioni Hera 22 maggio 2023 rendimento 3,6% e Obbligazioni Hera scadenza 22 maggio 2025 rendimento 3,75% sono discussi nel forum cliccando qui