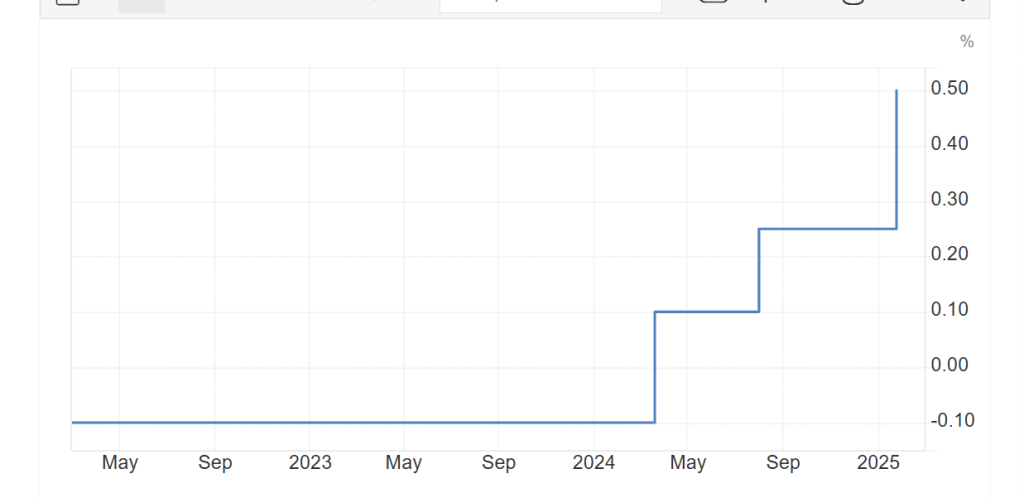

Ci sono buone notizie per le famiglie italiane, meno per le loro banche. Può sembrare al limite dell’incredibile, ma i dati di gennaio suggeriscono che la fase di redistribuzione della ricchezza dalle prime alle seconde con l’aumento dei tassi di interesse sarebbe sostanzialmente giunta a termine. Nel mese scorso, i tassi sui mutui sono crollati: dal 4,42% di dicembre al 3,99%. Quasi mezzo punto percentuale in meno, che oltre a non essere poco in assoluto, è una variazione notevole in così breve tempo. E a novembre erano al 4,50%. Parliamo delle nuove erogazioni.

Calo per tassi mutui e spread

E nel frattempo sono aumentati i tassi (passivi per le banche) sui depositi vincolati della clientela: al 3,83% dal 3,78% di dicembre.

Un anno prima, era ancora al 2,01%. In forte rialzo, poi, i rendimenti all’emissione delle nuove obbligazioni bancarie dal 3,09% al 4,66%. Questi numeri hanno fatto lievitare il costo della nuova raccolta dal 3,54% al 4%. Considerato, come detto, che i tassi (attivi) siano scesi, il margine o spread sulle nuove operazioni è collassato all’1,51% dal 2,08%.

Fine della pacchia per le banche italiane?

Le banche italiane hanno riportato un boom di utili l’anno scorso, grazie proprio all’esplosione del margine di interesse. Unicredit ha chiuso l’esercizio con profitti record di 8,6 miliardi, Intesa Sanpaolo di 7,7 miliardi e persino Monte Paschi di Siena è tornata in verde con 2,052 miliardi. Ciò è stato reso possibile dall’aumento dei tassi attivi in misura notevolmente superiore ai tassi passivi. In poche parole, le banche hanno scaricato l’intero aumento del costo del denaro sui prestiti e mutui erogati, mentre sono state molto lente nell’adeguarlo a favore della clientela.

Tuttavia, è accaduto che proprio i clienti abbiano iniziato a girare i tacchi.

Non volendosi più accontentare degli zero virgola di interessi sui depositi vincolati, si sono rivolti perlopiù allo stato. Hanno acquistato titoli del debito pubblico con rendimenti che non si vedevano da anni. Ed ecco che anche nel mese di gennaio i depositi sono scesi dopo essere risaliti a dicembre, quasi certamente per l’accredito delle tredicesime. Un calo di ben 31 miliardi a 1.763 miliardi. In compenso, gli investimenti nelle obbligazioni bancarie sono cresciuti ulteriormente di 5,8 miliardi a quota 253 miliardi. Un anno prima, erano a 207,4 miliardi (+22%). La concorrenza avrà iniziato a intimorire gli istituti, i quali hanno velocizzato gli aumenti dei tassi a favore dei clienti.

Minori prestiti al settore privato

Ad ogni modo, ad essere scesi non sono stati soltanto i depositi delle famiglie. I prestiti al settore privato continuano ad arretrare: -9,7 miliardi a 1.420 miliardi. E questo non è un dato per nulla positivo. Significa che le banche italiane non stanno sostenendo la ripresa della nostra economia, magari spaventate dall’idea che imprese e famiglie possano trovarsi in difficoltà finanziarie in futuro e non ripagare i debiti contratti. Sta di fatto che il rapporto tra i prestiti e la liquidità resa disponibile da parte delle famiglie si aggiri ormai stabilmente intorno all’80%. A gennaio risultava risalito all’80,5% dal 79,7% contro l’81,5% di un anno prima.

I clienti depositano presso le banche italiane 100 euro e queste ne prestano in giro solo 80, al netto delle esposizioni verso lo stato. Si crea un clima economico di sotto-investimenti, che genera scarsa crescita del PIL. E i tassi a favore dei risparmiatori non possono che restare bassi, visto che la loro liquidità risulta essere persino eccessiva rispetto ai bisogni degli istituti di credito.

Tassi mutui giù, risparmi per le famiglie

Tornando ai tassi sui mutui, sono due gli indicatori a cui prestare attenzione per capire in quale direzione va il mercato. Il primo è l’Euribor, a cui risultano agganciati i mutui a tasso variabile per la stragrande maggioranza dei casi. La scadenza a 3 mesi, oggi prossima al 4%, è attesa al 3% entro fine anno. Significa che gli investitori stanno scontando una riduzione dei tassi di interesse nei prossimi mesi. I mutui a tasso fisso sono agganciati, invece, all’Eurirs alle varie scadenze. Quello a 25 anni, ad esempio, è crollato da un massimo del 3,25% nell’ottobre scorso a meno del 2,60% attuale. Un bel risparmio potenziale sulle nuove erogazioni, fatto salvo che quelle avvenute nei mesi passati per contratto restino immutate sul piano delle condizioni contrattuali. Si renderebbe necessaria la surroga del mutuo per avvantaggiarsi del calo dei tassi, anche se non conviene ancora premurarsi. Siamo solo agli inizi di una discesa, che si farà verosimilmente più marcata nei prossimi trimestri.