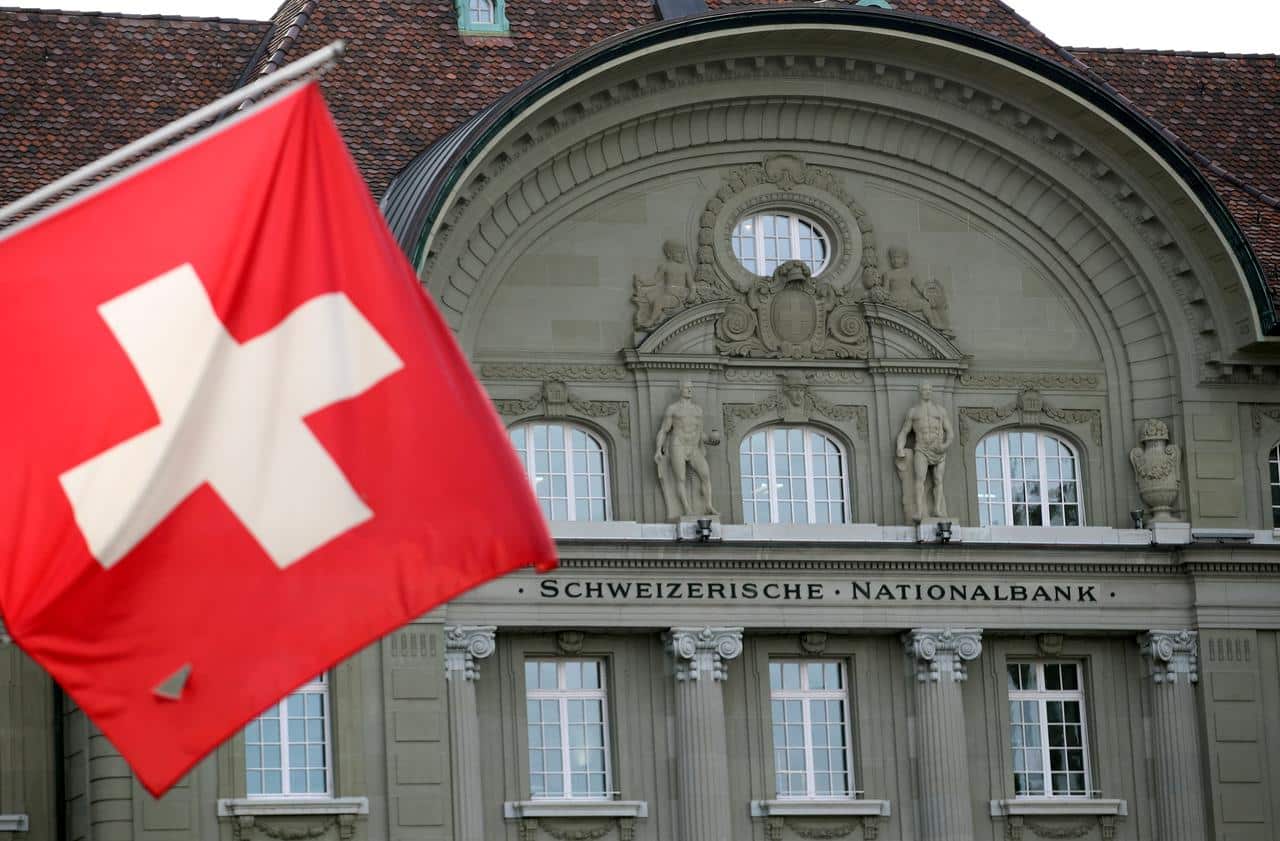

Il franco svizzero continua a scambiare a poco sopra 1,06 contro l’euro, ma molto probabilmente si tratta di un tasso artificiosamente tenuto debole dalla Banca Nazionale Svizzera (BNS), come emergerebbe dai dati sui depositi a vista degli istituti, saliti esattamente di 7 miliardi nel mese di febbraio (+1,2%). Nel dettaglio, le banche straniere hanno aumentato i loro depositi presso Zurigo di 8,5 miliardi, cioè di ben il 10%, a fronte di 1,5 miliardi smobilitati dalle banche domestiche. I depositi a vista vengono considerati un’approssimazione dell’entità degli interventi praticati dall’istituto sul mercato forex per indebolire il franco. In pratica, la BNS avrebbe aumentato a febbraio l’offerta di franchi, comprando valute straniere da quelle banche, il cui ricavato delle operazioni è tornato indietro proprio in forma di depositi.

Perché il franco svizzero è nella lista nera di Trump

Al momento, degli oltre 764 miliardi di franchi di riserve valutarie, il 20% risulta investito in azioni, l’80% in titoli di stato. Ma malgrado il tentativo di dissuadere i capitali esteri dall’affluire copiosamente in Svizzera, le tensioni internazionali di questi mesi e, soprattutto, il Coronavirus stanno rafforzando il già forte l’appetito degli investitori per gli assets “core”, quelli percepiti come porti sicuri. E tutto ciò che risulta denominato in franchi svizzeri lo è. Da qui, il crollo dei rendimenti sovrani lungo l’intera curva delle scadenze, con il decennale ad essere sceso al -0,93% (dal -0,47% di fine 2019) e il biennale al -0,91% (da -0,73%). Il titolo elvetico più longevo, quello a 50 anni, offriva ieri il -0,47%, infliggendo così alla scadenza una perdita cumulata di oltre un quinto del capitale investito. A fronte di queste prove dell’afflusso dei capitali esteri, il cambio contro l’euro a febbraio è rimasto sostanzialmente invariato, concludendo il mese poco sopra 1,06, da poco meno di 1,07 di fine gennaio.

E la BNS ha ufficializzato ieri di avere chiuso il 2019 con un utile di 49,3 miliardi di franchi, di 40,3 miliardi grazie alle sue posizioni in valute straniere, 6,9 miliardi per i guadagni sulle riserve auree e 2,1 miliardi sulle posizioni in valuta domestica, essenzialmente gli interessi negativi imposti alle banche sui depositi overnight. Grazie al secondo migliore risultato in 113 anni di storia dell’istituto, quest’anno l’assegno a favore dello stato raddoppia a 4 miliardi, di cui un terzo al governo confederale e i due terzi ai 26 cantoni.

Franco svizzero sotto osservazione

Per quanto ancora la BNS sarà in grado di tenere il cambio più debole di quanto non sarebbe se fosse del tutto lasciato alle forze di mercato? Sappiamo che informalmente, dopo l’abbandono del cambio minimo nel gennaio 2015 fu fissato un “floor” a 1,05 contro l’euro e che il governatore Thomas Jordan tenta di difendere a ogni costo. Il problema per lui sta nella percepita debolezza dell’Eurozona, che rende altamente improbabile un rialzo dei tassi da parte della BCE da qui ai prossimi mesi o qualche anno. Francoforte non dispone di reali margini per tagliare ulteriormente il costo del denaro, ma va detto che la BNS se la passa pure peggio, avendoli fissati da anni al -0,75%.

Dunque, nel caso di peggioramento della congiuntura internazionale, avremmo che la BCE potrebbe spingersi fino a tagliare i tassi di riferimento appena sottozero, mentre Zurigo non avrebbe come reagire in misura appropriata.

Inoltre, i capitali accelererebbero la loro fuga verso lo stato alpino per ripararsi proprio dalle tensioni internazionali e dai rischi legati all’Area Euro, accrescendo la pressione rialzista sul franco svizzero. Dall’abbandono del cambio minimo, anziché diminuire come era nelle intenzioni di Jordan, le riserve valutarie sono aumentate di un altro 50%, a conferma di come la BNS sia stata costretta a tenere il cambio sotto controllo proprio ricorrendo all’acquisto di assets all’estero. E adesso, valgono quasi il 110% del pil, un livello spropositatamente elevato nel confronto internazionale e che ha attirato le attenzioni della Casa Bianca, che ha messo il franco svizzero sotto osservazione inserendolo nella “black list” come valuta indebolita per “drogare” la competitività elvetica.

La banca centrale di Zurigo interverrà?