L’Accademia Reale delle Scienze di Svezia ha assegnato quest’anno il Premio Nobel per l’Economia a Ben Bernanke, Douglas Diamond e Philip Dybvig, rispettivamente ex governatore della Federal Reserve, Professore all’Università di Chicago e Professore alla Università di St Louis a Washington. Che il primo sia il più noto dei tre non vi è dubbio. E ha fatto scalpore proprio il suo nome tra i vincitori, perché arriva in un momento assai delicato per le banche centrali. Per questa ragione, l’assegnazione di questo lunedì potrebbe avere avuto un significato tutt’altro che esclusivamente accademico.

L’ascesa di Bernanke alla FED

Procediamo con ordine. I tre hanno vinto il Premio Nobel grazie al loro contributo “nella comprensione del ruolo delle banche nell’economia, specie nei periodi di crisi finanziaria“.

Il loro lavoro a tale riguardo risale agli anni Ottanta, sebbene sia stato messo alla prova con il crac dei mutui subprime del 2008 negli USA. Esso scatenò una potente crisi finanziaria mondiale.

E veniamo proprio a quel periodo. Bernanke era stato parte del team economico dell’amministrazione di George W.Bush tra il 2004 e il 2006, anno in cui fu nominato dall’allora presidente americano a capo della Federal Reserve. Succedette all’inossidabile Alan Greenspan, che era rimasto in carica come governatore della prima banca centrale mondiale sin dal lontano 1987. Egli era transitato dall’amministrazione Reagan a quella di George Bush senior, passando indenne per il democratico Bill Clinton e fino ad arrivare per l’appunto a Bush junior.

Denaro facile con il quantitative easing

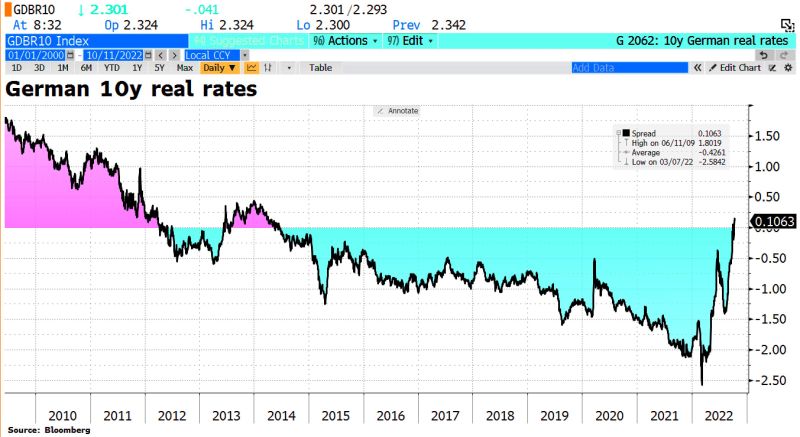

Il lascito di Greenspan era stato pesante, sebbene nessuno se ne fosse ancora accorto persino ai piani alti di Atlanta. Anni di “easy money” avevano alimentato una gigantesca bolla speculativa sul mercato del credito. I tassi d’interesse erano scesi su livelli storicamente bassi.

Le banche erano state indotte a prestare denaro anche ai clienti meno sicuri, specie per comprare casa. Tuttavia, tale bolla iniziò ad esplodere con il rialzo dei tassi FED avvenuto tra il 2004 e il 2006 per contrastare l’aumento dell’inflazione.

Se i primi scricchiolii si ebbero nel 2007, fu con il crac di Lehman Brothers nel settembre 2008 che il sistema finanziario crollò. Il secondo governo Bush, ormai agli sgoccioli, fu costretto ad intervenire con un piano di salvataggio pubblico da 750 miliardi di dollari. Fu solo l’inizio di una lunga stagione di assistenza al sistema bancario, non solo negli USA. Bernanke si adoperò dal canto suo per impedire che l’economia americana piombasse in una nuova Grande Depressione. Azzerò i tassi d’interesse e iniettò una quantità enorme di liquidità sui mercati attraverso il programma monetario noto come “quantitative easing”.

In pratica, l’attuale Premio Nobel comprava titoli di stato americani e obbligazioni coperte da ipoteca immobiliare, così da rilasciare dollari e in cambio sostenere i prezzi di questi bond. Ne scaturì un’era ultra-decennale di denaro ancora più facile, con tassi bassissimi e liquidità abbondante per chiunque. L’economia americana tornò a crescere in fretta, pur a ritmi inferiori che in passato. E tra i governi, le imprese e le famiglie si generò la credenza che ci si potesse indebitare senza limiti.

Inutile dirvi che ciò fece scuola nel resto del mondo. E tra i principali apprendisti vi furono Mario Draghi alla BCE e Haruhiko Kuroda alla Banca del Giappone. Tutto questo castello di carte resse fino a pochi mesi fa, quando fece la sua ricomparsa l’inflazione.

Premio Nobel come messaggio politico

A proposito, Bernanke rimase governatore fino al 2014, quando rinunciò a correre per un terzo mandato. Fu succeduto da Janet Yellen, attuale segretario al Tesoro per l’amministrazione Biden. Finché le banche centrali potevano stampare denaro senza destabilizzare i prezzi al consumo, nessuno avvertiva la necessità di fermarsi. Attualmente, tutti i principali banchieri centrali, ad eccezione di Kuroda, stanno alzando i tassi d’interesse affannosamente per reagire all’inflazione alle stelle, quasi ovunque ai massimi da 30-40 anni a questa parte. E i programmi monetari di acquisto dei bond sono stati terminati, anzi gli istituti hanno iniziato in qualche caso (vedi FED) a ridurre la liquidità sui mercati vendendo titoli per dimagrire un po’ i propri bilanci divenuti abnormi.

Il punto è che dalla Reale Accademia di Stoccolma sembra essere arrivato quasi un messaggio politico per le banche centrali: “va bene la lotta all’inflazione, ma ricordatevi da dove venite”. Il Premio Nobel a Bernanke è lì a ricordare a tutti i governatori che il sistema finanziario si regge oggi più che mai sul denaro facile. Chi pensa che l’era del “quantitative easing” sia definitivamente alle spalle, dovrà ricredersi. Giusto il tempo di placare l’inflazione, facendola scendere dalla doppia cifra a cui è arrivata in aree del mondo come l’Eurozona, che si tornerà a parlare della necessità di non disperdere quel patrimonio ereditato dall’era Bernanke. E se gli hanno dato un Premio Nobel, diranno, qualche ragione ci sarà.