L’Argentina sta procedendo a una ennesima ristrutturazione del suo debito sovrano su titoli per circa 100 miliardi di dollari. Con l’arrivo alla presidenza di Alberto Fernandez, lo spettro di un terzo default dal 2001 si è materializzato, anche se il ministro dell’Economia, Martin Guzman, ha rassicurato che il governo non avrebbe intenzione di effettuare alcun “haircut”, optando per l’allungamento delle scadenze e l’eventuale taglio delle cedole, sostenendo che Buenos Aires abbia un problema di liquidità e non di sostenibilità del debito, sebbene la mancata soluzione dei problemi economici rischi di portare allo scenario peggiore.

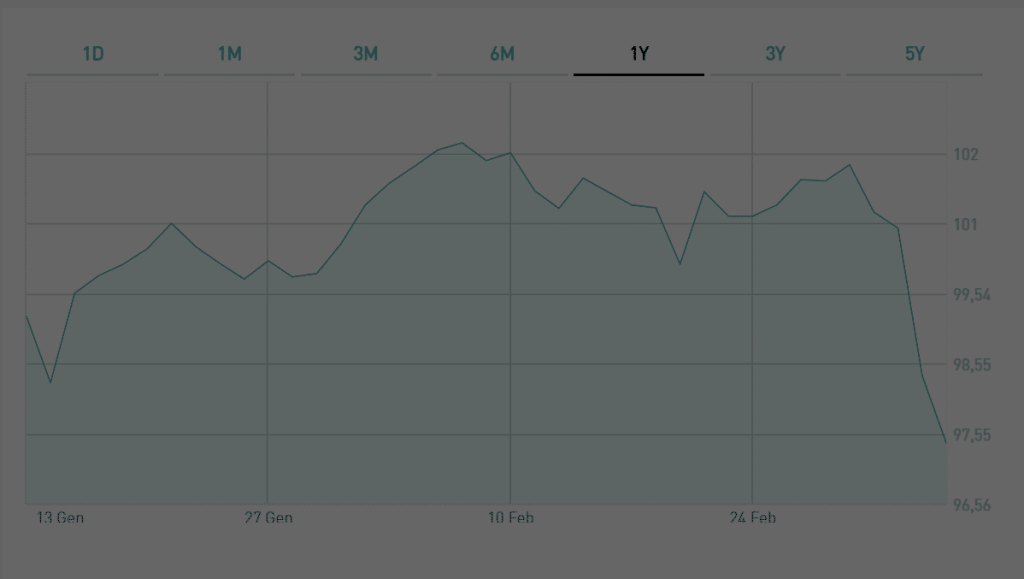

Sta di fatto che dopo essere crollati fino a novembre/dicembre, le obbligazioni in dollari dell’Argentina stanno recuperando.

Il bond con scadenza nel 2028 e cedola 5,875% (ISIN: US040114HQ69) è passato da 35 a poco meno di 44; il bond sink con scadenza nel 2033 e cedola 7,82% (ISIN: XS0205545840) ha esibito un rally anche più marcato, risollevandosi dai 45 centesimi a cui era sprofondato e arrivando ai 58 di queste ore. E lo step-up 2038 (ISIN: XS0501195993) prezza oggi 43,4, in recupero dai 37 centesimi minimi toccati. Infine, il bond secolare quota sopra 47, dai 37,5 di metà novembre.

I creditori dell’Argentina faranno i conti con quest’uomo, bond in ripresa

Il mercato starebbe scontando, quindi, l’ipotesi migliore, vale a dire un “roll-over” di circa un paio di anni e semmai la sospensione temporanea dei pagamenti per le cedole. Ma il rischio che gli investitori si stiano mostrando un po’ troppo ottimisti è forte. Oltre a ristrutturare i titoli in dollari ed euro collocati sui mercati internazionali, Buenos Aires dovrà rinegoziare anche i 57 miliardi di dollari di maxi-prestito varato nel 2018 dal Fondo Monetario Internazionale, di cui circa 44 miliardi già sborsati.

E l’FMI avallerà la ristrutturazione dei suoi crediti, a patto che prima subiscano le perdite gli investitori privati.

Rischio di perdite più pesanti sui bond

Non solo. L’istituto di Washington difficilmente potrà accettare di vedersi rimborsato dopo anni e magari a tassi d’interesse più bassi per quello che il governo argentino considera essere un semplice problema di liquidità. Dunque, se accetterà la rinegoziazione dei prestiti, lo farà solo se Buenos Aires imporrà una decisa tagliola ai creditori privati, che arriverebbe a tradursi nel temutissimo taglio del valore nominale dei bond. In alternativa, le scadenze verrebbero allungate di parecchi anni e nel frattempo le cedole anch’esse verrebbero o sospese del tutto o abbassate. A tale proposito, si vocifera di un roll-over di 10 anni.

A farne le spese sarebbero, in particolare, i titoli con durata più breve, perché è evidente che una cosa sarebbe allungare la scadenza di tot anni a un bond con durata residua di 2 anni e altra cosa farlo con un bond a 30 anni. Sul fronte dei credit default swaps a 5 anni, si è passati dai 6.916 punti di inizio dicembre ai 4.394 attuali, implicando un rischio percepito dal mercato assai inferiore, pur comunque elevatissimo, date le probabilità attese di fallimento del 73,2% entro i prossimi 5 anni. D’altronde, le agenzie di rating parlano chiaro: “Caa2” per Moody’s, “CC” per S&P e Fitch.

Bond Argentina, quale ristrutturazione e perché le brevi scadenze fanno peggio

Ci troviamo dinnanzi a un’economia emergente fallita da diversi punti di vista. Il debito pubblico non è sostenibile, manca la crescita del pil, l’inflazione resta su livelli altissimi e i capitali esteri non entrano, né il nuovo governo punta ad attirarli con la sua politica economica isolazionista. Aggiungiamo le vicissitudini legali seguite al default del 2001, risoltesi solamente 15 anni più tardi e dopo un secondo default “tecnico” nel 2014, nonché le difficoltà operative nel procedere a una ristrutturazione che rispetti le differenti Clausole di Azione Collettiva allegate ai titoli emessi prima e dopo il 2016. Ne otteniamo un quadro alquanto fosco, altro che ottimismo!