Ieri e l’altro ieri, la Federal Reserve si era riunita per decidere le sue nuove misure di politica monetaria. Un evento che è caduto a distanza di pochi giorni dal fallimento di due banche americane e dal salvataggio di una terza attraverso un’operazione di sistema. E nel frattempo la Svizzera ha dovuto salvare Credit Suisse. Insomma, un terremoto finanziario. La decisione è stata in linea con le aspettative. Il rialzo dei tassi FED c’è stato, ma solo dello 0,25%. I tassi d’interesse negli Stati Uniti salgono al nuovo range del 4,75-5%, il più alto sin dal 2006. Il mercato dei titoli di stato ha subito reagito alla notizia con un calo vistoso dei rendimenti sul tratto medio-breve.

I T-bond a 2 anni, che prima dell’annuncio era risaliti fino a ridosso del 4,25%, sono precipitati a quasi il 3,90%. Il T-bond a 10 anni è sceso leggermente al 3,45%.

Si direbbe che gli investitori stiano scontando un taglio dei tassi per il prossimo futuro, anziché ulteriori strette. In effetti, la stessa FED ha eliminato nel suo comunicato il termine “ongoing” per riferirsi ai prossimi possibili rialzi. Ciò lascia intravedere l’adozione di una strategia “wait and see”, vale a dire un approccio pragmatico e “data dependent”. Gli stessi futures non scontano più alcun rialzo dei tassi FED per i prossimi mesi, ma al contrario un loro taglio già entro l’estate.

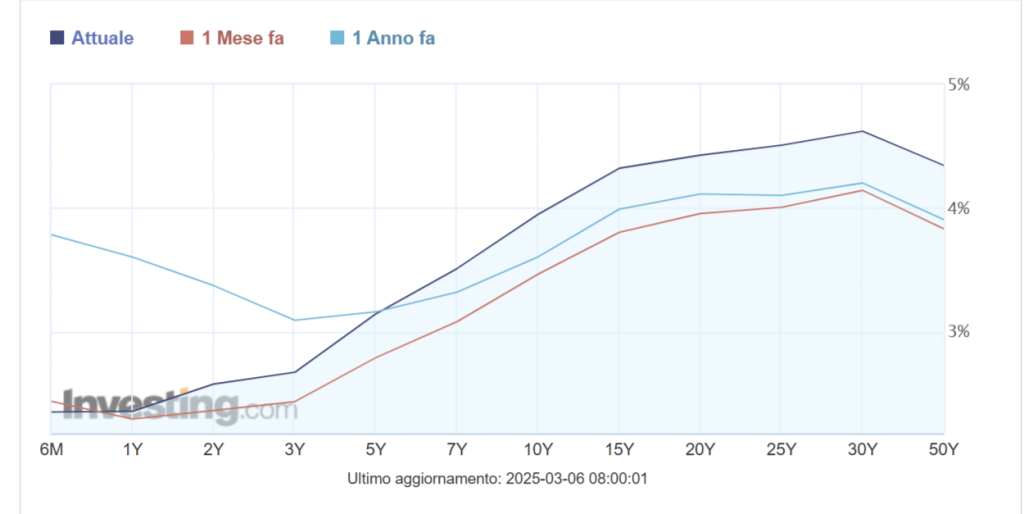

Tassi FED e titoli di stato europei

Del resto, le previsioni macroeconomiche della FED vedono un rallentamento nella crescita del PIL USA al +0,4% per quest’anno e una contestuale risalita del tasso di disoccupazione dall’attuale 3,6% al 4,5%. Nel migliore dei casi, quindi, l’economia americana sarebbe in frenata. Un segnale circa il fatto che la stretta sui tassi FED si farebbe sempre più complicata dopo la decisione di marzo. Non a caso, il cambio euro-dollaro è rimbalzato sopra 1,09, livello che non vedeva dagli inizi di febbraio. Se da un lato saremmo alla conclusione della stretta sui tassi FED, dall’altro i tassi BCE potrebbero continuare a salire ancora un po’.

Almeno stando alle dichiarazioni di ieri sia del governatore Christine Lagarde che del tedesco Joachim Nagel.

Sui titoli di stato europei l’impatto delle mosse di Atlanta si sta traducendo per il momento in una stabilizzazione dei rendimenti al ribasso. Il BTp a 10 anni offre meno del 4,10% mentre scriviamo. Il Bund decennale viaggia sotto il 2,25%, per cui abbiamo uno spread in area 185 punti base. Il mercato obbligazionario intuisce che le decisioni sui tassi FED finiscono per battere i tempi della politica monetaria anche nel resto del mondo. E’ sempre stato così e lo sarà anche stavolta. Può non far bene all’orgoglio di Francoforte, ma il destino sui tassi nell’Area Euro è solo in subordine nelle mani di Lagarde e del suo board.