Oggi presentiamo un certificato a capitale totalmente protetto targato Intesa Sanpaolo e scritto su indice legato ad azioni ad alto dividendo.

Ciò significa che qualunque sia la performance del sottostante alla scadenza il certificato rimborserà sempre il valore nominale, ed in aggiunta una partecipazione positiva all’andamento del sottostante in caso di valore finale del sottostante superiore al valore iniziale.

Informazioni quantitative sul Sottostante e sul Certificato

L’indice EURO STOXX Select Dividend 30 offre agli investitori lo strumento ideale per seguire le società ad alto rendimento da dividendo negli 11 Paesi dell’Eurozona: Austria, Belgio, Finlandia, Francia, Germania, Irlanda, Italia, Lussemburgo, Paesi Bassi, Portogallo e Spagna.

Dal lato del certificato targato Intesa Sanpaolo, dato che si tratta di un certificato capital protection (o equity protection), permette all’investitore di partecipare alla performance positiva del sottostante oppure, in caso di andamento negativo, di proteggere il capitale investito in funzione del livello di protezione, che in questo caso è totale. Ciò significa che, se il sottostante produce una performance positiva calcolata rispetto allo strike iniziale, oltre all’importo nominale l’investitore riceve un ulteriore importo, contribuendo al rialzo del sottostante in misura pari al fattore di partecipazione e con cap (quindi con limite alla performance potenzialmente positiva del sottostante); viceversa, in caso di andamento negativo il capitale è protetto al 100% del rispettivo valore nominale.

C’è quindi da dire che se il certificato targato Goldman Sachs è acquistato all’emissione il capitale rimarrà sempre protetto, mentre se si acquista sul mercato nel corso della vita del prodotto occorre pagare il prezzo di mercato del certificato stesso che può essere minore o maggiore del valore nominale, e quindi portare a perdite o rendimenti minimi garantiti.

Intesa Sanpaolo Certificati Equity Protection Cap: Struttura del certificate

A seguire la struttura del certificato di Intesa Sanpaolo:

- Protezione con barriera europea al 100% del valore iniziale/nominale

- Fattore di partecipazione al 100%

- Cap al 127% del valore iniziale/nominale

- Valore nominale di 1000 Eur

- Scadenza a 5 anni

- Vita residua a 3 anni

- Prezzo lettera rilevato a circa 995,95 Euro – intorno alle 13:26 del 27.06.2024 –

Intesa Sanpaolo Certificati Equity Protection Cap: Funzionamento del payoff

Questo certificato è stato emesso da Intesa Sanpaolo il 31.07.2017, ha data di valutazione finale posta al 29.07.2024 (liquidazione/scadenza 31.07.2024), è negoziato su EuroTLX (Cert-X) ed ha un valore nominale di 1000 Euro.

Riassumendo, a scadenza si prospettano 2 possibili scenari:

1. se il valore finale del sottostante è pari o inferiore al 100% del relativo il valore iniziale il certificato protegge il capitale e rimborsa il valore nominale di 1000 Eur.

2. se il valore del sottostante è invece superiore al relativo livello iniziale il certificato paga un importo commisurato alla performance positiva dello stesso rispetto al suo valore iniziale, in funzione del fattore di partecipazione e con importo massimo senza cap (cioè senza limiti alla eventuale performance positiva del sottostante). In formule:

Valore nominale × min (cap; (Protezione del Capitale + Partecipazione ×(performance – 1)))

dove:

Performance = Valore Finale / Valore Iniziale

Cap = 127%

Da notare che la barriera è di tipo europeo, essendo valutata solo alla data di valutazione finale

Il sottostante

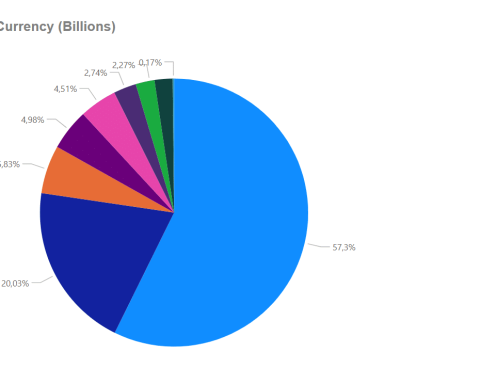

La situazione attuale del sottostante del certificato a marchio Intesa Sanpaolo è la seguente:

Eurostoxx Select Dividend 30 -> valore iniziale/barriera/protezione (2057,97 punti), ultimo prezzo registrato (intorno alle 12:55 del 27.06.2024 a 1604,34 punti, pari al 77,96% del valore iniziale)

NB: come possiamo già intuire, dato che il sottostante quota abbastanza sotto il valore iniziale, al 77,93% del suo valore iniziale, e che di conseguenza il prezzo del certificato ha un valore sotto la pari, ciò determina un rendimento minimo garantito con brevissima vita residua.

Analisi dinamico oggettiva del payoff a scadenza

In base alle quotazioni attuali del sottostante del certificato di Intesa Sanpaolo, ed un prezzo lettera (=di acquisto per l’investitore) di 995,95 Euro, questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite %, verde per aumenti/guadagni %):

Se il sottostante scendesse di qualunque entità % o salisse al massimo del +28,27% verrebbe sempre rimborsato il 100% del valore nominale di 1000 Eur, restituendo un rendimento minimo a circa 1 mese dello 0,41% (4,45% annualizzato) rispetto il suddetto prezzo.

Se il sottostante se salisse di oltre il +28,30% si incomincerebbe a guadagnare (con un fattore di partecipazione, come detto, pari a 1) dalla eventuale performance positiva dell’indice. Se ad esempio il sottostante salisse del 30% dalle quotazioni attuali, il certificato mette a segno un +1,76% (+20,56% annualizzato) e così via.

Codice ISIN del certificato

Cliccandovi sopra verrete rimandati alla pagina del certificato targato Intesa Sanpaolo.