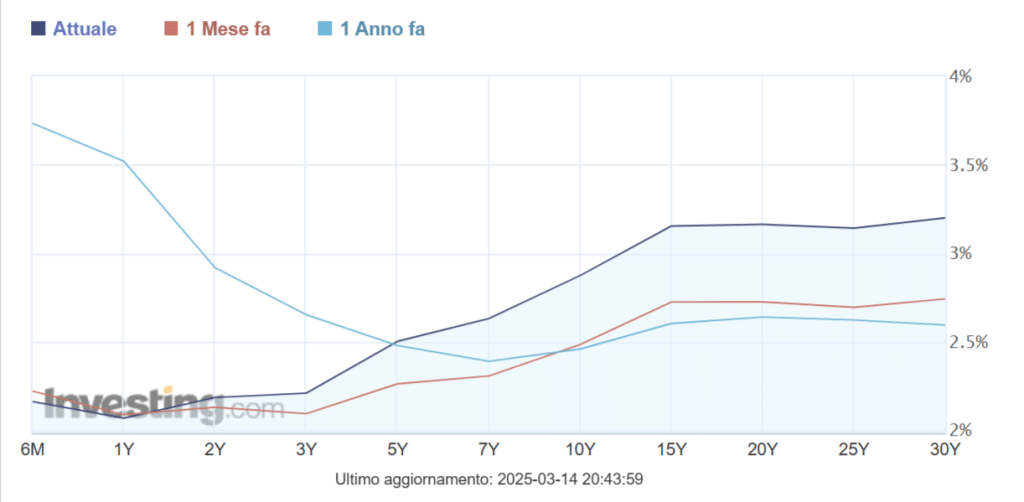

Il mercato obbligazionario è passato dall’essere quasi totalmente off-limits per le famiglie all’essere diventato molto appetibile nel giro di pochissimi mesi. I rendimenti dei bond si sono impennati con l’esplosione dell’inflazione. Fino a poco tempo fa, i tassi negativi nell’Eurozona la facevano da padrone. Non sarebbe stato possibile, in molti casi, neppure vedersi rimborsato alla scadenza un capitale almeno pari all’esborso effettuato. Per fortuna degli obbligazionisti, la situazione è cambiata del tutto. In questo articolo, vi mostreremo cosa accadrebbe al vostro capitale se decideste di investire 1.000 euro nel BTp 2038, il bond sovrano italiano a 15 anni.

Investire 1.000 euro nel bond a 15 anni

Il titolo in questione ha scadenza 1 marzo 2038 e offre cedola fissa lorda del 3,25% (ISIN: IT0005496770).

Ieri, sul Mercato obbligazionario Telematico di Borsa Italiana quotava a 90,64 centesimi. Questo significa che per acquistarne un lotto minimo di 1.000 euro, avremmo dovuto spendere 906,40 euro. A questi prezzi, il rendimento lordo alla scadenza risultava essere superiore al 4%.

Nel dettaglio, ogni anno incasseremmo due cedole semestrali pari a un totale di 32,50 euro. Al netto della tassazione del 12,50%, la cifra scenderebbe a 28,44 euro. Rapportata ai 906,40 euro dell’investimento effettivo, sarebbe pari al 3,14%. Questo fino all’1 marzo 2038, quando il Tesoro ci rimborserebbe i 1.000 euro del capitale nominale. E così, il BTp 2038 alla scadenza ci offrirebbe una plusvalenza lorda di 93,60 euro, pari al 10,33%. Al netto della tassazione, sarebbe di 81,90 euro, circa il 9%. Su base annua, equivarrebbe a un rendimento dello 0,56%, che si andrebbe a sommare a quello della cedola.

In totale, il BTp 2038 ci darebbe il 3,70% netto all’anno. Considerato che il target d’inflazione della BCE sia del 2% e che le stesse aspettative del mercato per il medio-lungo periodo rimangano ancorate, sembrerebbe un affare.

Qualcuno ci chiede giustamente se non sia corretto scontare anche l’imposta di bollo dello 0,20% sul conto titoli. Ebbene, tenendola in considerazione, otterremmo ugualmente un 3,50% netto all’anno. Cosa ancora più importante, l’85% del rendimento arriverebbe dalla cedola, cioè dai pagamenti incassati ogni sei mesi. Non dovremmo attendere la scadenza, se non per il residuo 15%.

BTp 2038, sembra un affare

Tirando le somme, il BTp 2038 ci appare un titolo interessante per una famiglia che volesse impiegare la liquidità nel lungo periodo, magari a favore dei figli attualmente piccoli. Da qui alla scadenza, incasserebbe cedole nette per oltre 500 euro, oltre a quasi 82 euro di plusvalenza in occasione del rimborso. Pensate che al suo debutto sul mercato secondario, il titolo esibì una quotazione pari a 101,45. Avremmo speso quasi 1.015 euro per investire 1.000 euro nominali. Il rendimento sarebbe stato evidentemente più basso. Era soltanto il maggio scorso. In pochi mesi, è mutato lo scenario. E ancora a gennaio, il bond a 15 anni esitava un rendimento lordo di 1,70%, meno della metà dell’attuale.