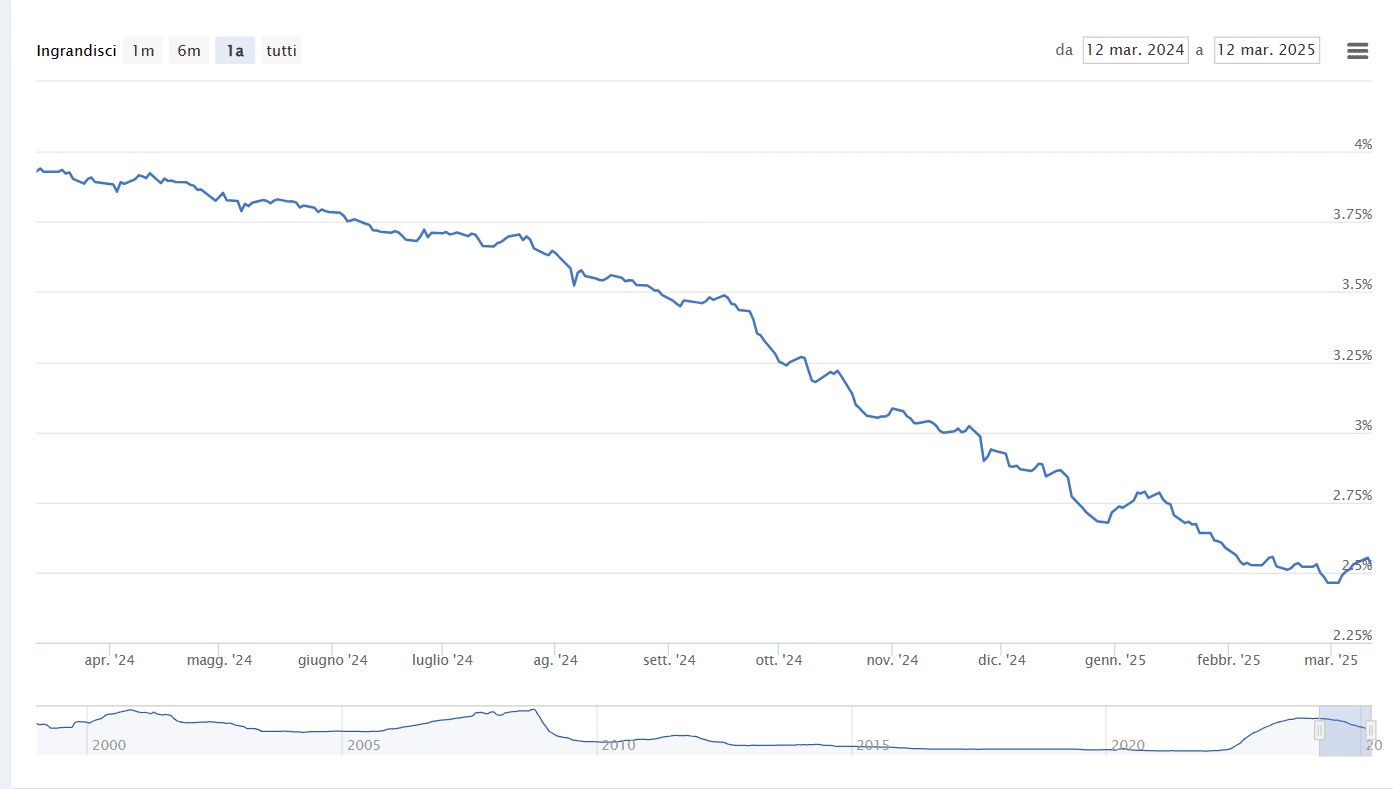

La Banca Centrale Europea (BCE) iniziava a tagliare i tassi di interesse nel giugno dello scorso anno, poco più di 9 mesi fa. La scorsa settimana, lo ha fatto per la sesta volta e ha segnalato che potrebbe prendersi una pausa ad aprile. Il trend che ne è seguito in questi mesi è stato anomalo e sta creando in questa fase una certa convenienza ad investire a debito sul mercato.

Euribor giù e rendimenti su

Il taglio dei tassi ha impattato direttamente sull’Euribor, che è il tasso di mercato per le scadenze brevi fino a 12 mesi. Al contempo, ha ridotto i rendimenti sovrani nell’Eurozona, ma non in modo lineare nel tempo e lungo la curva dei tassi.

I rendimenti a lungo termine, in effetti, risentono più delle aspettative d’inflazione. Complici le tensioni geopolitiche, a partire dalla crisi in Francia dall’estate scorsa, i BTp hanno a tratti sofferto, mentre adesso si ritrovano ai livelli di spread minimi dal 2021.

Margini di guadagno con spread sui tassi

Questo andamento discordante tra Euribor e rendimenti sovrani offre un’occasione interessante per investire a debito. Immaginate di recarvi in banca per chiedere un mutuo liquidità, vale a dire non finalizzato all’acquisto di un immobile (ipotecario). Se lo richiedete a tasso variabile, vi sarà con molte probabilità concesso in relazione all’andamento dell’Euribor a 3 mesi. Questi ora viaggia in area 2,50%. Applicando lo spread, cioè il margine che la banca si riserva per coprirsi dal rischio di credito, otteniamo il tasso finale. Per semplicità di calcolo, lo supponiamo nullo.

Cosa fareste con un mutuo liquidità? Comprereste qualcosa da mettere a reddito, come nel caso di asset finanziari.

Gli asset “risk free” per eccellenza sono i titoli di stato. Dopo la risalita di queste settimane, i rendimenti dei BTp a 10 anni offrono il 3,95%. Potendo investire a debito, vi ritrovereste a guadagnare poco meno del 4% all’anno contro un costo sostenuto del 2,50%. Vi sarebbe un margine di guadagno nell’ordine dell’1,40%. Ad inizio anno, tale margine era inferiore allo 0,80%: Euribor in area 2,70% e BTp a 10 anni al 3,50%. Un anno fa, addirittura, l’Euribor sfiorava ancora il 4% e il BTp a 10 anni il 3,70%. Non solo non vi era alcuna convenienza ad investire a debito, ma anzi il costo superava il ricavo atteso dello 0,25%.

Investire a debito con taglio dei tassi?

Se la BCE continuerà a tagliare i tassi, l’Euribor proseguirà la discesa. Non è detto che accadrà lo stesso con i rendimenti sovrani. Solo un contestuale “raffreddamento” delle aspettative d’inflazione li sgonfierebbe, riducendo o mantenendo inalterato lo spread con i tassi a breve di mercato. Nel caso contrario, l’appetito ad investire a debito monterebbe. Per le famiglie liquide, un’occasione possibilmente da non perdere, a patto di avere presenti i rischi legati alla risalita dell’Euribor negli anni futuri.

giuseppe.timpone@investireoggi.it