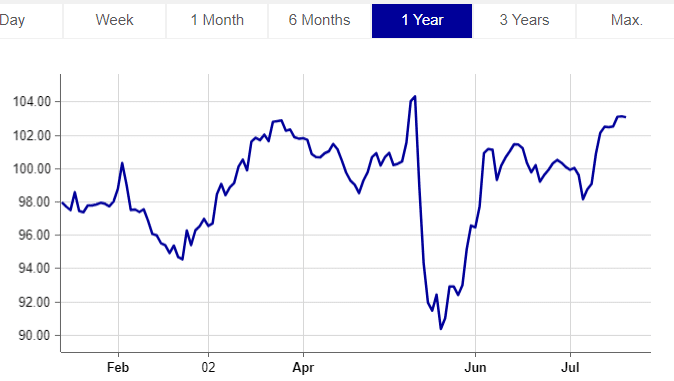

E’ stata una settimana complessivamente positiva per il mercato obbligazionario. I rendimenti hanno proseguito la discesa iniziata la settimana scorsa, sebbene abbiano corretto i cali marcati delle sedute precedenti. In poco più di una settimana, ad esempio, il BTp a 10 anni è passato dall’offrire il 4,42% al 4,08%, ma arrivando a scendere fin sotto il 4%. Un trend simile si è registrato per le scadenze medio-brevi. Il BTp a 2 anni nello stesso arco di tempo è passato dal 4% al 3,74%. In generale, la curva è diventata ancora più piatta. A questo punto verrebbe da chiedersi su quale tratto di essa puntare per investire in obbligazioni.

Cos’è curva piatta

Una curva piatta significa che i rendimenti percepiti dalle scadenze lunghe sono di poco superiori a quelli offerti dalle scadenze brevi.

Nel caso dell’Italia, il decennale rende a premio di appena un terzo di punto percentuale sul biennale. Investire in obbligazioni di lungo periodo porta pochi vantaggi. Perché questo sta accadendo? La risposta è semplice e noiosa, cioè la stessa che andiamo ripetendo da settimane. I tassi a breve captano le condizioni monetarie, i tassi a lungo le aspettative d’inflazione.

La Banca Centrale Europea (BCE) ha alzato i tassi di interesse del 4% in appena undici mesi e la prossima settimana continuerà a farlo per un altro quarto di punto percentuale. Ciò tiene alti i tassi a breve. Questa politica monetaria restrittiva, però, sta convincendo il mercato circa la discesa dell’inflazione nei prossimi mesi e anni. Pertanto, “raffredda” le aspettative e fa arretrare i tassi a lungo. Una curva piatta generalmente precede fasi di recessione economica, pur non necessariamente. Gli analisti restano divisi sulla sua natura di “segnale” o di “causa” della crisi.

Alcuni fanno notare che una curva piatta colpisce il mercato del credito. Le banche sono solite prestare denaro a lungo termine e finanziarsi a breve. In questo modo accusano un aumento dei costi e un calo dei margini d’interesse, i quali disincentivano l’erogazione dei prestiti e provocano la caduta dell’economia.

Investire in obbligazioni, due scenari alternativi

Tralasciando questi aspetti, cosa converrebbe fare in presenza delle attuali condizioni di mercato? Investire in obbligazioni a lungo sembrerebbe una scelta poco conveniente per via dello scarso premio ricevuto. Ma ciò varrebbe nel caso in cui le condizioni di mercato restassero immutate nel futuro. Invece, è probabile che dopo la stretta monetaria la BCE torni a tagliare i tassi. A quel punto, i rendimenti scenderebbero lungo la curva. A registrare il maggiore incremento dei prezzi, però, sarebbero i bond più lunghi. Dunque, in ottica speculativa meglio sarebbe posizionarsi sul tratto lungo per poter realizzare plusvalenze disinvestendo anticipatamente alle scadenze.

C’è un grosso rischio in questo ragionamento. Se l’inflazione restasse alta più a lungo del previsto, la discesa dei tassi BCE non sarebbe possibile. Dunque, i rendimenti non scenderebbero e i prezzi dei bond più lunghi resterebbero bassi o proseguirebbero i cali. Un problema per coloro che avrebbero la necessità di disinvestire per rimettere le mani sulla liquidità impiegata.

Quale che sia lo scenario, una cosa ci sentiamo di dirla con relativa sicurezza: non pensate di investire in obbligazioni per tendere ai prezzi stratosferici vigenti fino a poco più di un anno fa. E’ probabile che non li rivedremo nel prossimo futuro, forse mai. Una fase eccezionale di politica monetaria e caratterizzata dai tassi negativi si è conclusa. Non sembra ve ne sia nostalgia dopo la batosta dell’inflazione.

giuseppe.timpone@investireoggi.it