Ennesimo record in pochi giorni per il metallo giallo, che nella seduta odierna ha superato la quotazione dei 2.277 dollari per oncia. Dall’inizio dell’anno il rialzo tocca l’11,50%. E non sembra affatto destinato ad esaurirsi presto. C’è una forte domanda del “safe asset” nel mondo e ad investire in oro in misura pesante troviamo niente di meno che la Cina. Lo scorso anno, la Banca Popolare Cinese ha acquistato 225 tonnellate di lingotti, portando le riserve a 2.235 tonnellate. Al 29 febbraio scorso, queste erano salite ancora a 2.257 tonnellate, in crescita per il sedicesimo mese consecutivo. Molto probabile che gli acquisti siano proseguiti nel mese di marzo.

I consumatori cinesi hanno acquistato altre 603 tonnellate nel corso del 2023, segnando un +10%. E gli investitori, sempre cinesi, hanno fatto la loro parte con 280 tonnellate (+28%).

Investire in oro tra guerre, inflazione e crisi

La Cina è diventata negli ultimi anni una vorace consumatrice di oro, scalzando l’India dal suo storico primato. Diverse le cause dietro a questo trend. In primis, la volontà di Pechino di aumentare le riserve per migliorare la percezione all’esterno della sua affidabilità sul piano finanziario e valutario. Le tensioni geopolitiche stanno facendo il resto. Le autorità cinesi vogliono allentare la dipendenza dal dollaro. Si tratta di un obiettivo a lungo termine, finalizzato a creare una sorta di alternativa alla sfera occidentale. Le sanzioni contro la Russia hanno impressionato l’Asia, in particolare il “congelamento” delle riserve all’estero per circa 300 miliardi di dollari.

Ma ad investire in oro sono anche i privati nel Dragone, compresi i più giovani. La borsa da tempo delude le aspettative. Pur in rialzo del 10% dai minimi di febbraio, gli indici azionari hanno ripiegato con lo scoppio della bolla immobiliare.

Con un secolo di ritardo, i cinesi stanno avendo un assaggio, fortunatamente (finora) in versione molto soft, di quel che fu per noi occidentali la crisi del ’29. E giustamente si buttano alla ricerca di alternative più sicure.

Fattore Stati Uniti

Verso gli Stati Uniti, poi, non c’è solo la volontà di separarsi. Monta anche la sfiducia. Il debito pubblico qui aumenta al ritmo di 1.000 miliardi di dollari ogni 100 giorni. Ha già superato la soglia dei 34.000 miliardi e in rapporto al Pil è stimato in crescita sopra il 180% entro 30 anni. I Treasury non appaiono titoli così sicuri sui quali puntare, anche perché la sensazione che si respira in Asia è che la Federal Reserve sarà costretta a inflazionare un po’ l’economia americana per “sgonfiare” il peso dei debiti. E’ avvenuto sempre storicamente così. Date le premesse, investire in oro è ritenuto un atto di saggezza, per non dire privo di alternative concrete.

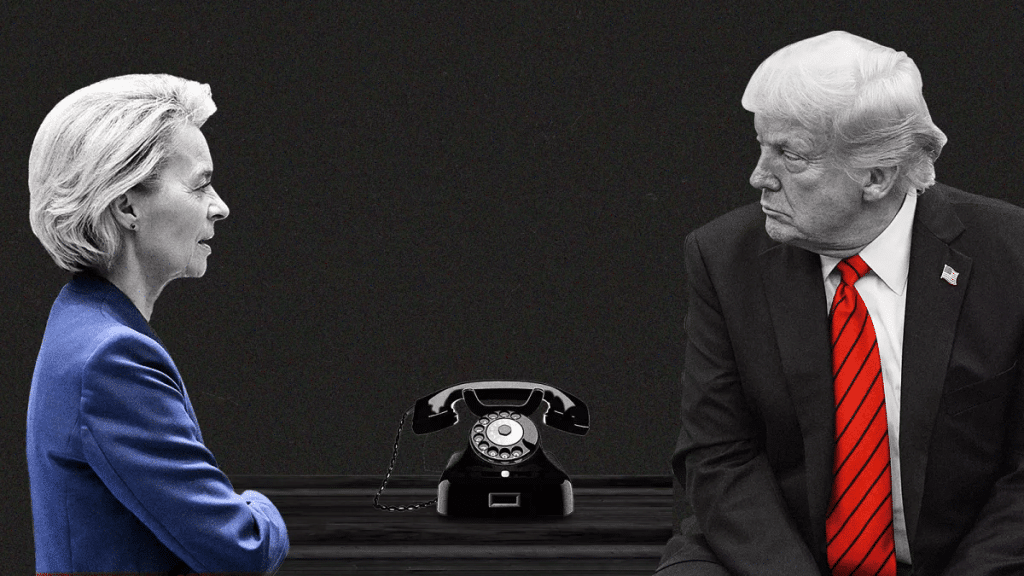

Sempre restando negli Stati Uniti, ci sono le elezioni presidenziali di novembre, mai come questa volta uno spartiacque per la politica estera della superpotenza. Nel frattempo, le tensioni con la Russia di Vladimir Putin non si sopiscono affatto e in Medio Oriente tra Israele e Hamas la tregua non arriva. Ma se investire in oro si sta rivelando un affare, anche grazie alla tenuta del dollaro, occhio anche ad investire in argento.

Quest’anno, il suo rialzo è stato anch’esso nell’ordine del 10% ai 25,35 dollari attuali. Il rapporto oro/argento sfiora quota 90. Storicamente, sopra 80 scatta un segnale “buy”.

Differenze con l’argento

Argento e oro hanno funzioni parzialmente diverse nel panorama finanziario. Il primo è acquistato in buona parte per scopi industriali. Se si teme una recessione globale, conviene investire in oro e vendere argento. Viceversa, se si teme una fase di crescita. Ma può ben accadere che entrambi i metalli salgano per una causa semplice: crescita con inflazione. E’ un po’ lo scenario intravisto per gli Stati Uniti. Fino a pochi mesi addietro si temeva un ingresso nella recessione, mentre oggi si pensa che l’economia, pur in probabilmente cedimento tra quest’anno e il prossimo, continui a crescere e tenga l’inflazione sopra il target del 2%.

Investire in oro apprezza le riserve

Le banche centrali, che sono oggetto della sfiducia della Cina e del mercato, stanno diventando anche tra le principali beneficiari del boom dei prezzi. Le loro riserve auree valgono di più di mese in mese e questo è un bene per le monete fiat che emettono, la cui percezione tra gli investitori non si deteriora più di tanto. Un effetto, diremmo, paradossale: investire in oro nella Cina di Xi Jinping si trasforma in un sostegno indiretto a quella stessa finanza “dollaro-centrica” che s’intende picconare. Certo, finché eventuali stamperie monetarie non aumentino i costi al di sopra dei benefici percepiti.

giuseppe.timpone@investireoggi.it