Ci sono tante possibili novità in arrivo per coloro che volessero investire in PIR, i Piani Individuali di Risparmio. Il governo Meloni punta a convogliare una maggiore percentuale dei capitali domestici a favore dell’economia nazionale. Le famiglie italiane dispongono di abbondante liquidità, come puntualmente ogni mese ci segnalano i rapporti bancari. E la ricchezza finanziaria si aggira sui 5.000 miliardi di euro. Peccato che solo una minima fetta di essa sia investita in patria. La quasi totalità prende le vie dei fondi d’investimento stranieri e questo deprime la crescita dell’economia italiana. Sui PIR si sta muovendo il deputato di Fratelli d’Italia, Andrea de Bertoldi, con una riforma complessiva destinata a cambiarne i connotati.

Novità per investire in PIR

Uno degli aspetti salienti della riforma consisterebbe nell’apposizione della garanzia pubblica sul 30-40% dell’investimento. Un modo per agevolare chi abbia voglia di investire in PIR e, allo stesso tempo, ne teme i risultati. Allo scopo, si attingerebbe al Fondo pmi istituito dalla legge 662 del 1996 e che sarebbe alimentato per 100 milioni all’anno fino al 2033. Ma non è l’unica novità. Fino ad ora, gli investimenti nei PIR beneficiano delle agevolazioni fiscali solo se sono mantenuti per un periodo minimo di 5 anni. La volontà del governo sarebbe di abbassarlo a 2 anni, così da favorire i nuovi afflussi.

Altro aspetto di particolare rilevanza: tutti gli investimenti in piccole e medie imprese realizzati da persone fisiche beneficerebbero delle agevolazioni fiscali. Ad esempio, se una srl avesse bisogno di capitali e un privato gliene offrisse per 100.000 euro, i proventi derivanti da tale partecipazione sarebbero esentasse. Le eventuali perdite sarebbero, invece, deducibili entro i successivi cinque anni.

E c’è il fattore commissioni. Giudicate relativamente troppo alte per i fautori della riforma, i quali puntano ad introdurre limiti per rendere più convenienti gli investimenti nei PIR. E perché questi strumenti dovrebbero restare appannaggio delle sole persone fisiche? Si parla di una possibile apertura alle aziende e alle casse previdenziali. In pratica, chiunque disponga di liquidità, ben venga se la investa nel sistema Italia. Anche per questo dovrebbero essere rimossi i limiti agli investimenti annui di 40.000 euro e complessivi di 200.000 euro per usufruire delle agevolazioni fiscali. Infine, potrebbe tornare il bonus sulle minusvalenze, introdotto dal governo Conte-bis e che la legge di Bilancio 2023 non aveva prorogato per carenza di risorse disponibili.

Cosa sono PIR e PIR alternativi

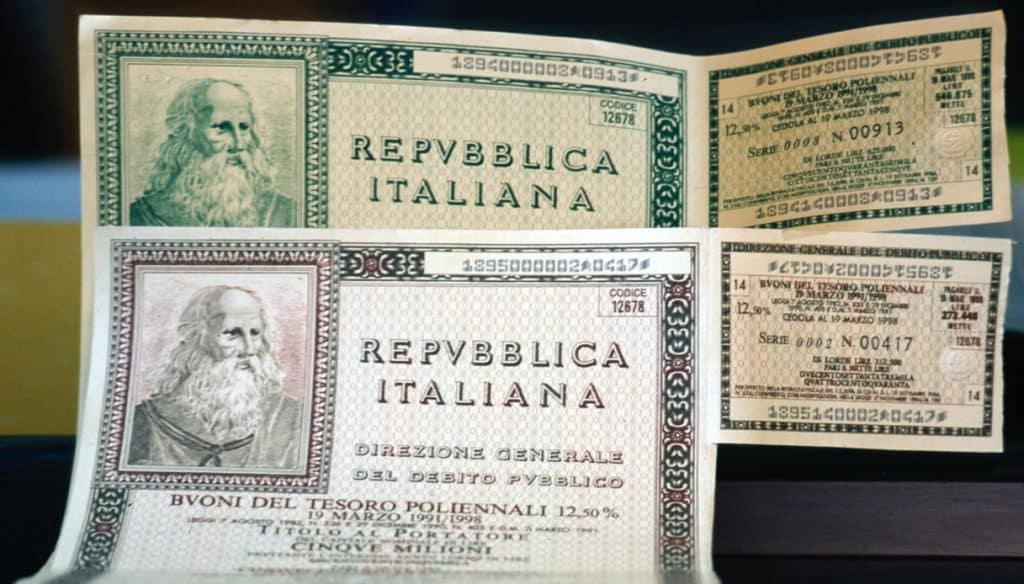

I PIR sono veicoli d’investimento nati su volontà del legislatore a partire dal 2017. Essi offrono agevolazioni fiscali alle persone fisiche che investono, a patto che posseggano determinate caratteristiche. Devono investire almeno il 70% in strumenti emessi da aziende con sede stabile nel territorio nazionale. La materia è stata oggetto di vari interventi negli anni, venendosi così a creare confusione. Dal 2020, ad esempio, esistono anche i PIR alternativi, sorti con l’intento dell’allora governo Conte-bis di convogliare maggiori capitali a favore delle aziende non quotate.

Il 2022 è stato nel complesso un anno negativo per la raccolta. I PIR ordinari hanno registrato deflussi netti per 559 milioni di euro, di cui 330 nel solo terzo trimestre.

Viceversa, nei primi nove mesi dell’anno i PIR alternativi hanno attirato 250,7 milioni, di cui 14,5 milioni nel terzo trimestre. Al 30 settembre scorso, le masse gestite erano rispettivamente di 16,5 e 2,4 miliardi.

Strumenti ancora poco liquidi

Uno dei principali problemi dei PIR è che sono strumenti poco liquidi, per cui presentano rischi maggiori per chi decide di investirvi. D’altra parte, gli analisti osservano che l’andamento degli strumenti sottostanti mostrino una minore correlazione con gli indici principali. Questo può essere un buon modo per diversificare gli investimenti, specie quando la tendenza del mercato sia poco favorevole. Una possibile spiegazione risiederebbe nel fatto che le piccole aziende quotate in segmenti come AIM e Small Cap di Borsa Italiana risultino relativamente meno capitalizzate, esibendo prezzi con multipli più bassi rispetto agli indici principali.

Favorire chi vuole investire in PIR può essere un modo per sostenere la crescita dell’economia italiana. Una maggiore percentuale dei capitali resterebbe nel Paese, a beneficio degli investimenti delle pmi, dell’occupazione e dello stesso gettito fiscale. Abbattere le barriere all’ingresso con la riduzione dei vincoli può essere la strada maestra per sostenere l’afflusso dei capitali verso strumenti ancora oggi bisognosi di liquidità. E una volta che ciò accadesse, il rischio per gli investitori si abbasserebbe, innescando il classico circolo virtuoso.

giuseppe.timpone@investireoggi.it