Sono 562 mila i percettori di cosiddette “baby pensioni”, persone che hanno lasciato il lavoro da almeno 40 anni, quando ancora erano in età molto giovane. Le cifre le ha fornite nei giorni scorsi l’Ufficio Studi della CGIA di Mestre, secondo cui il costo di questi assegni graverebbe sulle casse dello stato per 7 miliardi di euro all’anno, qualcosa come lo 0,4% del pil. I soggetti in questione mediamente andarono in pensione a 41,9 anni di età nel caso degli ex dipendenti pubblici e a 42,7 anni nel caso degli ex lavoratori del settore privato. In particolare, 386 mila risultano oggi essere stati alle dipendenze di grandi aziende private e/o risultano invalidi, 104 mila sono ex lavoratori autonomi, perlopiù provenienti dal settore agricolo, mentre i restanti quasi 60 mila sono ex dipendenti pubblici.

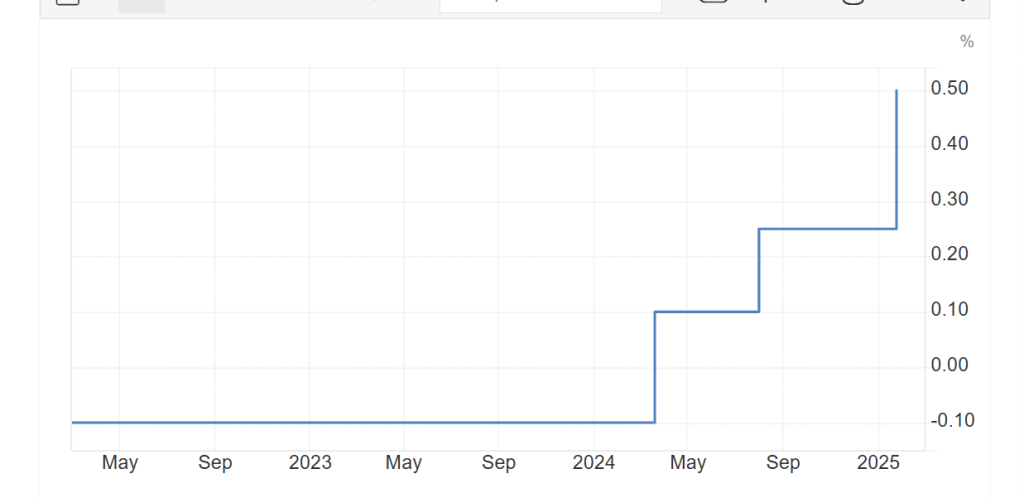

Una legge dello stato garantì ai lavoratori italiani tra il 1973 e inizio anni Novanta la possibilità di andare in pensione con largo anticipo rispetto all’età pensionabile ufficiale. Per i dipendenti pubblici donne bastavano 14 anni, sei mesi e un giorno di servizio, per i colleghi uomini 19 anni e mezzo. E così, l’età effettiva a cui gli italiani andarono nel tempo in pensione clamorosamente si abbassò dai 65 anni di fine anni Sessanta al minimo dei 54 anni toccato nel 1994.

Per il momento, l’Italia continua a mandare in pensione i lavoratori all’età tra le più basse d’Europa, cioè a 62 anni, sotto la media OCSE di 64. Questo, perché a fronte dei 67 anni occorrenti dell’età ufficiale, esistono diverse scappatoie per anticipare la quiescenza. Tra pensione anticipata, numerose clausole di salvaguardia, Ape Social, quota 100, etc., si riesce ancora oggi a lasciare il lavoro anche prima dei 60 anni di età.

Certo, nulla rispetto ai baby pensionati, i quali sono riusciti a loro tempo a percepire il primo assegno previdenziale una media di circa 25 anni di anticipo rispetto all’attuale età pensionabile. I deficit che ne sono scaturiti per le casse previdenziali avrebbero concorso nel tempo a formare intorno ai due terzi dell’attuale montagna del debito pubblico.

Pensioni, quattro verità scomode per gli italiani

Figli “sacrificati” da padri e nonni

E’ evidente che questa enorme disparità di trattamento tra generazioni non trovi alcuna giustificazione, neppure prendendo in considerazione la più alta aspettativa di vita di oggi rispetto a 40-50 anni fa. E non parliamo solamente di età. Gli assegni fino a pochi anni fa venivano interamente calcolati sulla base del metodo retributivo, in virtù del quale risultavano agganciati alle retribuzioni percepite negli ultimi anni di servizio, quelle generalmente più alte, visto che il lavoratore tende a guadagnare di più nel corso della sua carriera. Oggi e sempre più nei prossimi anni, gli assegni vengono calcolati con il metodo contributivo, come in una gestione privatistica: prendi quanto hai versato, tenuto conto delle rivalutazioni annue del montante e del coefficiente di trasformazione applicato nell’anno del pensionamento, quest’ultimo sempre più basso per adeguarlo alla vita residua attesa del neo-pensionato.

Ad esempio, quest’anno il coefficiente di trasformazione per chi lascia il lavoro a 67 anni è del 5,604%, mentre tra il 1996 e il 2009 si attestava al 6,136%. Questo significa che se un lavoratore avesse maturato un montante di 250.000 euro, la sua pensione mensile lorda annua oggi sarebbe di 14.010 euro, mentre fino a poco più di una decina anni fa sarebbe stata di 15.340 euro, cioè 1.330 euro più alta (+9,5%). Più passano gli anni e più i lavoratori devono accontentarsi di condizioni peggiori per andare in pensione, vuoi per l’aumento dell’asticella anagrafica e contributiva richiesta, vuoi anche per i minori importi ricevuti.

In parte, il trend si giustifica per le mutate condizioni socio-demografiche del Bel Paese, per il resto bisogna stringere la cinghia per l’esosità della spesa previdenziale (oltre 16% del pil), causata in grossa misura dagli enormi benefici elargiti ai lavoratori nei decenni scorsi, i quali hanno sequestrato il futuro alle generazioni successive, costrette a pagare contributi molto più alti per percepire pensioni più basse e per molti meno anni. Ricordiamocelo quando ci propinano il mito di una ricchezza lasciataci in eredità dai padri e dai nonni e che oggigiorno staremmo dilapidando chissà per quali responsabilità personali. Quei “sacrifici” sono stati caricati sulle nostre spalle e non ci consentono spesso di programmare il futuro, dovendo attingere anche in tarda età alla paghetta di mamma e papà. Perché la storia dà, ma prima o poi rivuole tutto indietro, e con gli interessi.

Figli del debito pubblico, parola alla generazione che paga il conto dei padri spendaccioni