Soltanto poche settimane fa vi fu l’emissione delle obbligazioni Carraro a 5 anni (ISIN: IT0006756438) con scadenza in data 6 novembre 2028. Il bond è un “callable”, dato che potrà essere rimborsato su facoltà dell’emittente dopo diciotto mesi ad un prezzo di 103 o dopo 30 mesi a 101,50. L’importo di 120 milioni di euro è andato prenotato interamente “dopo pochi minuti” dall’apertura del collocamento. Ad avere allettato gli investitori sarà stata certamente la maxi-cedola del 7,75%. Al lordo dell’imposta del 26%, resta pur sempre del 5,735%.

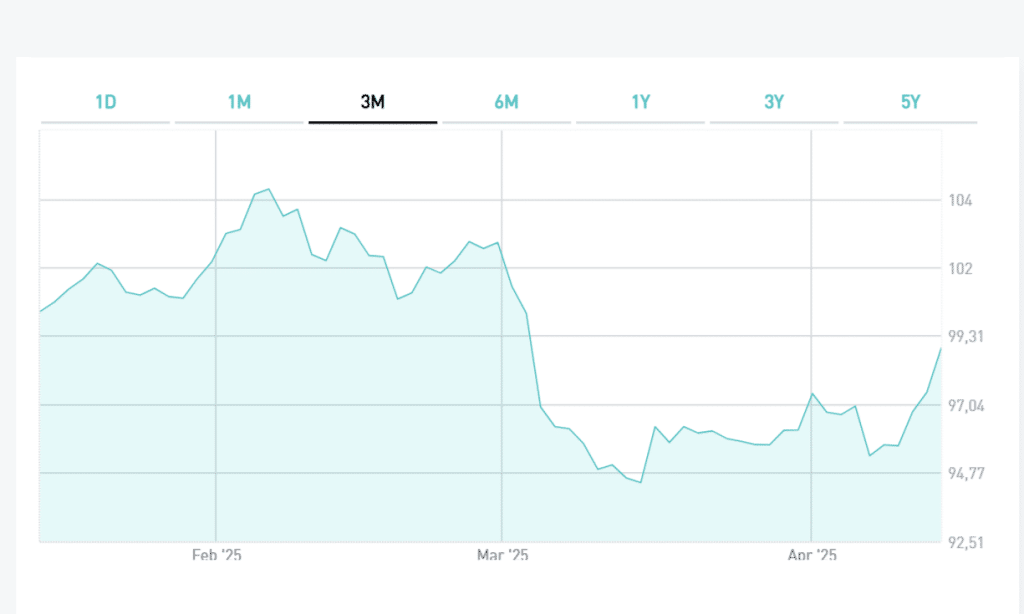

A distanza di un mese dall’emissione, la quotazione delle obbligazioni Carraro era salita ieri sopra 103 sul Mercato obbligazionario Telematico di Borsa Italiana. Il sottoscrittore ha messo così a segno un guadagno virtuale superiore al 3%. L’altra faccia della medaglia sta nel fatto che chi oggi volesse acquistare il titolo, dovrebbe accontentarsi di un rendimento più basso.

Esso è sceso al 7,05% lordo e a poco sopra il 5% netto.

Confronto con titoli di stato

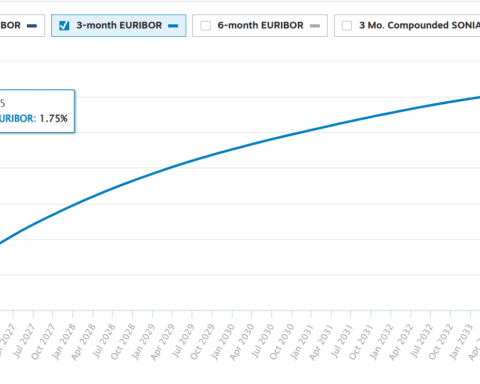

Quando le suddette obbligazioni Carraro furono emesse, lo spread con il BTp Valore 2028 si attestava sopra 190 punti base, guardando ai rispettivi rendimenti netti. Invece, oggi risulta essersi ristretto a poco sopra 165 punti. Le distanze tra i due si sono ridotte di circa un quarto di punto percentuale. Ciò è avvenuto in un contesto di rendimenti in calo, a sua volta sostenuto dalle attese del mercato per una stretta monetaria ormai giunta a conclusione nell’Eurozona.

Le obbligazioni Carraro si sono apprezzate in misura superiore ai titoli di stato. Questo evidenzia che non solo hanno beneficiato del trend generale, ma che su di esse si è riversata una domanda relativamente più elevata per la maggiore propensione al rischio tra gli investitori.

Da notare che sul titolo non sono stati rilasciati rating da parte delle agenzie. In un certo senso, il mercato si orienta da solo e ciò rende il bond un po’ più rischioso. Sarebbe come assumere un lavoratore senza che in azienda qualcuno gli abbia fatto almeno un colloquio.

Occhio alla call per obbligazioni Carraro

La risalita dei prezzi accresce le probabilità che le obbligazioni Carraro vengano rimborsate prima della scadenza. Anziché continuare a pagare le alte cedole ai possessori, la società si rifinanzierebbe sui mercati a tassi più bassi. D’altra parte, non possiamo immaginare che la quotazione si allontani troppo e per troppo tempo dai valori fissati per l’esercizio della “call” dopo 18 e 30 mesi. Sarebbe un azzardo acquistare il titolo ben sopra 103, se nel maggio del 2025 Carraro dovesse poi rimborsarlo esattamente a quel valore. Ma siamo ancora lontani da quella data. I margini di ulteriore crescita teoricamente possono esservi tutti.

giuseppe.timpone@investireoggi.it