All’interno della gamma di Certificati di Investimento emessi da Leonteq, fra i Phoenix Memory Callable, ne balza all’occhio uno di recente emissione che consente di investire indirettamente sul petrolio (contratto future europeo e future americano).

Inoltre, cosa molto importante è l’assoluta efficienza della fiscalità degli Investment Certificates, per maggiori info si legga anche: Recupero Minusvalenze? Sfrutta l’efficienza della fiscalità dei certificati, spunti operativi.

Informazioni quantitative sui sottostanti

I sottostanti sono i due futures che effettuano il “rolling” del contratto sempre sulla prima scadenza, rispettivamente americano (WTI) ed Europeo (Brent), che sono ritenuti entrambi dei benchmark affidabili dei prezzi del petrolio.

Innanzi tutto sono positivamente correlati perché banalmente tracciano tutti e due il prezzo del petrolio.

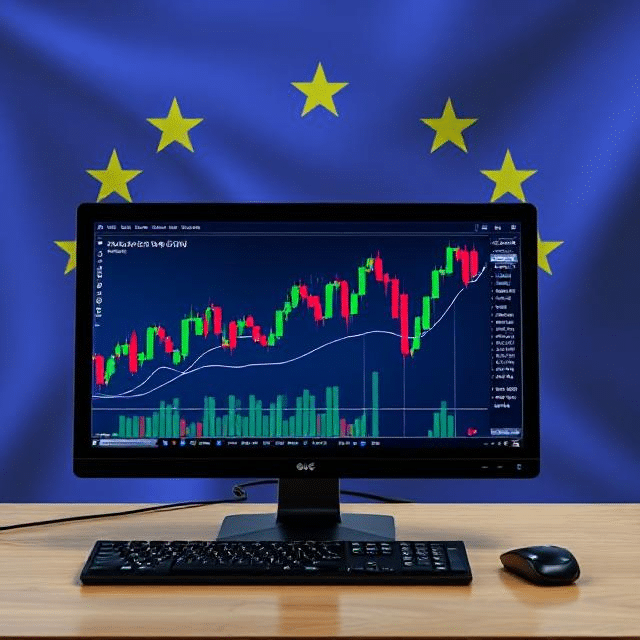

I contratti derivati, essendo scritti su materia prima, in questo caso il petrolio, “soffrono” di strutturale Contango, che si verifica quando i prezzi spot (o a pronti, attuali) sono inferiori ai prezzi futuri (o forward); la situazione opposta si chiama Backwardation. Inoltre i prezzi dei futures di scadenze più vicine quotano a prezzi inferiori alle scadenze più lontane nello stesso momento (e viceversa in Backwardation), con tutte le conseguenze che ne derivano.

A seguire il grafico di una curva forward in Contango: come si può vedere, che sarebbe la situazione di normalità in una materia prima come il petrolio, la scadenza di giugno è quella che prezza ad un valore più basso e così via per le altre scadenze. Nulla vieta che la curva possa essere fatta in modo differente, ad esempio decrescente o parzialmente decrescente in Backwardation, che però è la situazione meno probabile in tal caso, e che si verifica specialmente quando c’è tensione sul mercato della materia prima, con molta domanda sulle scadenze vicine rispetto all’offerta (e che è la situazione attuale, vedi la guerra in medio-oriente e le quotazioni attuali delle varie scadenze).

Quello che ne consegue è molto interessante. E’ infatti possibile è possibile fare trading su inversioni della curva forward da Contango a Backwardation e viceversa, in Spread Trading comprando la scadenza meno costosa e vendendo quella più cara. Oppure ancora, in connessione allo Spread Trading, operare in maniera sistematica con le Stagionalità, che in questo caso sono mosse da ragioni di natura fondamentale (banalmente forze di domanda ed offerta, vedi OPEC ecc.)

Leonteq Certificati Phoenix Memory Callable: struttura del certificate

Di seguito la struttura del certificato targato Leonteq:

- Barriera europea di protezione sul capitale pari al 60% dei valori iniziali

- Trigger cedole al 60% dei valori iniziali

- Cedole mensili condizionate dell’1,083% (massimo 12,996% annuo sul valore nominale) con effetto memoria

- Opzione Call Mensile osservabile dal 3° mese (dal 09.12.2024)

- Opzione quanto che neutralizza il tasso di cambio

- Valore nominale unitario di 1000 Euro

- Prezzo lettera rilevato a 1005,04 Euro – intorno alle 11:52 del 17.09.2024 –

Leonteq Certificati Phoenix Memory Callable: Funzionamento del Payoff

Questo Certificato è stato emesso da Leonteq il 16.09.2024, ha data di valutazione finale/scadenza posta al 09.09.2027 (liquidazione 16.09.2027), è negoziato su Cert-X ed ha un valore nominale di 1000 Euro.

Meccanismo cedolare

Il Certificato di Investimento a marchio Leonteq paga un flusso reddituale condizionato mensile di 10,83 euro, cioè se tutti e 2 i sottostanti non scendono oltre il trigger delle cedole, posto al 60% dei valori iniziali; in altre parole i due futures non devono scendere oltre il -40% dei rispettivi valori iniziali affinché venga elargita la cedola.

In caso contrario non viene corrisposta alcuna cedola. Tuttavia le cedole non eventualmente pagate in precedenza vengono immagazzinate in memoria e pagate insieme a quella del mese in questione quando si presenta la condizione del pagamento, ovvero quando tutti e 2 i sottostanti risultano sopra il trigger contemporaneamente in una delle date di valutazione successive.

Meccanismo di rimborso anticipato: Opzione Call

Il meccanismo di rimborso anticipato è attivo dal 3° mese e dà all’emittente la facoltà, e non l’obbligo, di rimborsare il certificato al valore nominale. Se venisse esercitata tale facoltà l’emittente restituirebbe i 1000 Euro, più le eventuali cedole; in caso contrario la vita del prodotto continua.

Scadenza

A scadenza, se il prodotto non si è estinto anticipatamente, si prefigurano 2 scenari:

- se alla data di valutazione finale il valore di tutti i sottostanti risulta pari o superiore alla barriera (della stessa entità del trigger cedolare) il certificato paga il nominale più l’ultima cedola e quelle eventualmente non pagate in precedenza grazie all’effetto memoria. In altre parole si otterrebbero 36 cedole più il nominale.

- in caso contrario il certificato di investimento replica linearmente la performance del sottostante Worst Of (WO, ossia con un valore finale in % più basso rispetto al relativo valore iniziale), pagando un valore pari al valore nominale del certificato moltiplicato per la performance (data dal valore finale in rapporto al valore iniziale) del suddetto sottostante.

Da notare la presenza della barriera europea: grazie a tale caratteristica il valore dei sottostanti può anche fluttuare sotto barriera durante la vita del certificato senza compromettere la protezione del capitale. Affinché venga restituito il valore nominale, il valore dei sottostanti deve risultare sopra la barriera solo alla data di valutazione finale.

Da notare anche la presenza dell’opzione quanto: nonostante un sottostante su cui è scritto il certificato sia denominato in USD, il prodotto rimborsa sempre importi in Euro, non lasciando l’investitore esposto a variazioni (favorevoli o sfavorevoli) del cambio EUR/USD.

Il portafoglio Sottostante

La situazione attuale sul portafoglio sottostante – di questo Certificato Phoenix Memory Callable targato Leonteq – è la seguente:

Brent Future 1st -> valore iniziale (69,19), Barriera/trigger cedola (41,514), ultimo prezzo registrato a mercato aperto (12:00 ora locale a 72,77, pari al 105,17% del valore iniziale)

WTI Future 1st -> valore iniziale (65,75), Barriera/trigger cedola (39,45), ultimo prezzo registrato a mercato aperto (12:00 ora locale a 70,25, pari al 106,84% del valore iniziale)

Dato che il WO è circa al 105,17% del rispettivo valore iniziale, e che il contratto prezza sotto i 1051,70 Euro, si può dire che il certificato stesso quota con un piccolo sconto sulla componente lineare.

Analisi dinamico-oggettiva del payoff a scadenza

In base alle quotazioni attuali del WO, ed un prezzo lettera (=di acquisto per l’investitore) di circa 1005,04 Euro questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante WO dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite %, verde per aumenti/guadagni %) a parità di condizioni sull’altro sottostante:

1. Se il certificato non è stato richiamato anticipatamente da Leonteq paga il nominale più l’ultima cedola condizionata se il sottostante WO non scende oltre il -42,95% dall’attuale quotazione. Considerando l’effetto memoria il certificato pagherebbe 1389,88 Euro, con un massimo rendimento potenziale lordo a 3 anni intorno al 38,29% (12,86% annualizzato) rispetto il suddetto prezzo lettera.

2. Invece, se il WO scendesse con più forza il certificato perderebbe, in %, un valore superiore rispetto all’investimento diretto sul WO stesso. In altre parole, come detto, il certificato prezza con un piccolo premio sulla componente lineare

Codice ISIN

Cliccandovi sopra verrete rimandati alla pagina del certificato a marchio Leonteq.