Il dato di gennaio sull’inflazione negli USA è stata la pietra tombale per l’era dei tassi a zero. La crescita tendenziale dei prezzi è salita ulteriormente al 7,5% dal 7% di dicembre, ai massimi dal 1982 e sopra le attese del 7,3%. I mercati hanno reagito come dovevano, ovvero vendendo azioni e obbligazioni. La liquidità sui mercati in previsione subirà un tracollo. Il rendimento del decennale americano è già salito al 2%. Non accadeva dal luglio 2019. In Italia, il BTp a 10 anni ormai flirta con la soglia del 2%.

A questo punto, sui mercati si sconta con probabilità crescenti che la Federal Reserve alzi i tassi d’interesse dello 0,50% a marzo, anziché dello 0,25%. E, soprattutto, inizia a farsi strada l’ipotesi di un settimo aumento dei tassi quest’anno fino al 2%. Si tratta di cambiamento radicale per la finanza mondiale, come testimonia il tracollo della massa di obbligazioni con rendimenti negativi. A inizio settimana, si attestava a 4.900 miliardi di dollari nel mondo, ai minimi dal dicembre 2015. In appena due sedute, risultava scesa di 3.000 miliardi. In Europa, è crollata a 1.900 miliardi, segnando un -80% dall’apice storico toccato nel dicembre 2020.

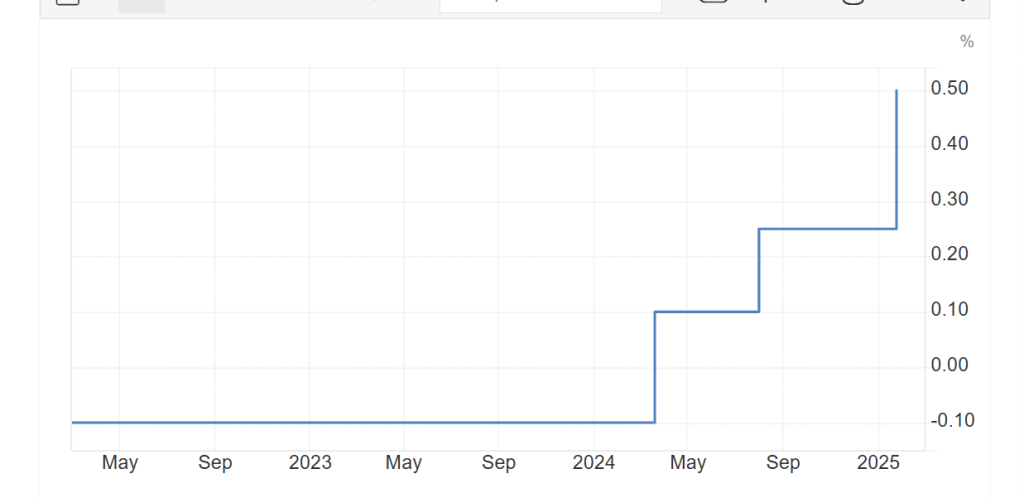

I rendimenti tedeschi sono ormai negativi solamente fino alla scadenza dei 5 anni. Fino a qualche mese fa, lo erano lungo tutta la curva, cioè fino ai 30 anni. Il Bund a 10 anni offre all’incirca lo 0,25%. In pochi giorni, è cambiato il mondo. Un trauma per chi si era abituato all’idea dei tassi a zero perenni e alla conseguente infinita liquidità sui mercati. E la Federal Reserve anticiperà con ogni probabilità tutte le altre principali banche centrali anche con riferimento al cosiddetto “quantitative tightening”. Anziché continuare a comprare titoli di stato e obbligazioni garantite da ipoteche immobiliari, da inizio marzo cesserà di farlo.

E parte del board svela che sarebbe in discussione l’avvio delle vendite per ridurre il bilancio dell’istituto, salito a quasi 8.900 miliardi di dollari, poco meno del 39% del PIL USA.

Liquidità sui mercati in caduta libera

La BCE ha un bilancio di oltre 8.600 miliardi di euro, qualcosa come il 70% del PIL dell’Eurozona. A differenza della FED, però, non ha ancora in programma alcuna vendita dei bond, anzi ci tiene a precisare con la “forward guidance” che continuerà a reinvestire le scadenze per qualche anno ancora. Tuttavia, se l’inflazione continuasse a salire anche nell’Area Euro, si affaccerebbe a Francoforte la necessità di dimagrire il bilancio per ridurre la liquidità sui mercati. Negli USA, il bilancio della FED è cresciuto di 4.700 miliardi di dollari con la pandemia e di 8.000 miliardi dalla crisi finanziaria mondiale del 2008. Nell’Eurozona, il bilancio della BCE ha segnato una crescita di circa 3.870 miliardi di euro con la pandemia e 7.100 miliardi dal 2008.

Capite benissimo che uscire da una lunga era di stamperie, durante le quali le banche centrali di quasi l’intero pianeta hanno espanso i loro bilanci per incrementare la liquidità sui mercati, non sia cosa facile. Ballano migliaia di miliardi di dollari, rischiando di travolgere tutte le principali asset class, ovvero azioni e obbligazioni in primis. La fine del “quantitative easing” significa che i governi dovranno fare affidamento sui mercati per finanziare le emissioni di debito netto. L’avvio del “quantitative tightening” implica che dovranno affidarvisi anche per il rifinanziamento delle scadenze future.

I costi d’indebitamento saliranno e, soprattutto, la qualità farà la differenza, perché i mercati torneranno a discriminare tra debiti e debiti dopo anni di ubriacatura, durante i quali emittenti “junk” hanno potuto finanziarsi a costi assai simili a quelli sostenuti dagli emittenti tripla A, che si trattasse di governi o aziende. E’ la fine di un mondo. E anche di una fetta di mercato inefficiente e di governi tenuti in vita per i capelli.