Lufthansa ha annunciato oggi che collocherà sul mercato nuove obbligazioni convertibili con scadenza nel 2025 e di importo approssimativamente di 525 milioni di euro. La compagnia aerea tedesca solleciterà i capitali degli investitori istituzionali all’infuori degli USA, dell’Australia, del Sudafrica, del Giappone e del Canada, ad eccezione delle province di Ontario Quebec, British Columbia o Alberta, vale a dire nelle giurisdizioni in cui tali emissioni non sono consentite. Il taglio minimo è fissato in 100.000 euro e la cedola sarà fissata tra un minimo del 2,25% e un massimo del 2,75% annuale. Il prezzo di conversione dovrebbe essere fissato a premio tra il 30% e il 35% rispetto alla quotazione di riferimento delle azioni.

Essa è quella media ponderata tra la data del lancio e il pricing dell’offerta del 10 novembre.

Crisi degli aerei: Lufthansa taglia voli e posti di lavoro, migliorano solo i ritardi

Come detto, il bond avrà durata quinquennale e potrà essere rimborsato anticipatamente solo per intero e non in parte, a partire dall’8 dicembre 2023. Le condizioni perché Lufthansa possa rimborsare il titolo prima della scadenza sono le seguenti:

- se il prezzo delle azioni è uguale o supera del 130% del prezzo di conversione per un certo numero di sedute all’interno di un determinato periodo;

- se in qualsiasi momento l’importo del bond emesso e posseduto da persone diverse dalla compagnia e dalle sue sussidiarie scenda al 20% o meno rispetto all’importo originariamente emesso.

Lufthansa si è impegnata a non emettere nuove azioni o obbligazioni legate alle azioni per un periodo di 90 giorni. Inoltre, ha comunicato che il regolamento avverrà in data 17 novembre e che il bond sarà negoziabile sul mercato non regolamentato (Freiverkehr) della Borsa di Francoforte subito dopo.

La compagnia sta risentendo duramente della pandemia, tant’è che nei primi mesi dell’anno è stata parzialmente nazionalizzata dallo stato tedesco per evitare il fallimento. Le agenzie internazionali hanno declassato il suo rating a “junk” o “spazzatura”. I conti parlano da soli. Nei primi 9 mesi del 2020, i ricavi sono crollati del 60% su base annua a 11 miliardi, infliggendo perdite per 5,58 miliardi, a fronte di oltre 1 miliardo di utili nello stesso periodo del 2019.

Rating “spazzatura”, ma la compagnia è ora dello stato tedesco

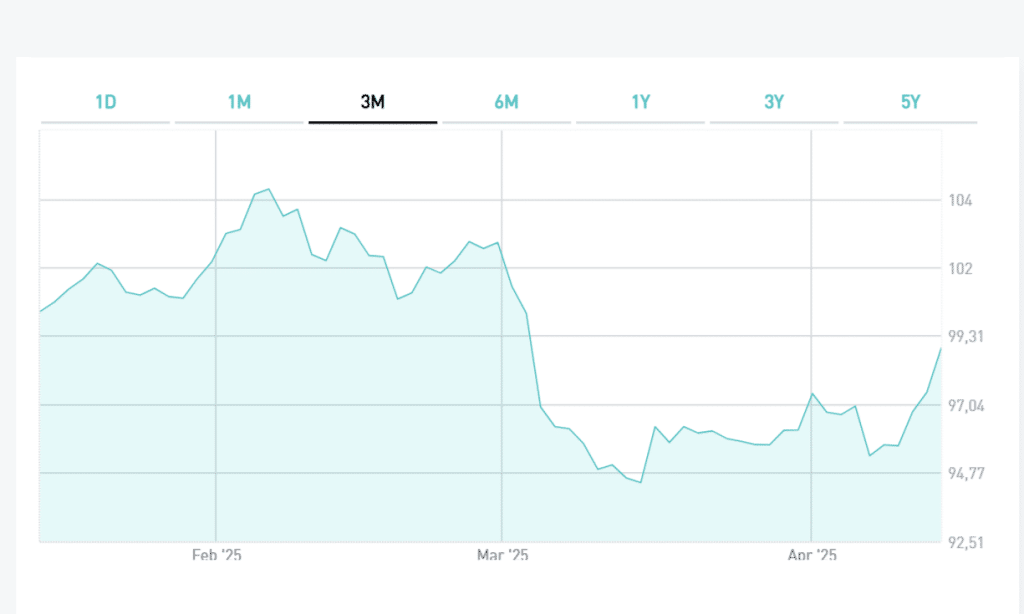

Va detto che la tempistica di questo annuncio non sarebbe casuale. Ieri, è arrivata la notizia che Pfizer ha trovato efficace il vaccino anti-Covid in corso di sperimentazione con la tedesca BioNTech nel 90% dei casi. Il mercato ha reagito con acquisti di azioni e vendite di titoli di stato, ma a beneficiarne sono state anche le obbligazioni “junk”, grazie al maggiore appetito per il rischio tra gli investitori. E anche i bond Lufthansa hanno segnato decisi rialzi. La scadenza 6 settembre 2024 e cedola 0,25% (ISIN: XS2049726990) ha guadagnato oltre il 2%, salendo in area 90 centesimi. Molto meglio ha fatto la scadenza 12 agosto 2075 e cedola 5,125% (ISIN: XS1271836600), che ieri è balzata del 6,70% a 83,80 centesimi, offrendo un rendimento del 6,47%.

Quest’ultimo titolo viaggiava in area 105 prima del Covid, ragione per cui dovremmo ipotizzare che con il ritorno graduale alla normalità i margini di recupero siano ancora altissimi. Le stesse azioni hanno perso la metà del loro valore quest’anno e ciò rende anche le obbligazioni convertibili in corso di emissione abbastanza appetibili in una prospettiva di medio e lungo periodo.

Se è vero che le compagnie aeree non tornerebbero ai livelli di traffico pre-Covid prima di 3 anni da oggi, d’altra parte le valutazioni a cui i loro assets sono sprofondati appaiono di forte interesse. E Lufthansa è diventata nei fatti una società pubblica. Quasi certamente, Berlino non la lascerebbe mai fallire.

Battere la borsa puntando sulle obbligazioni convertibili: +24% da inizio anno

giuseppe.timpone@investireoggi.it