Chi tra il mercato azionario e i bond può mettere meglio a frutto i miei risparmi? Una domanda che probabilmente ogni investitore si pone ogni volta che decide di acquistare asset finanziari e alla quale non esiste alcuna risposta preconfezionata. Se frequentate i social, scoprirete l’esistenza di una pletora di sedicenti esperti di finanza personale, alcuni dei quali sbarbatelli con la laurea fresca in tasca e che pensano di insegnare al resto del mondo come si guadagna. Molti di loro hanno una certezza incrollabile: le azioni rendono alla lunga più dei bond.

Mercato azionario a confronto con bond

Di persone indispensabili sono pieni i cimiteri.

La verità è che una ricetta assoluta non esiste, altrimenti saremmo tutti indistintamente ricchi. Un approccio meno idealistico e più pragmatico è sempre consigliabile. Anche perché quando si parla di lungo periodo, potremmo dover attendere decenni e decenni. E nel frattempo, “saremo tutti morti” (copyright di John Maynard Keynes).

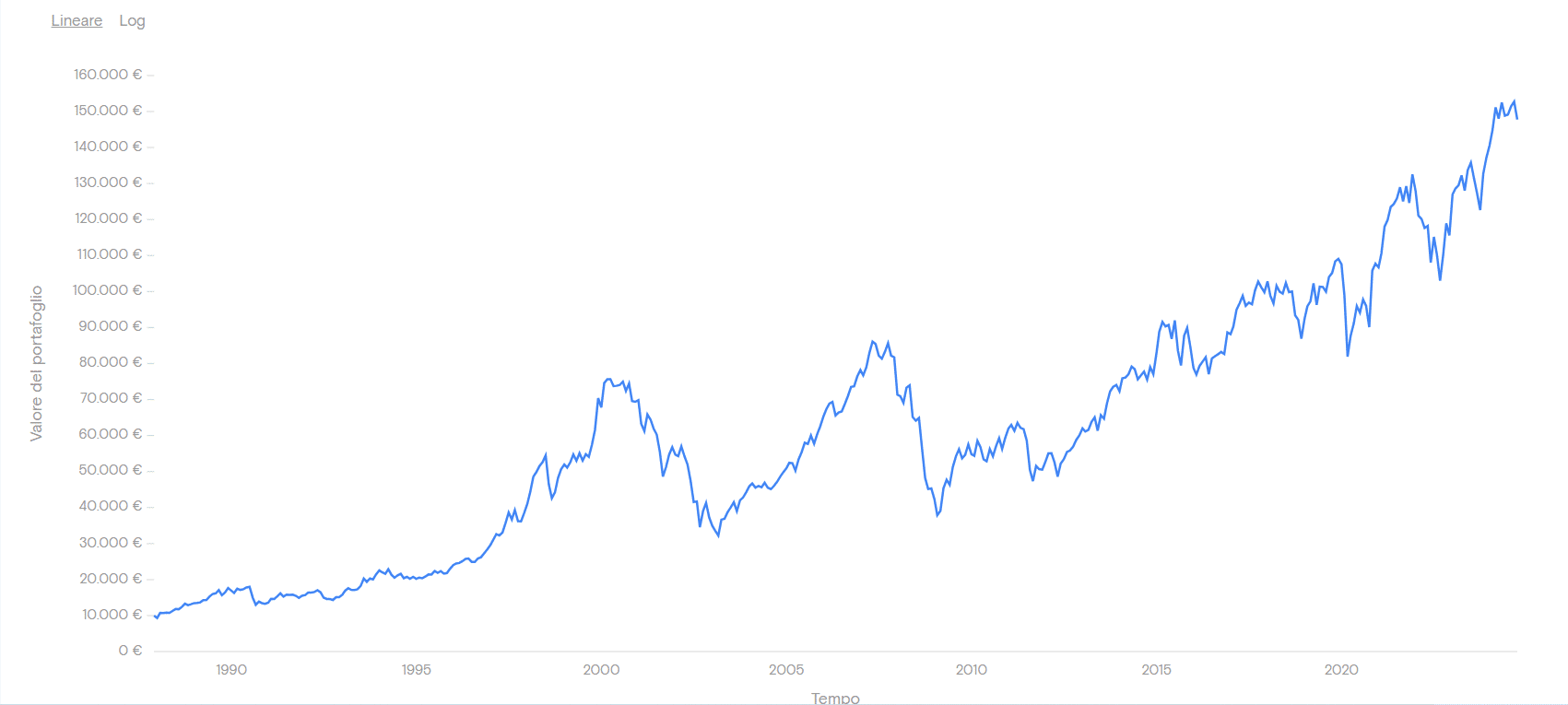

Noi abbiamo preso in considerazione l’andamento del mercato azionario europeo e lo abbiamo confrontato con i bond. Facciamo riferimento all’indice MSCI EMU, che sintetizza la performance delle società a larga e media capitalizzazione nell’Area Euro. Apprendiamo che negli ultimi 10 anni, il rendimento medio lordo è stato del 7,3%. Se un decennio fa avessimo acquistato il Bund a 10 anni, bond per sua natura considerato “risk-free”, avremmo portato a casa un rendimento medio annuale dello 0,60%. Lordo s’intende. Al netto della diversa imposizione fiscale, non sarebbe cambiato granché: il 5,4% per le azioni contro lo 0,53% per i bond.

Da questi dati emerge che il mercato azionario effettivamente abbia fatto per dieci volte meglio.

Ma dieci anni non sono tantissimi per valutare il trend di un asset nel lungo periodo. Allunghiamo il nostro orizzonte di valutazione a venti anni. In questo caso, troviamo che le azioni hanno reso il 5,9% contro quasi il 4,30% delle obbligazioni ventennali tedesche. Al netto delle imposte, rispettivamente il 4,4% contro il 3,75%. Già notiamo che le distanze tra le due asset class si sono oltremodo accorciate. La performance resta favorevole alle azioni, ma di poco.

Rivincita dei bond nel lungo periodo

E se guardassimo agli ultimi trenta anni? Scopriamo che il mercato azionario europeo ha reso in media il 7,10% all’anno contro il 7,90% dei bond. Al netto delle imposte, il primo ha reso il 5,25% e i secondi il 6,90%. Questa volta a vincere sono proprio i titoli a reddito fisso, quelli che molti snobbano e considerano l’investimento della nonna. Un Bund a 30 anni acquistato a fine 1994 avrebbe offerto una performance decisamente superiore a quella media delle azioni nell’Area Euro.

BTp ancora meglio

Ma c’è più. Fin qui abbiamo effettuato un confronto tra mercato azionario e Bund, vale a dire tra un asset tipicamente rischioso e un altro teoricamente a rischio zero. Se avessimo innalzato il grado di rischio per gli investimenti obbligazionari, le cose sarebbero andate diversamente. Ad esempio, puntando su un BTp a 10 anni a fine 2014 avremmo percepito un rendimento lordo del 2% all’anno.

In ogni caso, avrebbero vinto le azioni. Ma già un BTp a 20 anni nel 2004 sfiorava il 5% di rendimento. E un BTp a 30 anni emesso nel 1994 rendeva in media oltre il 10%.

Da notare anche che i titoli di stato italiani per le agenzie di rating fossero relativamente sicuri fino al 2011-’12. Addirittura, Moody’s rimosse loro la tripla A solamente nel 1991. Da questi dati emerge quanto segue: il mercato azionario non garantisce ritorni certamente maggiori dei bond. Anche se tendenzialmente nel lungo periodo dovrebbero fare meglio, così può non essere. Per fortuna, in media l’inflazione è stata bassa negli ultimi trenta anni, sotto il 2% in Italia. Ciò ha fatto sì che i rendimenti reali non si discostassero troppo da quelli nominali.

Mercato azionario riflette economia debole

La performance del mercato azionario europeo è stata con ogni evidenza insufficiente nel lungo periodo. Si presume che le azioni, in quanto titoli più rischiosi, offrano ritorni maggiori dei bond. Quando non succede in un lasso di tempo così prolungato, ciò è la spia di una crescita economica debole. Essa deprime i corsi azionari, dato che le società quotate risentono negativamente di un clima dimesso. Questo non significa che debba accadere anche in futuro. Tuttavia, l’attuale stagnazione europea non segnala alcunché di buono. Oltretutto, a differenza del decennio passato, i rendimenti obbligazionari si sono ripresi in media sopra i livelli d’inflazione. E ciò potrebbe ridurre l’appeal dell’azionariato anche nei prossimi anni.

giuseppe.timpone@investireoggi.it