Nella giornata di ieri i rendimenti dei titoli di stato sono sprofondati in scia al dato sull’inflazione di settembre nell’Eurozona sotto il target del 2%. Il BTp a 10 anni è arrivato ad offrire meno del 3,35% con uno spread sempre in area 130 punti base rispetto al Bund. A seduta conclusa, la notizia terrificante dell’attacco missilistico dell’Iran ai danni di Israele. Lo scenario più temuto, ossia di una guerra aperta tra le due potenze del Medio Oriente, inizia a prendere forma. Quale potrà essere l’impatto sul mercato globale dei bond?

Avversione al rischio positivo per mercato dei bond

Questa mattina, i rendimenti sovrani nell’Eurozona risultano leggermente risaliti e così anche gli spread. Nulla di anomalo. E’ naturale che accada dopo che nella seduta di ieri i rendimenti sono arrivati a scendere anche in doppia cifra.

In generale, quando c’è tensione nel mondo, a beneficiarne sono i “safe asset”. I beni rifugio più noti sono certamente l’oro, il dollaro, il franco svizzero e naturalmente i titoli di stato.

La paura riduce la propensione al rischio tra gli investitori, che puntano sulle poche certezze che conoscono. Tendenzialmente, questo scenario prelude a un’accelerazione del rally per il mercato dei bond. La maggiore domanda non potrà che portare a un ulteriore rialzo dei prezzi e, quindi, a una discesa dei rendimenti. Ma non tutti i bond sono uguali. I Bund sono percepiti più sicuri dei BTp, tanto per fare un esempio. Questo preluderebbe a un possibile ampliamento degli spread.

Rischio inflazione con rincaro del petrolio

In altre parole, potremmo ritrovarci ad avere rendimenti complessivamente più bassi lungo la curva dei tassi, ma spread un po’ più alti. Tuttavia, le dinamiche non appaiono così semplici da cogliere all’istante.

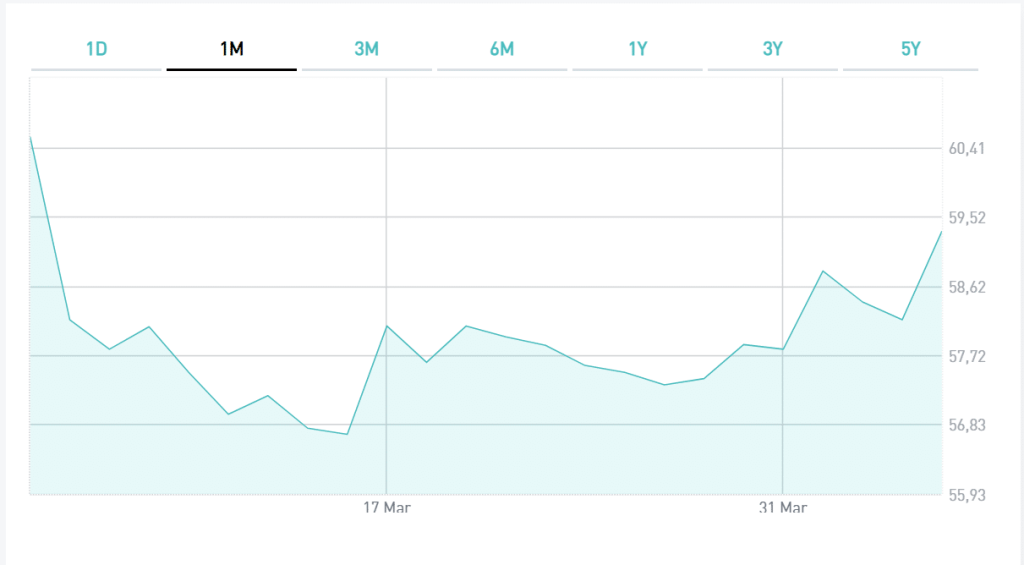

Ieri, a seguito dell’attacco iraniano contro Israele il Brent è salito di circa il 5% fino a oltre i 75 dollari al barile. Questo è il livello della quotazione internazionale anche stamattina. Se il trend si consolidasse, avremmo un petrolio stabilmente più caro rispetto a qualche seduta addietro. A sua volta, ciò rischierebbe di innescare una nuova spirale inflazionistica, sebbene servirebbe un surriscaldamento dei prezzi ben maggiore di quanto avvenuto nelle scorse ore.

Aspettative d’inflazione più alte sono nemiche del mercato dei bond. Esse spingono in alto i rendimenti pretesi dagli obbligazionisti, anche in virtù di maggiori tassi di interesse scontati. Se così, la guerra avrebbe un effetto negativo sui titoli di stato. Anche in questo caso, però, una lettura immediata non appare efficace. A guidare l’Opec, il principale cartello petrolifero mondiale, è l’Arabia Saudita. Proprio la scorsa settimana, il Financial Times scriveva che il principe Mohammed bin Salman starebbe cambiando strategia. Non punterebbe più a una quotazione di 100 dollari e sarebbe pronto ad aumentare l’offerta per far scendere i prezzi.

Dall’inflazione ci salverebbe Riad?

I sauditi sono acerrimi nemici dell’Iran. Entrambi esportano petrolio, ma i primi guidano il mondo mussulmano sunnita, il secondo il mondo sciita. Se i prezzi petroliferi scendessero, entrambi subirebbero conseguenze negative. Tuttavia, Riad vanta un’economia molto forte ed enormi riserve valutarie accumulate e trasferite perlopiù in capo al fondo sovrano PIF.

Teheran rischia già il collasso finanziario con quotazioni alte, figuriamoci se le estrazioni diventassero meno redditizie.

Come abbiamo scritto qualche giorno fa, uno dei paradossi di questo conflitto in Medio Oriente sarebbe di alimentare una discesa dell’inflazione, anziché una sua risalita. Il modo migliore per punire l’Iran consisterebbe nel privarlo della sua risorsa più preziosa, ovvero di renderla molto meno profittevole. Un costo che, a quanto pare, i sauditi sarebbero intenzionati a sostenere per ridimensionare le velleità del nemico. Per il mercato dei bond un’ottima notizia: non solo beneficerebbero del clima di “risk off” globale, ma oltretutto sconterebbe tassi di inflazione e di interesse più bassi. I rendimenti colerebbero a picco.

Mercato dei bond a rischio con ritorsioni iraniane

Ancora presto per dire se sarà effettivamente questo lo scenario. Ad esempio, l’Iran potrebbe reagire bloccando lo Stretto di Hormuz, dove giornalmente transitano navi cariche di 20 milioni di barili, un quinto dell’offerta mondiale. Potrebbe altresì usare i ribelli Houthi nello Yemen, come ha fatto nell’ultimo anno, al fine di bloccare il transito delle navi commerciali e infliggere costi alle economie occidentali. In quel caso, l’inflazione salirebbe per effetto delle maggiore spese di trasporto e di un allungamento dei tempi delle consegne, con annessa riduzione della disponibilità delle merci. Un po’ lo scenario che abbiamo vissuto durante la pandemia, quando le catene di produzione erano saltate. Il mercato dei bond accuserebbe il colpo.

giuseppe.timpone@investireoggi.it