Anche a maggio ci sarà un aumento dei tassi d’interesse da parte sia della Banca Centrale Europea (BCE) che della Federal Reserve. La crisi bancaria sta scemando sui mercati internazionali, sostenendo nuovamente l’appetito per il rischio e la risalita dei rendimenti obbligazionari. C’è il serio rischio, anzi, che il mercato dei bond stia sottostimando l’entità della stretta monetaria in Occidente. Si pensi ai tassi d’inflazione, che dopo essere scesi considerevolmente dai picchi raggiunti nel corso del 2022, stentano a tornare verso i rispettivi target delle banche centrali. Anzi, nel Regno Unito rimane a doppia cifra. Nel frattempo, nell’Area Euro sta continuando a salire l’inflazione “core”, al netto delle componenti volatili (energia e alimentari).

Inflazione, rendimenti e materie prime

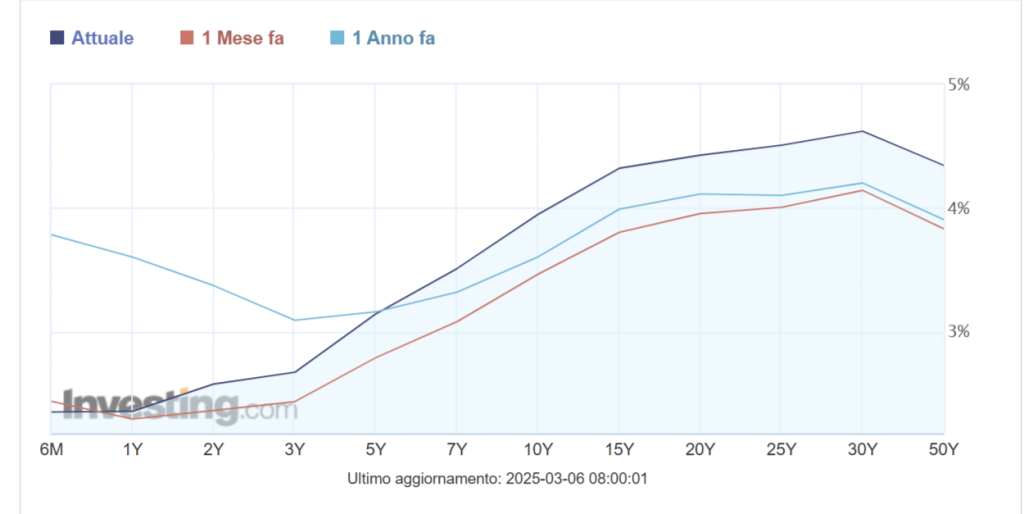

Che il mercato dei bond rifletta l’andamento dei tassi d’inflazione, non è affatto una novità. Da inizio anni Ottanta fino a praticamente un anno fa, i rendimenti erano scesi quasi costantemente, riflettendo la tendenza storica calante dell’inflazione in tutto il mondo avanzato. Di sotto vi proponiamo il grafico dell’indice relativo alle obbligazioni emesse dalle società quotate all’S&P 500 negli ultimi dieci anni.

Di seguito, invece, ci sono i due grafici sull’andamento dell’inflazione negli Stati Uniti e nell’Area Euro.

Possiamo osservare che l’andamento del mercato dei bond tenda a replicare in senso inverso quello dell’inflazione. Man mano che questa sale, il primo ripiega. E’ naturale che avvenga così. I rendimenti che interessano agli obbligazionisti sono quelli reali. Tra l’altro, quando l’inflazione sale, le banche centrali devono alzare i tassi d’interesse, riducendo la liquidità sui mercati. E ciò deprime il valore degli asset finanziari.

C’è un altro legame che vale la pena di indagare: tra inflazione e materie prime.

Osservate il grafico di S&P sulle “commodities” negli ultimi dieci anni.

Mercato bond legato a tensioni geopolitiche

Sembra a tutti gli effetti essere l’andamento dell’inflazione. Di fatti, sono proprio i prezzi delle materie prime a influire sui prezzi al consumo. Nell’ultimo mezzo secolo, ci sono state due ondate inflazionistiche nell’Occidente: negli anni Settanta e in questi mesi. In entrambi i casi, è stato il mercato dell’energia ad impattare violentemente: la crisi petrolifera nel 1973 e una seconda nel 1979; la crisi di petrolio e gas (e non solo) dal 2022.

Sia negli anni Settanta che oggi, tali crisi non sono state scatenate da squilibri del mercato, bensì da tensioni geopolitiche. Cinquanta anni fa, gli stati arabi decisero di punire l’Occidente per il suo sostegno a Israele nella guerra dello Yom Kippur contro Egitto e Siria. L’anno scorso, è stata l’invasione ucraina ad avere alimentato l’esplosione dei prezzi del gas e l’impennata del greggio.

Poiché la gran parte delle materie prime è estratta da potenze “ostili” a Nord America ed Europa, possiamo anche affermare che nei fatti queste hanno in mano il mercato mondiale dei bond. Come segnala l’annuncio dell’OPEC di tagliare l’offerta di petrolio da maggio, bastano poche azioni per provocare nuove spirali inflazionistiche e, di conseguenza, rialzi dei rendimenti obbligazionari. Le banche centrali rimarranno restrittive fintantoché la stabilità dei prezzi non sarà riagguantata. E ciò non potrà avvenire senza che cessino le tensioni con quello che potremmo ribattezzare il nuovo “asse del male” in via di sviluppo nell’Asia.