Questo mercoledì, la Federal Reserve ha sganciato una piccola bomba sul mercato obbligazionario con un annuncio molto importante: inizierà “gradualmente e ordinatamente” a ridurre gli assets in portafoglio acquistati con il Secondary Market Corporate Credit Facility (SMCCF). Il programma fu varato nel marzo 2020, cioè immediatamente dopo la diffusione della pandemia in Occidente. Esso consiste in due linee: una dava accesso alle imprese americane al credito diretto e non è mai stata utilizzata; l’altra dispiegava i suoi effetti con l’acquisto di corporate bond e quote di ETF, così da mitigarne i rendimenti e agevolare il credito alle imprese.

La FED ha tenuto a precisare che la svolta non sia dovuta a ragioni di politica monetaria, in quanto la vendita degli assets sarà legata al raggiungimento dell’obiettivo. In sostanza, la pandemia è stata quasi superata e le imprese americane non avrebbero più bisogno di un sostegno straordinario dell’istituto centrale.

I valori in questione sono poca roba: appena 13,8 miliardi di dollari tra ETF obbligazionari (8,6 miliardi) e obbligazioni societarie (5,2 miliardi). In effetti, è bastato l’effetto annuncio a tranquillizzare il mercato obbligazionario a stelle e strisce. Ciononostante, le ripercussioni di questo annuncio saranno significative nelle prossime settimane. La fine del SMCCF segnala l’incipiente normalizzazione monetaria, sebbene per questa prima fase non riguarderà i titoli di stato USA. Questi continueranno ad essere acquistati dalla FED al ritmo di 120 miliardi di dollari al mese.

L’impatto sul mercato obbligazionario europeo

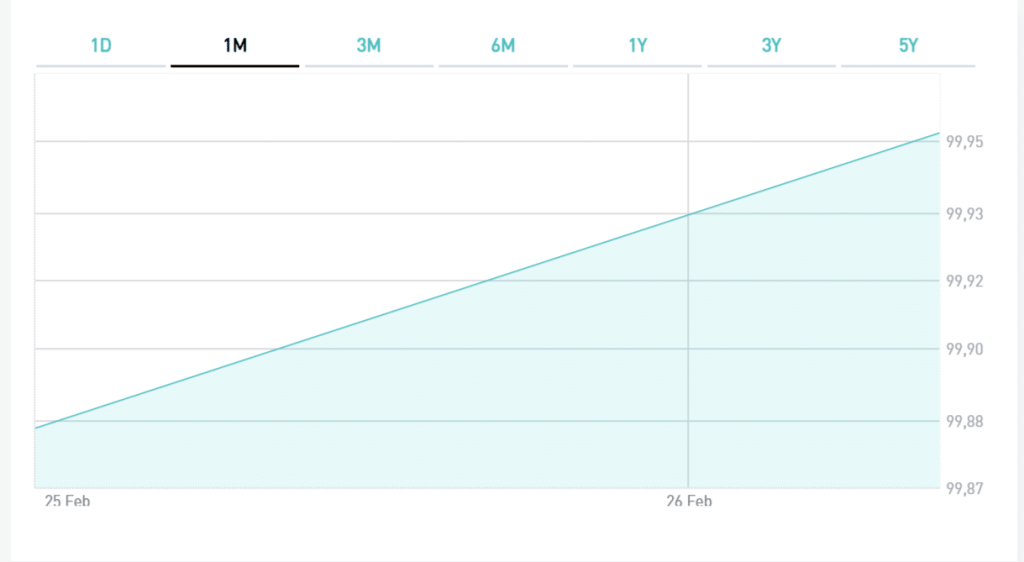

Il Treasury a 10 anni si è di poco deprezzato dopo la notizia, segno che sul mercato obbligazionario non si respiri alcuna aria di panico. Ma anche dall’andamento dei rendimenti corporate sembra che il meglio sia alle spalle ormai da qualche settimana. Gli investitori hanno capito che il costo del denaro abbia toccato il suo minimo e da qui in avanti non potrà che salire, pur non così in fretta. E sebbene la FED segnali che tollererà tassi d’inflazione sopra il target, questo scenario implica che il mercato obbligazionario nel prossimo futuro possa diventare poco o affatto remunerativo.

Anche per questa via, i rendimenti aumentano per l’indebolimento della domanda.

La BCE compra ancora titoli di stato e obbligazioni societarie tramite il “quantitative easing” e, soprattutto, il PEPP. Insieme, fanno sui 100 miliardi di euro al mese, denaro più che sufficiente a monetizzare le emissioni nette di debito sovrano nell’area. L’annuncio arrivato dall’America è destinato, però, ad animare ulteriormente il dibattito già in corso sui tempi per la cessazione degli stimoli. Al board del prossimo giovedì non se ne parlerà per espressa rassicurazione dell’istituto, ma dal giorno dopo sì. E con un’inflazione già al 2,5%, possiamo scommetterci che sarà la tedesca Bundesbank a pretendere di aprire una seria riflessione sul punto.