Anche se già inviato, magari per il tramite del proprio cassetto fiscale, il modello 730 può ancora essere sistemato nel momento in cui si evidenziano alcuni errori commessi. La stagione del 730 volge al termine, e chi deve, può ancora intervenire in correzione, senza necessariamente passare dall’altro modello di dichiarazione, cioè dal modello Redditi PF. Perché spingere sul 730 da correggere e non sul modello Redditi PF per un contribuente è una cosa che molti si chiedono. La prima cosa da dire è che i due modelli hanno tempistiche diverse quando si tratta di rimborsare l’imposta a credito del contribuente. E con il 730 si fa prima.

Ecco perché chi può potrebbe passare al 730 integrativo, in modo tale da velocizzare la chiusura della campagna reddituale.

Sostituto errato? Ecco uno dei problemi principali che i contribuenti riscontrano

Un tipico esempio di errore che un contribuente può commettere in sede di dichiarazione dei redditi è l’indicazione di un sostituto d’imposta errato. Ed è quello che è accaduto a un nostro lettore che ci scrive:

“Buonasera, sono Paolo e vi chiedo un consiglio sul da farsi per quanto riguarda la mia dichiarazione dei redditi. Ho provveduto a presentare la dichiarazione a fine agosto, direttamente dal mio cassetto fiscale, accettando di sana pianta il 730 precompilato. In pratica ho solo controllati i dati e inviato il modello così come era predisposto dal Fisco. Solo che mi sono reso conto adesso che è rimasto il vecchio sostituto di imposta, ovvero l’INPS. Si tratta del sostituto che ho utilizzato lo scorso anno per i conguagli.

Oggi sono privo di sostituto e avrei dovuto indicarlo nella dichiarazione. Dal momento che attendo 600 euro di rimborso IRPEF, cosa devo fare adesso? Posso usare il modello 730 integrativo? Ve lo chiedo perché ho aperto di nuovo il mio cassetto fiscale e non trovo la procedura utile.

Oltretutto, le notizie che si leggono in giro sono contraddittorie, perché c’è chi parla di diniego necessario da parte del sostituto errato e chi invece dice che bisogna rivolgersi ai CAF.”

Modello 730 integrativo per cambio sostituto di imposta? attenzione, perdere i rimborsi è facile

Come si legge sul sito istituzionale dell’Agenzia delle Entrate, quando un contribuente si accorge di errori nel modello 730 già precedentemente inviato, si può usare la versione integrativa dello stesso modello. Anzi, i contribuenti hanno diverse scelte. Scelte diverse in base all’errore commesso e a ciò che comporta la correzione dell’errore. Si possono verificare due diversi casi quando si corregge un 730. Infatti la correzione dell’errore può finire con l’incidere sull’esito della dichiarazione, generando un maggior credito o un minor debito. Oppure la correzione non va a intaccare i numeri della versione originaria e già inviata del modello 730.

Per esempio, il nostro lettore non ha commesso errori che incidono sulle imposte da versare o da recuperare. Deve soltanto cambiare il sostituto di imposta. E si può usare il modello 730 integrativo. In questo caso non deve indicare nella dichiarazione integrativa il Codice 1 che è quello relativo a correzioni per dati omessi relativi a redditi, detrazioni e oneri.

Deve usare invece il Codice 2.

I dati del sostituto di imposta sono fondamentali per le dichiarazioni dei redditi con il modello 730

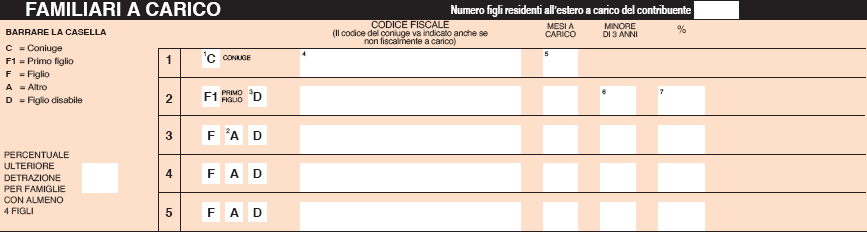

Sempre sul portale dell’Agenzia delle Entrate, nella scheda relativa al 730 integrativo, si fa riferimento proprio al caso dell’errore sul sostituto di imposta. Il contribuente, in sede di dichiarazione dei redditi con il modello 730, deve fornire tutti i dati del sostituto. In modo tale da permettere al Fisco la corretta identificazione del soggetto che deve effettuare i conguagli, sia a credito che a debito per lo stesso contribuente. Sono i dati del datore di lavoro, che come sostituto di imposta si sostituisce al Fisco per la chiusura della partita fiscale dell’anno precedente. Anche l’omissione di qualche dato può rendere necessario l’utilizzo della dichiarazione integrativa.

Il 730 integrativo Codice 2 per cambio sostituto di imposta o per correzione dei suoi dati, non deve presentare dati differenti rispetto alla dichiarazione precedentemente spedita. Naturalmente, fatta eccezione per quelli del sostituto. Il nostro lettore quindi deve inviare entro il 25 ottobre questa dichiarazione, barrando la casella “dichiarazione senza sostituto”. In questo modo il rimborso spettante dovrebbe arrivare entro la fine dell’anno direttamente sul conto corrente indicato tramite IBAN.

Cambiare sostituto: ecco quando c’è di mezzo l’INPS cosa succede

Quando c’è di mezzo l’INPS però, molto cambia. Infatti, comunemente le dichiarazioni dei redditi con il modello 730 di pensionati, o di titolari di altre prestazioni pagate dall’INPS, vengono conguagliate ogni due mesi. Lo dimostra il fatto che il rimborso fiscale per soggetti che presentano la dichiarazione nella prima finestra utile annuale arriva ai pensionati nel mese di agosto. E non a luglio come accade ai lavoratori dipendenti. Il nostro lettore quindi probabilmente non potrà usare il modello 730 integrativo. Infatti, per usare questa versione correttiva del modello 730 serve che il sostituto di imposta errato, in questo caso l’INPS, respinga il 730. Con quella operazione di diniego di cui il nostro lettore ha sentito parlare.

In pratica serve che l’INPS comunichi all’Agenzia delle Entrate che non è lui il sostituto di imposta del contribuente interessato. Solo dopo questo passaggio, l’Agenzia delle Entrate comunica al contribuente che l’operazione di conguaglio è fallita.

E solo dopo questa comunicazione l’interessato potrà presentare il 730 integrativo. Avendo prodotto la dichiarazione dei redditi a fine agosto, probabilmente il diniego non arriverà in tempo utile a consentire allo stesso di intervenire entro il 25 ottobre prossimo con il 730 integrativo.

Modello Redditi PF, i tempi dei conguagli si dilatano

La via rimasta quindi sarà quella del modello Redditi PF, che va presentato entro il 30 novembre. In altri termini, il contribuente può ancora intervenire, e nulla è perduto. L’unica cosa che cambia, usando il modello Redditi è la tempistica di incasso dei 600 euro che il contribuente sostiene di dover ricevere come rimborso a credito IRPEF. Infatti, con il modello Redditi PF i tempi di rimborso si dilatano e di molto, e si parla di anni e non di mesi. Anche se non ci sono conferme certe sulla velocità di incasso dei rimborsi, ci sono contribuenti che fanno prima a recuperare i loro crediti indicando nel modello Redditi PF le cifre a rimborso come compensazione per le future annualità di dichiarazione.

Naturalmente questa via può essere sfruttata da chi è sicuro di essere soggetto tenuto alla presentazione delle dichiarazioni dell’anno successivo. Per esempio chi ha perso il lavoro nel 2023 e quindi non sarà tenuto a presentare i modelli dichiarativi nel 2024, farà bene a chiedere comunque il rimborso in moneta con il modello Redditi.