Il mutuo Bancoposta a tasso fisso di Poste Italiane è un finanziamento immobiliare ipotecario disponibile presso le agenzie postali, e concretamente erogato da Deutsche Bank, l’istituto di credito che gestisce la fase concessoria delle richieste creditizie da parte degli aspiranti mutuatari delle Poste. Cerchiamo di comprendere, con ordine, se il finanziamento sia o meno conveniente per le tasche dei clienti dell’istituto postale, che da anni cerca, faticosamente, di poter competere con le banche nell’offerta di servizi finanziari di qualità.

Il mutuo Bancoposta a tasso fisso di Poste Italiane è un finanziamento immobiliare ipotecario disponibile presso le agenzie postali, e concretamente erogato da Deutsche Bank, l’istituto di credito che gestisce la fase concessoria delle richieste creditizie da parte degli aspiranti mutuatari delle Poste. Cerchiamo di comprendere, con ordine, se il finanziamento sia o meno conveniente per le tasche dei clienti dell’istituto postale, che da anni cerca, faticosamente, di poter competere con le banche nell’offerta di servizi finanziari di qualità.

MUTUO BANCOPOSTA: NON C’E’ IL MUTUO 100%

Iniziamo con l’importo richiedibile. I fogli informativi di trasparenza ci segnalano come l’importo massimo finanziabile sia pari a un massimo dell’80% del valore commerciale del bene nell’ipotesi di acquisto.

Nel caso di richiesta di un mutuo a tasso fisso per sostituzione, l’importo sarà pari al debito residuo del precedente mutuo, nel rispetto del limite di finanziabilità dell’80% del valore di perizia dell’immobile. Ancora, nell’ipotesi di richiesta di un mutuo per sostituzione con aggiunta di liquidità, l’importo erogabile non potrà eccedere quello del debito residuo del “vecchio” mutuo per quanto concerne la parte relativa alla sostituzione, e 25 mila euro per la parte relativa alla nuova liquidità (con rispetto del “solito” limite dell’80% del valore di perizia dell’immobile). Nell’ipotesi di mutuo per liquidità, il limite di finanziabilità è stabilito nel 55% del valore commerciale dell’immobile, con un massimo di 200 mila euro. Infine, nell’ipotesi di un mutuo per ristrutturazione, l’intervento delle Poste sarà pari al 100% del costo delle spese di ristrutturazione (come da indicazione su preventivo), con un massimo del 40% del valore commerciale dell’immobile.

Stabilito ciò, occorre precisare alcuni elementi critici sul rapporto. Il primo è relativo all’assenza dei mutui al 100%, cioè di quei finanziamenti che permettono, alla clientela, di poter ottenere l’intero importo utile per poter acquistare la propria prima o seconda casa. Un’assenza che penalizza certamente la gamma di prodotti finanziari di Poste Italiane, considerato che la domanda per crediti con loan to value superiore all’80% non manca di certo, e che altrove è possibile riscontrare proposte commerciali che invece adempiono a tale esigenza finanziaria da parte della potenziale clientela mutuataria.

Ancora, un’altra annotazione per quanto concerne il finanziamento per liquidità. In questo caso, infatti, il limite è stabilito nel 55% del valore di perizia dell’immobile: non si tratta certamente di una soglia eccessivamente bassa rispetto a quanto riscontriamo quotidianamente tra le offerte commerciali, ma non mancano nemmeno le proposte più aggressive, con loan to value che spesso e volentieri si aggirano intorno al 60% – 70% del valore di perizia dell’immobile.

Sotto questo primo profilo, pertanto, ci pare di poter affermare come l’offerta di Poste Italiane, pur abbastanza completa sul fronte tecnico, manchi di un po’ di elasticità sul fronte del loan to value ammesso all’interno dei fogli informativi che disciplinano la gestione dei singoli prodotti.

DURATA MUTUO BANCO POSTA A TASSO FISSO: TUTTO NELLA NORMA

La durata del piano di ammortamento del mutuo a tasso fisso di Poste Italiane oscilla tra un minimo di 5 anni e un massimo di 30 anni. Il cliente potrà ad ogni modo scegliere scadenze intermedie con periodicità quinquennale (sono così riservabili estensioni temporali pari a 10, 15, 20 o 25 anni). Contrariamente ad altri istituti finanziatori, pertanto, mancano le durate extra long (di 40 o 50 anni), ma in compenso entra nella gamma temporale il mutuo a 5 anni, trascurato dalla maggior parte delle banche italiane. Un mutuo rapido, pertanto, che tuttavia difficilmente potrà essere utilizzato dalla clientela, considerato che la combinazione con l’importo minimo richiedibile (30 mila euro) genererà un importo delle rate mensili piuttosto esoso per la stragrande maggioranza della clientela delle Poste Italiane.

RATA MUTUO BANCOPOSTA: TASSO DI INTERESSE CON SPREAD AL 2,65%

RATA MUTUO BANCOPOSTA: TASSO DI INTERESSE CON SPREAD AL 2,65%

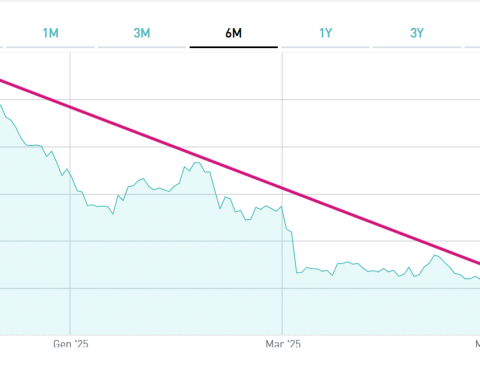

Il tasso fisso del mutuo BancoPosta permetterà – come noto – la migliore pianificazione delle uscite monetarie in capo al mutuatario, che potrà in tal modo garantirsi contro gli effetti delle oscillazioni dei tassi di interesse di mercato. Dal portale commerciale di Poste Italiane, il tasso di interesse applicato al capitale oggetto di mutuo assume come parametro l’IRS di durata, maggiorato di uno spread di 2,65 punti percentuali. Valori che differiscono dai fogli informativi attualmente disponibili sullo stesso sito internet, che invece riferiscono di uno spread di 1,95 punti percentuali. La differenza di 70 basis points ci sembra piuttosto notevole, e probabilmente legata ai cambiamenti repentini delle ultime settimane.

Alla luce di quanto sopra, il tasso finale per un mutuo a tasso fisso a 20 anni è attualmente pari al 5,748%. A ben vedere, non è un tasso di interesse debitore eccessivamente elevato rispetto agli standard attuali, sebbene non manchino ovviamente i prodotti estremamente più convenienti. Da una rapida ricerca compiuta attraverso uno dei più noti simulatori di mutui on line, a uguali condizioni di partenza (loan to value pari all’80%, tasso fisso, acquisto prima casa), il tasso di interesse è risultato essere pari al 5,16% per il Mutuo Sprint di BHW, mentre il Mutuo Fisso Acquisto di Barclays propone il 5,32%.

Per quanto invece riguarda il tasso di mora, nessuno scostamento rispetto alla media: il tasso sarà infatti calcolato con una maggiorazione del TAN pari a 2 punti percentuali.

LE SPESE PER LA STIPULA: COMMISSIONI ISTRUTTORIA MUTUO CONTENUTE

Come noto, non è solo il tasso di interesse annuo nominale a influenzare l’onerosità della transazione. Rileviamo pertanto la presenza di spese iniziali di istruttoria piacevolmente contenute (pari a 300 euro), sotto il best performer della nostra simulazione odierna (425 euro per il Mutuo Sprint di BHW) e meno della metà delle commissioni percepite dal secondo mutuo più conveniente in termini di TAN (810 euro per il Mutuo Fisso Acquisto di Barclays). Differenze significative, che riflettono positivamente un contenimento del TAEG.

Non così basse, invece, le spese di perizia tecnica Mutuo Bancoposta, che accompagnano l’onerosità iniziale del prodotto insieme alle spese di istruttoria, l’importo percepito da Poste Italiane non potrà eccedere i 300 euro. Spese di perizia assenti nell’ipotesi del mutuo BHW, e presenti in misura pari a 285 euro nel prodotto Barclays. Ancora, è presente l’assicurazione immobiliare obbligatoria, contro i rischi di incendio e di scoppio, nella misura di 0,01 per mille sull’importo erogato, per la durata espressa in mesi.

Nessuna spesa per la gestione del rapporto. Buone notizie per quanto concerne la gestione del rapporto, e le spese relative. Non sono infatti previste commissioni per la gestione della pratica, per l’incasso della rata, per l’invio delle comunicazioni. Come da disposizione contenuta nell’allora decreto Bersani, anche l’estinzione anticipata del debito residuo (totale o parziale, ed effettuabile in qualsiasi momento) è priva di alcuna applicazione di penali. Fa eccezione l’ipotesi di un mutuo richiesto per esigenze di liquidità, e per scopi pertanto estranei alla natura immobiliare dell’operazione.

I servizi accessori. Diamo ancora uno sguardo ai servizi accessori, la cui sottoscrizione è – evidentemente – facoltativa. Il prodotto integrativo per eccellenza è rappresentato dalla polizza assicurativa di protezione del credito dai rischi di decesso, di invalidità totale permanente, di inabilità totale temporanea, di malattia grave e di disoccupazione. La polizza, denominata “Postaprotezione Mutuo” ha un costo parametrato all’importo del mutuo, ottenibile moltiplicando il capitale ottenuto per coefficienti crescenti al crescere del piano di ammortamento, con costi che ci sono sembrati in linea con gli standard bancari.

MUTUO BANCOPOSTA A TASSO FISSO: LA NOSTRA OPINIONE

Il mutuo di Poste Italiane (anche se, a ben vedere, occorrerebbe attribuirne la paternità a Deutsche Bank) è un finanziamento che mostra diversi lati positivi sul fronte dell’onerosità della transazione, tutto sommato concorrenziale nei confronti degli istituti di credito “fisici” e non lontanamente competitiva nei confronti delle offerte virtuali. Come abbiamo visto, il tasso annuo nominale applicato al capitale oggetto di finanziamento è pressochè sugli stessi regimi delle principali banche italiane, mentre sul fronte delle banche online, si registsra un apprezzamento che si aggira intorno a una soglia massima di 50 o 60 basis points. Un gap certamente non irrilevante, che comunque si assottiglia in termini di TAEG, grazie a spese di istruttoria e di perizia piuttosto contenute.

Per quanto riguarda la gamma di mutui, le operazioni supportate sono quelle tradizionali: acquisto, costruzione, ristrutturazione e esigenze alternative (liquidità, surroga). Ci ha un po’ deluso l’assenza di un mutuo al 100% (che comunque diventa sempre più raro all’interno delle banche, anche nelle ipotesi di previsione contrattuale), mentre il loan to value del 55% per i mutui liquidità non è certamente il top di estensione dell’offerta bancaria italiana. Per il resto, il mutuo a tasso fisso di Poste Italiane può porsi certamente come una delle possibilità di finanziamento a disposizione della convenienza dei portafogli italiani.