CNH Industrial ha reso noto che la controllata CNH Industrial Capital LLC ha definito il pricing per l’emissione delle nuove obbligazioni d’importo a pari a 500 milioni di dollari. Il bond offre cedola fissa annuale del 3,95% e il prezzo di emissione è stato fissato a 99,469 centesimi. Scadenza 23 maggio 2025 e data di regolamento fissata per il 23 maggio 2022. La cedola sarà corrisposta su base semestrale ogni 23 maggio e 23 novembre fino alla data di scadenza. Con i proventi raccolti, l’emittente finanzierà fabbisogni legati al capitale circolante ed esigenze generali aziendali, tra cui il rimborso di altre obbligazioni in scadenza.

Obbligazioni in dollari CNH, caratteristiche

Sulla base dei dati comunicati, otteniamo che il rendimento alla scadenza delle obbligazioni in dollari di CNH Industrial sia del 4,08%.

Non è certamente poco per un’emissione triennale. Peraltro, l’emittente gode di rating “investment grade”: BBB per S&P, BBB+ per Fitch e Baa2 per Moody’s. In tutti i tre casi, l’outlook è “stabile”. A gennaio, l’agenzia Fitch promosse il debito di CNH di ben due gradini dal precedente giudizio BBB-.

CNH Industrial è una società italo-americana attiva nella progettazione, produzione e commercializzazione di macchine per l’agricoltura, veicoli commerciali e industriali, autobus, ecc. Ha chiuso il 2021 con ricavi per 33,43 miliardi di dollari e un risultato netto positivo di 1,76 miliardi. L’indebitamento netto al 31 dicembre scorso era di 16,82 miliardi, a fronte di liquidità posseduta per 12,15 miliardi.

C’è il rischio di cambio

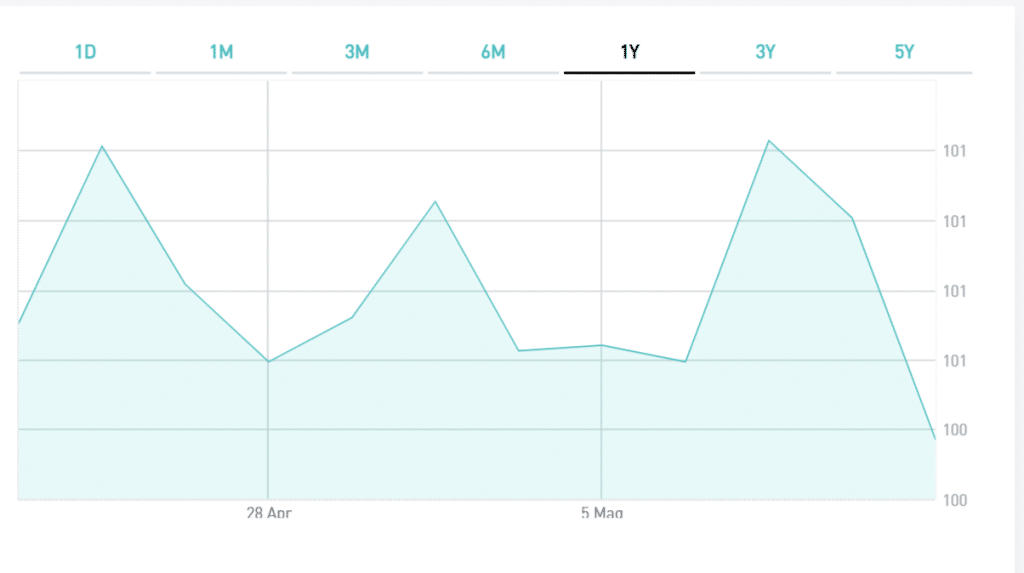

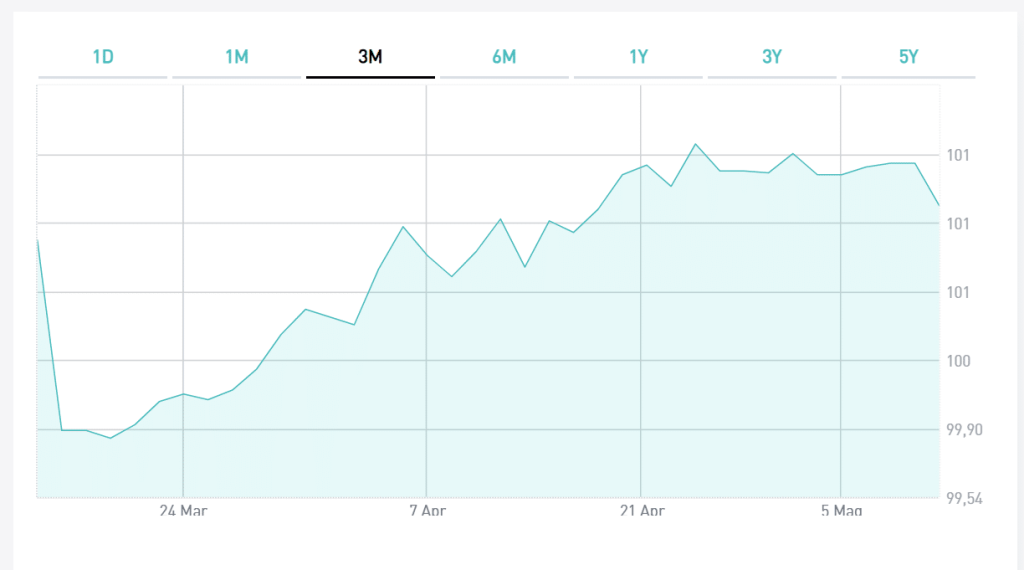

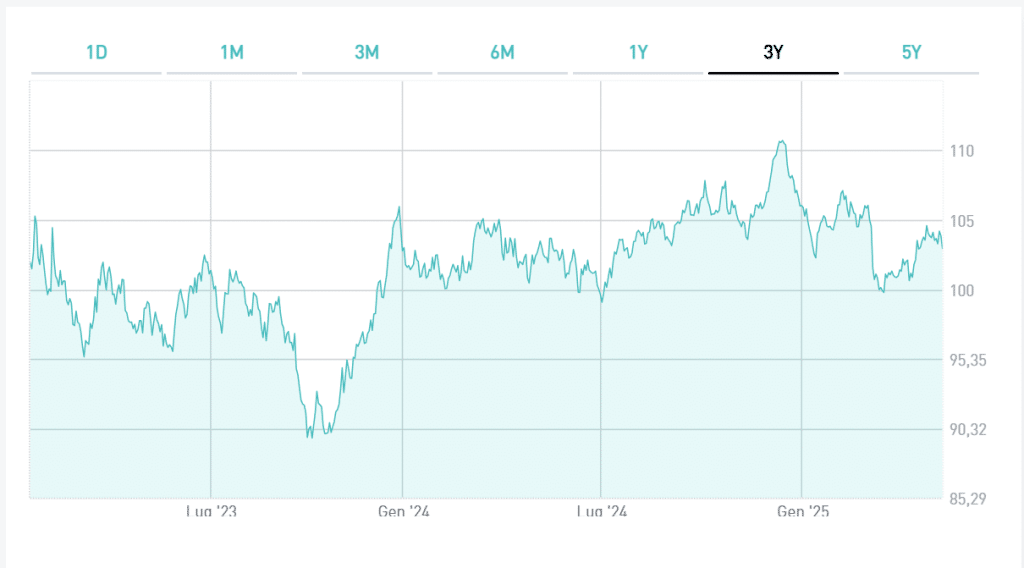

Parliamo di una realtà solida, per cui dovremmo chiederci la ragione di questa maxi-cedola offerta. Il fatto è che le obbligazioni in dollari di nuova emissione comportano l’assunzione di un rischio di cambio. Nell’ultimo anno, il dollaro ha corso contro l’euro, ma nel prossimo futuro non è detto che sarà lo stesso. Più il cambio euro-dollaro salirà e minore risulterà il rendimento effettivo del bond. Per ipotesi, se alla scadenza fosse del 12% più forte di oggi, l’intero rendimento lordo dell’investimento sarebbe stato spazzato via.

Non è chiaramente detto che le obbligazioni in dollari di CNH Industrial debbano essere tenute fino alla scadenza. L’obbligazionista potrebbe rivenderle anche prima, ma si esporrebbe al rischio di volatilità dei prezzi sul mercato secondario. E anche in quel caso, ovviamente, rileverebbe il tasso di cambio a cui si effettuerebbe la cessione rispetto a quello vigente alla data dell’investimento.

giuseppe.timpone@investireoggi.it