Il Messico è tornato a rifinanziarsi sui mercati internazionali con l’emissione di un nuovo bond in dollari per un controvalore di 2,94 miliardi. Il titolo è stato offerto in cambio di altre obbligazioni sovrane in valuta estera con scadenze comprese tra il 2041 e il 2052. L’operazione, spiega il governo, ha reso possibile la riduzione del debito estero di 368 milioni di dollari. Il nuovo bond è a 30 anni. Infatti, ha scadenza in data 4 maggio 2053 e offre una cedola lorda fissa annua del 6,338% (ISIN: US91087BAX82). Esso già risulta essere stato scambiato sul mercato secondario e la quotazione è salita a 102,33, segnando un aumento del 2,33% rispetto all’emissione alla pari.

I rating del Messico sono “investment grade”: BBB per S&P, BBB- per Fitch e Baa2 per Moody’s. Questo significa che il rischio di credito teoricamente sarebbe medio. Il debito pubblico era al 51,7% del PIL a fine 2022, mentre il disavanzo fiscale nell’intero anno è stato del 3,4%. Una minaccia alla solidità delle finanze statali arriva da anni dalla compagnia petrolifera statale Pemex, indebitata per 108 miliardi di dollari. Nessuna major energetica al mondo ha così tante passività.

Bond Messico, rischi da Pemex

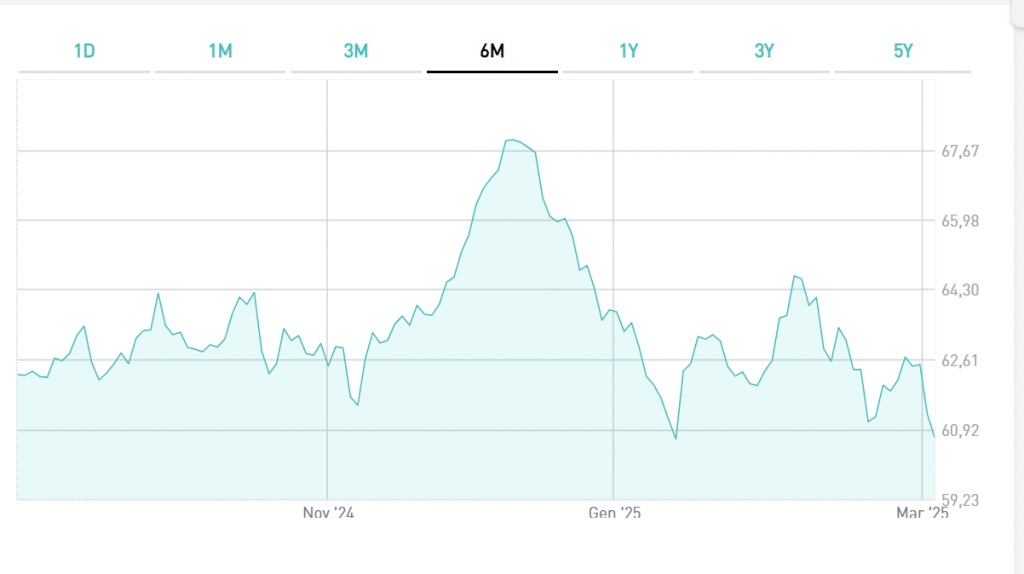

La società naviga in cattive acque, tra l’altro per la politica dell’attuale presidente Andres Manuel Lopez Obrador di puntare sulla raffinazione del greggio, anziché sulle estrazioni calanti. A gennaio, Pemex emise un bond in dollari a 10 anni, scadenza 7 febbraio 2033 e cedola 10%. Attualmente, il titolo prezza in area 93,33 centesimi, esibendo un rendimento lordo annuo di quasi l’11,50%. Considerate che l’omologa scadenza sovrana offre il 5,60%, per cui il bond di Pemex rende a premio di quasi 600 punti base o 6%. Tra l’altro, l’andamento negli ultimi mesi diverge.

Mentre le obbligazioni di Pemex perdono valore, quelle sovrane salgono di prezzo. E sembra curioso che ciò stia avvenendo con quotazioni del Brent relativamente stabili sopra 80 dollari al barile sui mercati internazionali.

Per concludere con il bond del Messico a 30 anni, sembra un investimento possibile nell’ottica di diversificare il portafoglio, inserendo un asset dal rapporto rischio/rendimento accettabile. Tenete presente che l’emissione sia avvenuta a premio di quasi 270 punti o 2,70% sul T-bond a 30 anni degli Stati Uniti. In teoria, sarebbe un margine sufficiente a tutelarci dal rischio di cambio. Esso si avrebbe nel caso il dollaro si deprezzasse contro l’euro. A quel punto, il valore del capitale rimborsato si ridurrebbe, così come eventualmente delle stesse cedole periodicamente staccate.