Aramco emetterà con ogni probabilità un nuovo bond per quest’anno e con scadenza fino a 50 anni. Lo ha dichiarato il CFO della compagnia petrolifera saudita, Ziad al-Murshed. L’ultima emissione risale al 2021 ed ebbe ad oggetto un sukuk in tre tranche per 6 miliardi di dollari. Anche stavolta almeno una delle nuove tranche sarebbe “Sharia-compliant”. I sukuk sono obbligazioni dal funzionamento peculiare. Dato il divieto posto dalla legge islamica a prestare denaro dietro interesse, questi titoli offrono una compartecipazione agli utili al posto delle cedole.

Da poco la maxi-emissione del regno

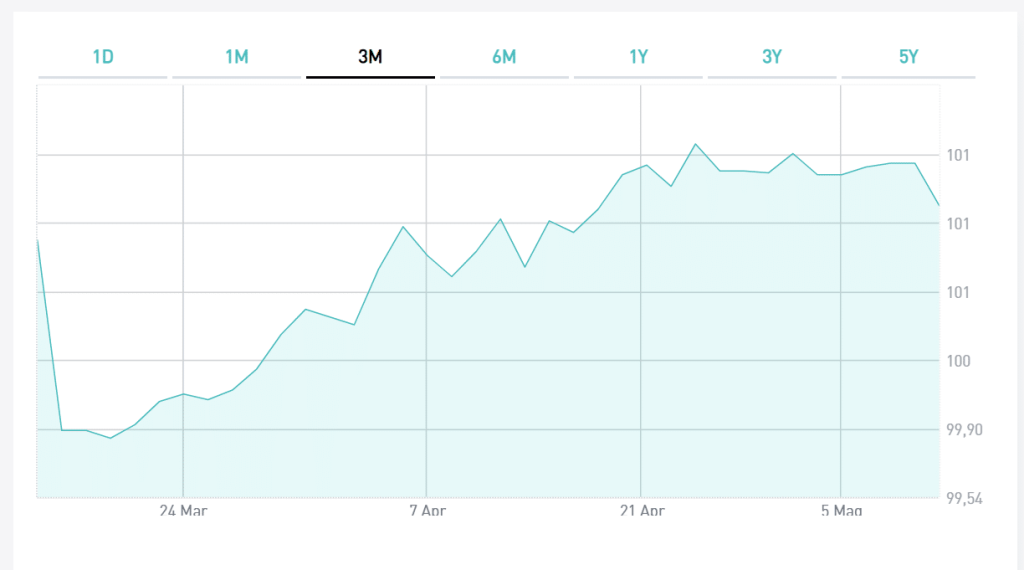

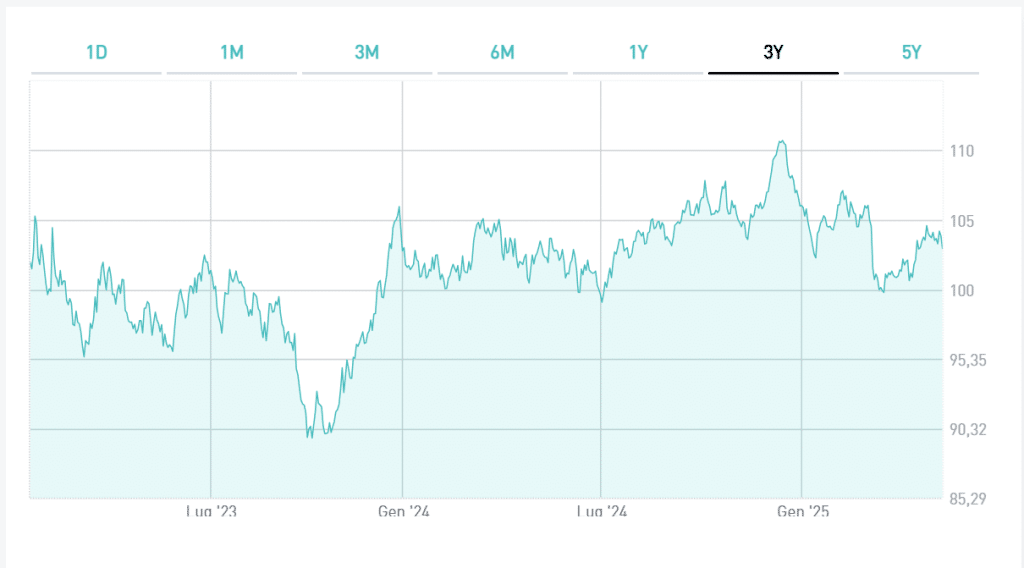

A gennaio l’Arabia Saudita è tornata a rifinanziarsi sui mercati internazionali con un bond in dollari suddiviso in tre tranche e dal controvalore complessivo di 12 miliardi. Il bond di Aramco arriverebbe in un periodo di relativa stabilità sul mercato obbligazionario. Non lo stesso dicasi per il biennio passato, caratterizzato dal crollo dei prezzi e dall’esplosione dei rendimenti per effetto dell’aumento globale dei tassi di interesse.

Bond Aramco con rating alti

I bond Aramco godono di valutazioni alte: rating A per S&P, A+ per Fitch e A1 per Moody’s. Il rischio di credito teoricamente è contenuto. Del resto, stiamo parlando di un colosso da circa 2.000 miliardi di dollari in borsa. L’IPO avvenne alla fine del 2019 e ad oggi resta la più grande di sempre con 29,4 miliardi di dollari raccolti per la cessione di appena l’1,7% del capitale. Da allora, la società ha maturato un utile netto totale superiore ai 450 miliardi fino al 30 settembre scorso.

Nelle scorse settimane, Bloomberg rilanciava la notizia di una seconda cessione di azioni Aramco da parte del regno saudita.

Esso possiede il 90% e un restante 8% è stato trasferito in capo al fondo sovrano PIF. L’obiettivo del principe Mohammed bin Salman sarebbe di incassare altri 20 miliardi, verosimilmente attraverso la vendita di un ulteriore 1%.

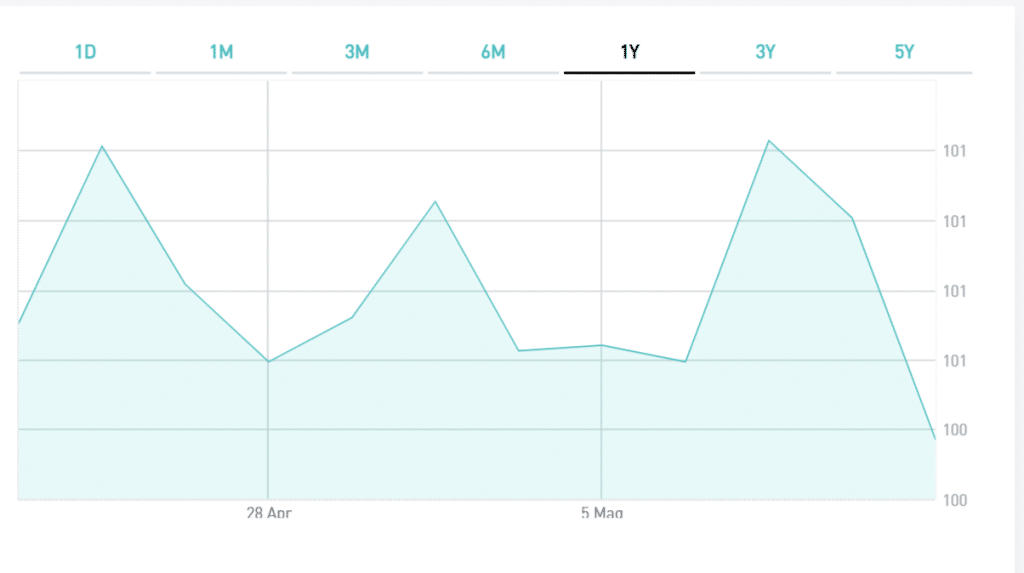

Rendimenti allettanti e piatti sul tratto ultra-lungo

I rendimenti dei bond Aramco appaiono allettanti, considerato anche il basso rischio di credito a cui si va incontro acquistandoli. La scadenza in dollari a 30 anni, 24 novembre 2050 e cedola 3,25% (ISIN: XS2262853349), offre attualmente un rendimento del 5,83%. La quotazione alla Borsa di Francoforte è di poco superiore ai 66 centesimi. Il premio sul T-bond di pari durata degli Stati Uniti si attesta sotto i 140 punti base o 1,40%. E la scadenza a 50 anni, 24 novembre 2070 e cedola 3,50% (ISIN: XS2262853422), rende il 5,88% con un prezzo in area 66 centesimi.

Come potete notare, sul tratto ultra-lungo della curva i rendimenti si appiattiscono. Questo implica che acquistare un bond Aramco a 50 anni rende poco più di una scadenza trentennale. Tuttavia, le potenzialità sarebbero maggiori in termini di prezzo. In un contesto di calo dei tassi globali, più lunghe le obbligazioni e maggiori i rialzi delle quotazioni. Contrariamente a quanto immagineremmo, infine, dobbiamo ammettere che i bond Aramco sembrano seguire perlopiù il trend globale e non quello delle quotazioni internazionali del petrolio.

giuseppe.timpone@investireoggi.it