Sarà anche sull’orlo del default – e sarebbe il quarto in Africa dall’inizio della pandemia dopo Zambia, Ghana ed Etiopia – ma il Kenya è riuscito in settimana ad emettere un nuovo Eurobond denominato in dollari USA. La scadenza del febbraio 2031 ha durata iniziale di sette anni e consentirà al paese di incassare proventi da destinare al ripagamento del debito da rimborsare nel mese di giugno per l’importo di 2 miliardi. Ed essendo a corto di riserve valutarie, il rischio default è percepito molto alto.

Emissione a caro prezzo

Secondo le indiscrezioni di ieri pomeriggio, l’Eurobond avrebbe attirato ordini per oltre 5 miliardi e, alla fine, il Tesoro avrebbe deciso di offrire agli investitori 1,5 miliardi al tasso di interesse del 10,375%. Si tratta di un relativo successo. In base ai dati disponibili sulle emissioni già in circolazione, avevamo calcolato il rendimento almeno dell’11% per attirare capitali esteri.

Grazie all’atteso taglio dei tassi negli Stati Uniti ed Europa, il mercato sta già premiando le emissioni sui mercati emergenti. E’ accaduto già nei giorni scorsi con Costa d’Avorio e Benin, solo per restare nel continente africano.

La mossa di Nairobi dovrebbe consentire al governo di scansare il default nel breve termine. Già 685 milioni erano stati stanziati nelle scorse settimane dal Fondo Monetario Internazionale, a cui si sommerebbero gli 1,5 miliardi incassati con l’emissione del nuovo Eurobond. Ecco, quindi, che le risorse per effettuare il maxi-pagamento vi sarebbero tutte. Certo, l’operazione si rivela assai costosa per il Kenya, il cui titolo in scadenza a giugno stacca cedola del 6,875%. Fu emesso nel 2014 in condizioni di mercato migliori, a premio sul T-bond a 10 anni degli Stati Uniti di circa 425 punti base.

Adesso, la nuova emissione tratta a circa +620 punti base.

L’Eurobond scansa per ora il default

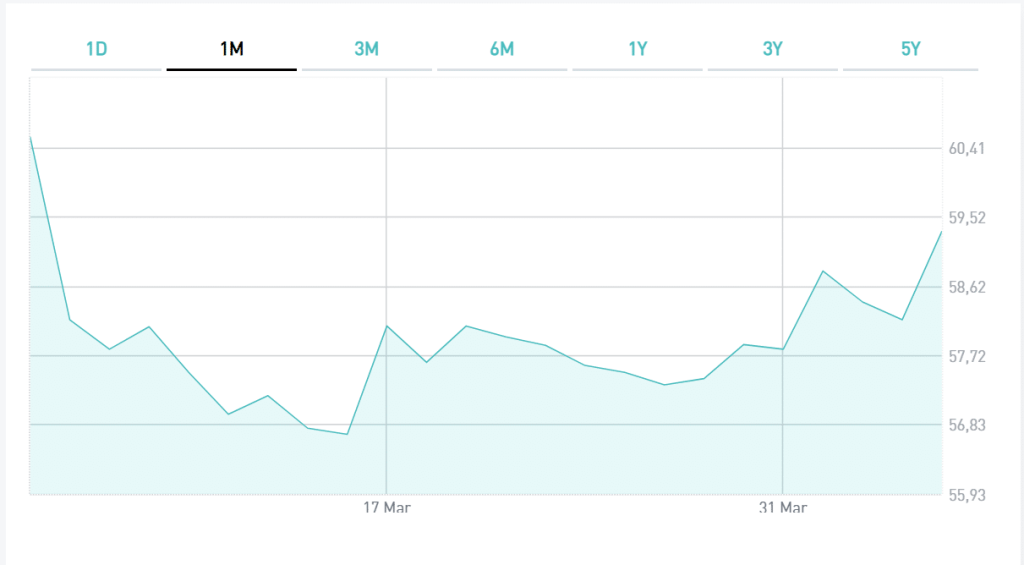

Considerate che una cedola del 10% è considerata al limite per chiunque voglia ri-finanziarsi sul mercato dei capitali. Dunque, il Kenya sta evitando il default accettando di pagare interessi ancora più alti. In assenza di riforme economiche, è la via maestra per arrivare al fallimento in tempi brevi. I rating lo segnalano: B per S&P e Fitch, B3 per Moody’s. Tuttavia, la scadenza di giugno si apprezza con l’emissione del nuovo Eurobond. Ieri, saliva a 98,35 centesimi e offriva così un rendimento in area 12%. La scorsa settimana, offriva il 12,30%. Piccoli segnali di allentamento dei timori tra gli investitori. Per il momento.

giuseppe.timpone@investireoggi.it