Autostrade per l’Italia sarà nazionalizzata e per le sue obbligazioni può essere un’occasione di crescita. Il CDA di Atlantia ha approvato a larghissima maggioranza la proposta di CDP, Macquarie e Blackstone per rilevare la controllata, di cui la holding detiene l’88%. Da qui a un anno al massimo, la rete sarà rinazionalizzata. E’ la fine di un contenzioso sorto nell’agosto 2018, quando crollò il Ponte Morandi a Genova, in cui morirono 43 persone.

La notizia era scontata dai mercati già da mesi, tant’è che le obbligazioni Autostrade hanno registrato rialzi a doppia cifra in breve tempo. Dai minimi toccati nel marzo dello scorso anno, quando l’Italia varò il primo “lockdown” di tutto l’Occidente, il bond con scadenza giugno 2023 e cedola 1,625% (ISIN: IT0005108490) è risalito del 20%.

Oggi, la sua quotazione supera 102, attestandosi sopra la pari. Al momento, quindi, offre un rendimento dello 0,60%.

L’estate scorsa, l’accordo tra le parti rischio di saltare e le obbligazioni Autostrade crollarono. Da allora, un buon 17% è stato messo a segno dal bond 26 giugno 2026 e cedola 1,75% (ISIN: XS1327504087). Attualmente, offre un rendimento lordo dell’1,14%. Stesso trend per la scadenza “callable” 26 settembre 2029 e cedola 1,875% (ISIN: XS1688199949): +20% da luglio e rendimento lordo sceso all’1,34%.

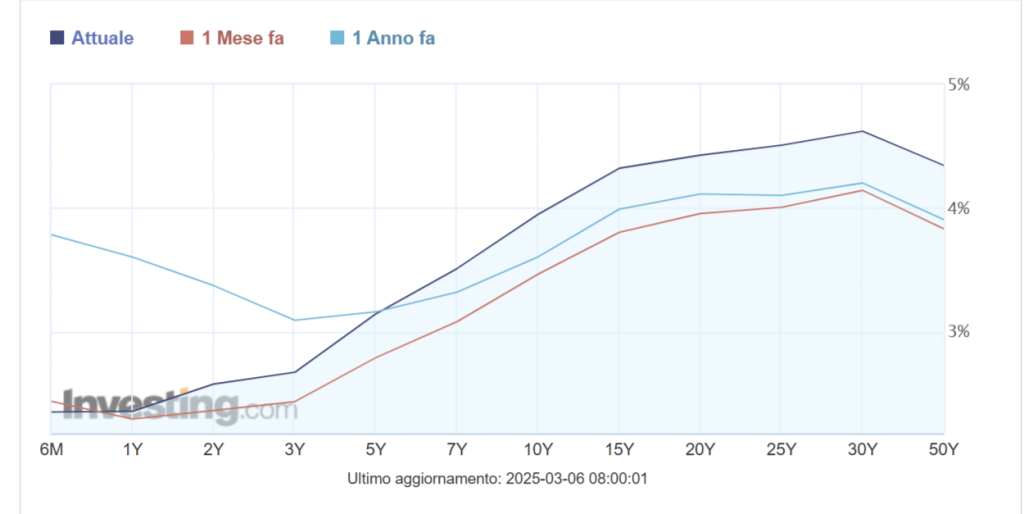

Cosa cambia con la nazionalizzazione? Le obbligazioni Autostrade diverrebbero debito quasi-sovrano, in quanto emesso da una società ormai controllata dallo stato. Il loro rischio di credito quasi svanirebbe, dato che quasi certamente il governo eviterebbe il default ad ogni costo, al fine di preservare la reputazione del sistema Italia. Ciò implica un restringimento degli spread rispetto ai BTp. Ad esempio, come abbiamo visto sopra, il rendimento a 2 anni è dello 0,60%.

Si confronta con il -0,4% del biennale sovrano. La scadenza a 5 anni offre l’1,14%, qualcosa come più di 110 punti base sopra il bond del Tesoro. Infine, la scadenza a 8 anni offre l’1,34%, 85 punti base in più del BTp di pari durata.

A conti fatti, i rendimenti delle obbligazioni Autostrade potranno scendere, pur in una fase di tendenziali rialzi sui mercati. Resta il rischio indennizzi, legato alla tragedia del Ponte Morandi. Qui, l’accordo tra stato e Atlantia consiste nel ripartire gli oneri oltre i 150 milioni di euro e del tutto sopra la cifra dei 459 milioni a carico della holding. Oltre una certa somma, quindi, a pagare sarebbe Autostrade e ciò indebolisce le prospettive, accrescendo l’incertezza futura.