Da oggi, due obbligazioni Collezione di Banca IMI vengono quotate al MOT di Borsa Italiana e all’EuroTLX. Trattasi del bond in euro con cedola mista (ISIN: XS2013682609) e di quello in dollari con cedola fissa (ISIN: XS2013682781). Salgono così a 58 le obbligazioni Collezione emesse e negoziabili sul secondario dalla banca d’investimento del Gruppo Intesa-Sanpaolo. Vediamo nello specifico le caratteristiche dei due titoli.

L’obbligazione in euro offre una cedola fissa lorda del 2% per i primi 3 anni, mentre per i restanti 7 anni offre una cedola lorda pari all’Euribor a 3 mesi, aumentato di uno spread dello 0,80%. La scadenza è fissata al 24 giugno 2029. Dunque, chi investe in questo bond otterrà con certezza un flusso cedolare cumulato del 6% rispetto al valore nominale del titolo, a cui va sommato il valore delle 7 cedole rimanenti.

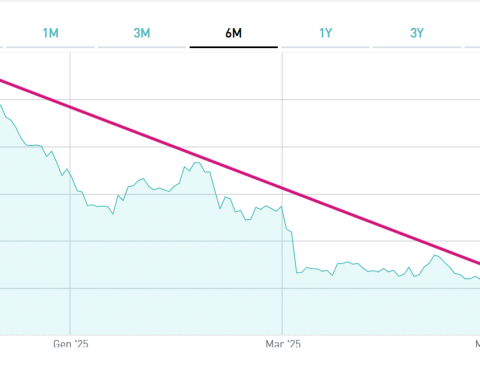

Oggi come oggi, con l’Euribor a 3 mesi al -0,34%, la cedola variabile sarebbe dello 0,46%. Immaginando (ipotesi irrealistica) che l’Euribor rimanesse fermo per i prossimi 10 anni, avremmo un rendimento medio annuo alla scadenza dello 0,92% lordo. Pochino, a dire il vero.

Scommessa sull’Euribor

Tuttavia, chi acquista questo bond scommette evidentemente proprio sulla risalita dell’Euribor. E questa sarebbe la prospettiva di lungo periodo, tanto più vicina temporalmente quanto più veloce sarà la crescita economica nell’Eurozona, visto che il tasso risente direttamente della politica monetaria della BCE, a sua volta conseguenza dell’andamento macro nell’area. Se l’Euribor a 3 mesi fosse mediamente nullo nel corso del settennato a cui le cedole sono legate, il rendimento medio del bond nell’arco dei 10 anni salirebbe all’1,16%. Si consideri che prima della crisi del 2008, questo tasso viaggiava in area 5%. Se solo tornasse ad avvicinarvisi, l’investitore avrebbe fatto l’affare.

Quanto all’obbligazione in dollari, apparentemente sarebbe più remunerativo con la sua cedola fissa del 2,60% lordo per i 3 anni della durata. Ciò ci farebbe portare a casa un rendimento cumulato alla scadenza del 7,80%. Tuttavia, qui il rischio si lega al cambio euro-dollaro: più esso sale, minore il valore del titolo all’atto del suo rimborso, nonché delle cedole, man mano che verranno pagate nel triennio (in dollari). In teoria, se l’euro si rafforzasse da qui a 3 anni a circa 1,22-23, il capitale rimborsato azzererebbe il valore delle cedole nel frattempo godute e il rendimento effettivo sarebbe nullo.

Investire in obbligazioni con rendimento al 20-30% in dollari? Ecco una “big” che lo permette

Rischi anche per il bond in euro

Quante sarebbero le probabilità che ciò accada? In teoria, elevate. La BCE ha tassi ancora azzerati e se è vero che segnala di volerli ulteriormente tagliare e di varare nuovi stimoli, nel medio-lungo termine la divergenza monetaria con la Federal Reserve dovrebbe ridursi, anche perché quest’ultima quasi certamente allenterà la sua politica monetaria già dal prossimo mese. Ciò rafforzerebbe l’euro contro il dollaro, anche se non è detto che accada per via di tensioni finanziarie e politiche nell’Eurozona sempre presenti. Ad ogni modo, il mercato si attende una risalita del cambio euro-dollaro in area 1,40 tra 10 anni.

Tuttavia, qui il confronto si mostra ancora più penalizzante per il bond in dollari, dato che per i primi 3 anni quello in euro offre comunque il 2%, per cui il vantaggio del primo si riduce ad appena lo 0,6% all’anno. Pochissimo, a fronte di un rischio cambio elevato. Tutto dipenderà, quindi, dai prezzi a cui riuscirete ad acquistare i titoli. C’è da scommettere che quello in euro sarà relativamente più alto, in quanto il mercato ne sconterà il rendimento atteso più consistente, sebbene bisogna ammettere che anch’esso presenta qualche rischio.

Se al termine del triennio lo si volesse rivendere per sottrarsi alle cedole variabili, le perdite restano possibili sul fronte dei prezzi. Questi risulteranno bassi, ad esempio, se nel frattempo il mercato prevederà un Euribor calante, mentre tenderanno a salire nel caso opposto. E non è detto che da qui a 3 anni le prospettive per l’Euribor siano già positive.

Cambio euro-dollaro su o giù nel breve e medio periodo? La risposta del mercato

giuseppe.timpone@investireoggi.it