Le obbligazioni World Bank 3,60% 2027 offrono agli investitori un’opportunità di condividere la missione della Banca Mondiale e di partecipare al raggiungimento di questi obiettivi di crescita e sviluppo. Con questa emissione, la Banca Mondiale offre obbligazioni denominate in dollari neozelandesi, dedicate agli investitori italiani che saranno quotate a partire dal 7 febbraio 2017 sul mercato MOT di Borsa Italiana, dove Bnp Paribas agirà in qualità di Liquidity Provider.

Obbligazioni World Bank 3,60% 2027 in dollari neozelandesi

Le obbligazioni World Bank, dette anche “Obbligazioni Banca Mondiale Tasso Fisso 3,60% con Scadenza 7 febbraio 2027 in dollari neozelandesi”, sono state collocate alla pari per un importo di 100 milioni di dollari neozelandesi (NZD).

Il bond senior unsecured (codice ISIN XS1550135088) corrisponde una cedola a tasso fisso del 3,60% pagabile su base annuale il 7 febbraio. Su EuroMOT il titolo è negoziabile per importi minimi di 2.000 NZD, circa 1.360 euro, e multipli analoghi. Il rimborso è previsto in unica soluzione a scadenza il 7 febbraio 2027. Per ulteriori informazioni, è possibile prendere visione del prospetto completo presso il sito della World Bank.

Vantaggi e svantaggi dei bond World Bank in dollari neozelandesi

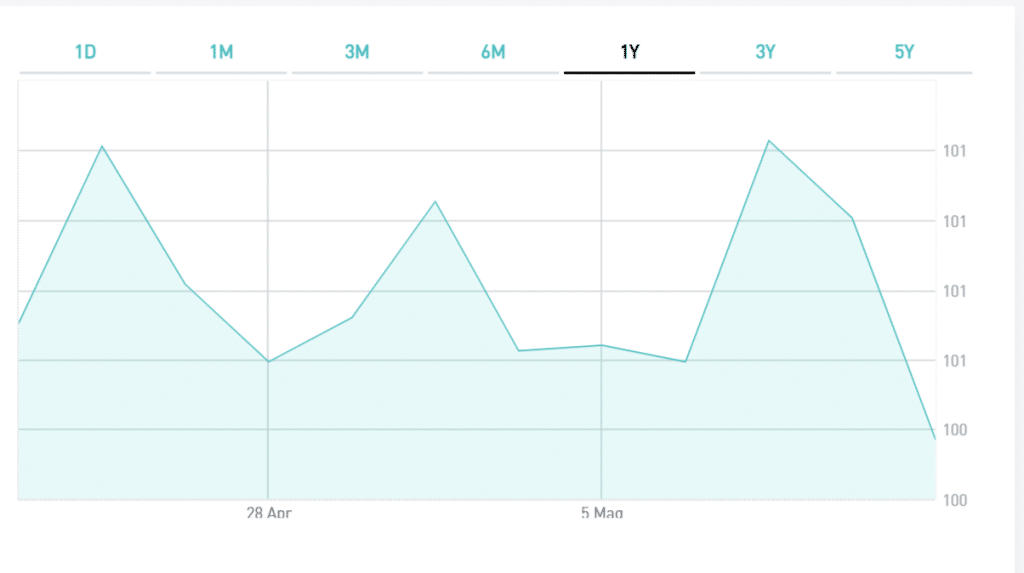

Fra i vantaggi dell’investimento in obbligazioni World Bank in dollari neozelandesi c’è la solidità dell’emittente che gode di rating ai massimi livelli (AAA) da parte delle agenzie di internazionali di valutazione e la tassazione agevolata (12,5%) sui guadagni di borsa, cioè cedole e capital gain. Il rischio è che, in mancanza di adeguate coperture sul cambio alle quali sono abituate solo gli investitori professionali, si possa perdere l’intero guadagno in termini di rendimento da qui al 2027 per chi intendesse portare il bond a scadenza. Tutto dipenderà dall’andamento del cambio: se il dollaro neozelandese continuerà a rafforzarsi nei confronti delle monete forti, per l’investitore retail ci saranno ulteriori vantaggi, oltre a quelli offerti in termini di rendimento nominale.

Di contro, se la valuta kiwi tornerà a indebolirsi, allora anche i guadagni in termini di rendimento saranno inferiori.

L’Economia della Nuova Zelanda

Di piccole dimensioni, aperta e dinamica, l’economia neozelandese è fortemente dipendente dal commercio con l’estero e vulnerabile alle oscillazioni dei prezzi delle materie prime, soprattutto i prodotti dell’industria del latte (export) e i derivati del petrolio (import). Paese socialmente sicuro, anche se nei maggiori centri urbani è opportuno adottare le normali misure di prudenza. Da valutare attentamente la pericolosità della partecipazione ad attività ricreative (rafting, paracadutismo, ecc.) offerte dalle numerose agenzie turistiche locali ed alle competizioni sportive estreme. In materia finanziaria, la Banca Centrale ha tagliato lo scorso novembre 2016 i tassi d’interesse al minimo storico, al 2%, lasciando intendere ulteriori abbassamenti del costo del denaro. La decisione ha innescato un rally nei confronti di dollaro ed euro spingendo il cambio al di sotto di 1,50 nei confronti della moneta unica.

Vedi anche: Obbligazioni in dollari australiani 3% 2027