Gestire con profitto i propri risparmi è diventata impresa difficile e rischiosa. Non solo a causa delle turbolenze dei mercati che, oggi più di ieri, possono condurre a profonde perdite in conto capitale in poco tempo, ma anche per via del peso del fisco italiano che colpisce indistintamente e pesantemente il risparmio. Chi sostiene che vivere di rendita sia facile e sicuro si sbaglia di grosso e chi crede che colpire ulteriormente i risparmi sia moralmente giusto dovrebbe farsi un profondo esame di coscienza. Così, parlando di obbligazioni e titoli di stato, va detto che a fronte di rendimenti in calo il peso del fisco sul risparmio è diventato insostenibile: fra imposte sul capital gain, tassazione degli interessi maturati, tobin tax e imposta di bollo sul deposito titoli, non si sa più come venirne fuori al punto che tanti piccoli risparmiatori hanno rinunciato da tempo a investire la liquidazione o i sudati risparmi di una vita lavorativa (anch’essi pesantemente tassati alla fonte).

APPROFONDISCI – Tassazione rendite finanziarie e imposta di bollo: mezzo passo indietro del governo

A conti fatti si arriva a un buon 25-30%. Ma non è tutto, esiste anche un’altra tassa, pocco conosciuta e tutta made in Italy, che colpisce i risparmiatori e di cui poco si parla: l’imposta di disaggio di cui Investireoogi.it si occupa in questo articolo. Questo balzello, colpisce gli strumenti di debito, cioè le obbligazioni e i titoli di stato e incide sul risultato finale di un investimento in maniera, a volte pesantissima.

L’imposta sul disaggio di emissione di obbligazioni e titoli di stato

Ma cos’è il disaggio? Il disaggio d’emissione rappresenta il differenziale tra prezzo d’emissione di un’obbligazione al pubblico e il valore di rimborso a scadenza.

L’imposta che lo Stato applica sulla differenza è del 20%. Così se un bond viene emesso a 98 e verrà rimborsato a 100, l’investitore che lo sottoscrive pagherà all’atto del rimborso il 20% (o il 12,50% se si tratta di titoli di stato) sui 2 punti di differenza. Per un’obbligazione che ha tagli minimi di 100.000 euro nominali, si tratta di 2.000 euro di disaggio che corrisponde a un’imposta di 400 euro. E fin qui tutto sembra abbastanza lineare, ma dove sta la fregatura? La fregatura sta nel capital gain. Già, perché, qualora l’investitore abbia acquistato il titolo a 98 dovrebbe andare a pagare anche il 20% di capital gain sui 2.000 euro guadagnati in conto capitale. Per un totale di 800 euro. Le due imposte sono distinte una dall’altra: mentre la prima, quella sul disaggio viene applicata dall’intermediario come ritenuta secca alla fonte, l’imposta sul capital gain segue un percorso diverso e viene applicata dall’intermediario (se il risparmiatore è in regime amministrato) solo dopo aver seguito un complesso meccanismo di compensazione fra plusvalenze e minusvalenze, quindi a posteriori. In definitiva, se il risparmiatore non ha minusvalenze da compensare, pagherà una doppia imposizione.

Alla faccia di chi invoca un aumento delle tasse sui risparmi. Nel caso delle emissioni zero coupon, la batosta è ancora più evidente anche se, dal punto di vista dell’applicazione dell’imposta sostitutiva, non vi sono particolari conteggi da effettuare, perché opera sull’intera differenza tra prezzo di mercato e prezzo d’emissione. Una quota dell’imposta graverà sulla parte interessi maturata, redditi di capitale, mentre l’altra farà riferimento al guadagno/perdita in conto capitale e sarà attribuita ai cosiddetti redditi diversi.

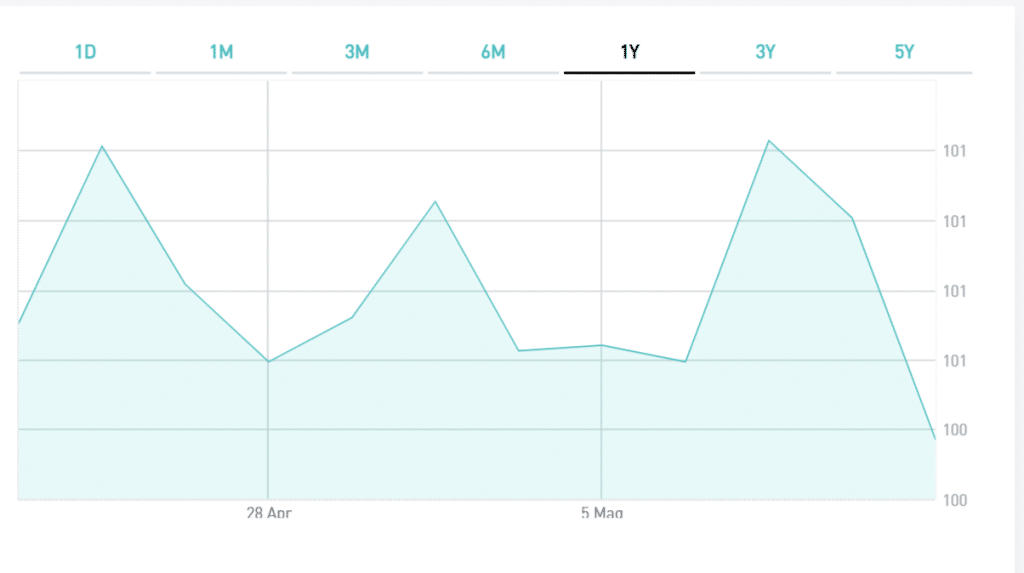

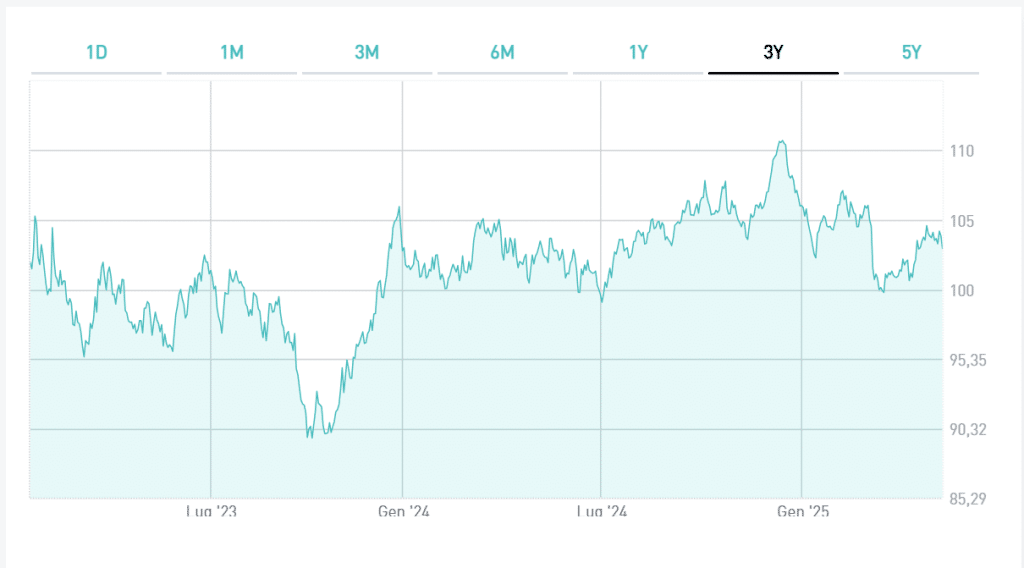

L’imposta sul disaggio può distruggere i rendimenti attesi

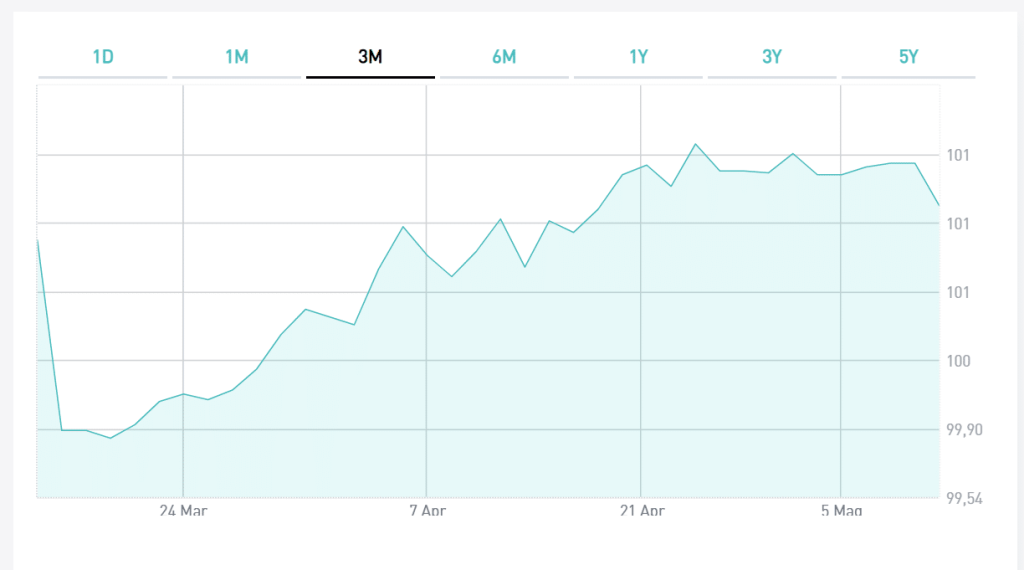

Considerato che la maggior parte delle emissioni obbligazionarie corporate e bancarie avvengono sotto la pari (per offrire rendimenti competititi con quelli dei titoli di stato che sono tassati al 12,50%), quindi a un prezzo inferiore a quello di rimborso, il risparmiatore incorre volente o nolente in questa gabella che lo Stato ha introdotto alla fine degli anni ’90. Fiscalisti ed esperti si erano opposti, poiché considerata una doppia imposizione fiscale, ma nessun risultato è stato mai ottenuto. E finché tale imposta gravava per il 12,50% era ancora sopportabile per un obbligazionista, ma da quando il governo Monti l’ha portata al 20% è diventata insostenibile se sommata agli altri balzelli che gravano sugli investimenti. Soprattutto se un emittente, sia esso nazionale o internazionale, decide di richiamare anticipatamente un prestito obbligazionario. Questo avviene di frequente sui mercati in considerazione dei minori costi di rifinanziamento ai quali un’azienda che emette titoli di debito può andare incontro. Così, accade spesso, che per rifinanziarsi a costi più bassi, le società richiamino anticipatamente un prestito obbligazionario esercitando una call a prezzi sopra la pari, come previsto dai rispettivi regolamenti di emissione. In questo caso, cambia anche la tassazione sul disaggio, poiché varia il prezzo di rimborso. Così, se un risparmiatore acquista un titolo obbligazionario a 98 e se lo vede rimborsare dall’emittente in anticipo a 102, anziché a 100 a naturale scadenza, dovrà pagare un’imposta sulla differenza fra 98 e 102. Per 100.000 euro nominali investiti si tratta di 800 euro, ai quali si potrebbero sommare altri 800 euro di imposta sul capital gain. [fumettoforumright]L’esempio è stato fatto in maniera semplificativa considerando che un investitore sottoscriva un titolo e lo porti a scadenza o a rimborso.

Nella maggior parte dei casi, se il titolo obbligazionario è già stato emesso, il risparmiatore pagherà il rateo sul disaggio di emissione, cioè la parte relativa al tempo già trascorso dalla data di emissione ad oggi, in quanto alla scadenza verrà calcolato sull’intero e quindi, per differenza, verrà colpito solo dalla quota che gli spetta. Ciò non toglie, comunque, che, a conti fatti, lo stato si mangia in tasse gran parte degli interessi costringendo gli investitori ad assumersi maggiori rischi per vedersi riconoscere un rendimento reale e netto che sia in grado di compensare l’inflazione.