Anche Enel ha approfittato dell’elevata liquidità sui mercati finanziari all’inizio dell’anno per raccogliere capitali. E lo ha fatto con l’emissione di due obbligazioni senza scadenza o perpetue, non convertibili, subordinate e in euro. I bond dell’importo nominale di 1 miliardo di euro ciascuno hanno attirato richieste complessive per 6,8 miliardi. Per entrambi è stata fissata come data di regolamento il prossimo 14 gennaio. Vediamo quali sono state le condizioni spuntate dalla compagnia elettrica.

Caratteristiche salienti dei due bond Enel

La prima delle obbligazioni senza scadenza offre una cedola lorda annuale fissa del 4,25%. Ciò avverrà fino alla data di reset del 14 aprile 2030. In quell’occasione Enel avrà due scelte: procedere al rimborso anticipato del capitale o proseguire con il prestito obbligazionario.

In questo secondo caso, la cedola sarà rideterminata. Essa sarà pari a 200,9 punti base più il tasso “midswap” a 5 anni. Alla seconda data di reset, fissata per il 14 aprile 2035, la medesima opzione. In assenza di rimborso del capitale, il margine sul tasso “midswap” sarà aumentato di ulteriori 25 punti base. Infine, alla terza data di reset del 14 aprile 2050 nel caso di mancato rimborso il margine verrebbe aumentato ancora di altri 75 punti base. Il prezzo di aggiudicazione è stato di 99,442 centesimi, per cui il rendimento alla prima data di reset risulta essere del 4,375%.

Quanto alla seconda delle obbligazioni senza scadenza, la cedola fissa annuale lorda sarà del 4,50% fino alla prima data di reset del 14 gennaio 2033. Per allora Enel potrà o rimborsare il capitale o continuare a pagare la cedola agli investitori. In questo secondo caso, il tasso annuale lordo sarebbe rideterminato secondo la somma tra il “midswap” a 5 anni e un margine di 209,6 punti base.

Alla seconda data di reset del 14 gennaio 2038 il margine salirebbe ancora di 25 punti base. Infine, sarebbe ulteriormente incrementato di 75 punti base alla terza e ultima data di reset del 14 gennaio 2053. Ovviamente, sempre nei casi di mancato rimborso del capitale. Il prezzo di aggiudicazione è stato di 99,18 centesimi e il rendimento alla prima data di reset risulta essere del 4,625%.

Scommessa sui tassi

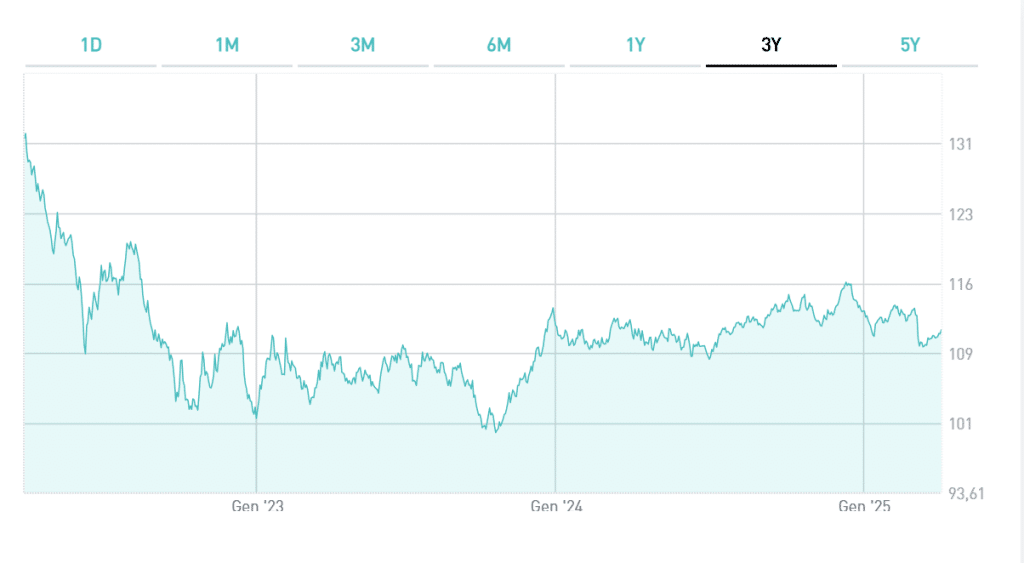

Queste obbligazioni senza scadenza di Enel comportano l’assunzione di un ovvio rischio di credito (rating BB+/BBB-/Baa3 per S&P/Fitch/Moody’s). Il loro rimborso avverrebbe dopo gli altri obbligazionisti ordinari nel caso di insolvenza societaria e prima degli azionisti. Si tratta di una scommessa sull’andamento futuro dei tassi di interesse. Se questi scendessero e alle date di reset previste non ci fosse alcun rimborso del capitale, l’investitore si ritroverebbe a ricevere cedole basse. Potrebbe sempre rivendere il titolo sul mercato, ma esponendosi ai prezzi di mercato. E si tratta di bond con scarsa liquidità degli scambi, in genere.

Obbligazioni senza scadenza, capitale a rischio

C’è da dire che in un contesto di discesa dei tassi, l’emittente troverebbe conveniente rifinanziarsi sul mercato a costi inferiori per estinguere il debito più oneroso acceso in passato. A meno che, ovviamente, gli spread remassero contro il debito societario. Le obbligazioni senza scadenza, invece, sono proficue nel caso in cui i tassi salissero drasticamente.

Le cedole che si riceverebbero dopo le date di reset, sarebbero elevate. Ma esisterebbe l’altro rischio di non vedersi rimborsato il capitale. E non tutti gli investitori sono disposti a finanziare un debitore illimitatamente nel tempo, quale che sia il ritorno in termini economici.

giuseppe.timpone@investireoggi.it