Grande successo nella giornata di ieri per l’emissione delle obbligazioni ENI perpetue e subordinate. A fronte dei 2 miliardi di euro offerti dalla compagnia, gli ordini raccolti sono stati di oltre 7 miliardi. In particolare, la società ha riservato agli investitori istituzionali due tranche. La prima è “non callable” fino a 3 mesi precedenti la prima data reset, fissata per l’11 maggio 2027 e rimborsabile a ogni successiva data di pagamento delle cedole. Ha esitato un rendimento del 2%, meno del 2,375% inizialmente previsto e successivamente rivisto al 2-2,125%. Gli ordini per questa tranche sono stati pari a 3,2 miliardi contro l’1 miliardo offerto.

La seconda tranche è “non callable” fino a 3 mesi precedenti la prima data reset, fissata per l’11 maggio 2030 e rimborsabile a ogni successiva data di pagamento delle cedole. Ha esitato un rendimento del 2,8%, anche in questo caso inferiore al 3,25% inizialmente previsto e successivamente abbassato al 2,875-3%. Gli ordini si sono attestati a 3,8 miliardi, nettamente superiori a 1 solo miliardo offerto. Ad essersi occupati dell’operazione sono stati Barclays, BNP Paribas, Citigroup, Goldman Sachs, IMI-Intesa Sanpaolo, Mufg, Natwest markets e Unicredit.

Entrambe le obbligazioni ENI saranno negoziate alla Borsa di Lussemburgo. Ci si attende l’assegnazione dei seguenti rating: BBB per S&P e Fitch, Baa3 per Moody’s.

Quali rischi per le obbligazioni ENI

Le obbligazioni ENI, come abbiamo scritto in apertura dell’articolo, sono perpetue. Significa che non hanno scadenza, per cui potrebbero non essere mai rimborsate. Tuttavia, l’emittente si riserva la facoltà di farlo nei tre mesi precedenti le date reset sopra indicate, cioè rispettivamente tra quasi 6 e 9 anni, oppure alle successive date di pagamento delle cedole.

Questa incertezza espone l’obbligazionista al rischio tassi. Esso consiste nel subire il mancato pagamento delle cedole oltre un determinato periodo di tempo, dovendo impiegare i capitali in alternative di pari rischio non necessariamente altrettanto remunerative.

In effetti, se i tassi scendessero, con ogni probabilità le obbligazioni ENI verrebbero rimborsate alle date utili. In quel modo, la compagnia si rifinanzierebbe sui mercati a costi inferiori e abbatterebbe la maggiore spesa per interessi a bilancio. D’altra parte, l’obbligazionista dovrebbe reinvestire in titoli meno redditizi. Viceversa, nel caso di aumento dei tassi, il rimborso anticipato sarebbe poco probabile. E, però, l’obbligazionista non otterrebbe indietro il capitale da impiegare per l’acquisto di obbligazioni con rendimenti più alti. Avrebbe come alternativa la rivendita delle due tranche sul mercato secondario, ma esponendosi al rischio di prezzo. E in un contesto di rialzo dei tassi di mercato, le quotazioni dei bond arretrano.

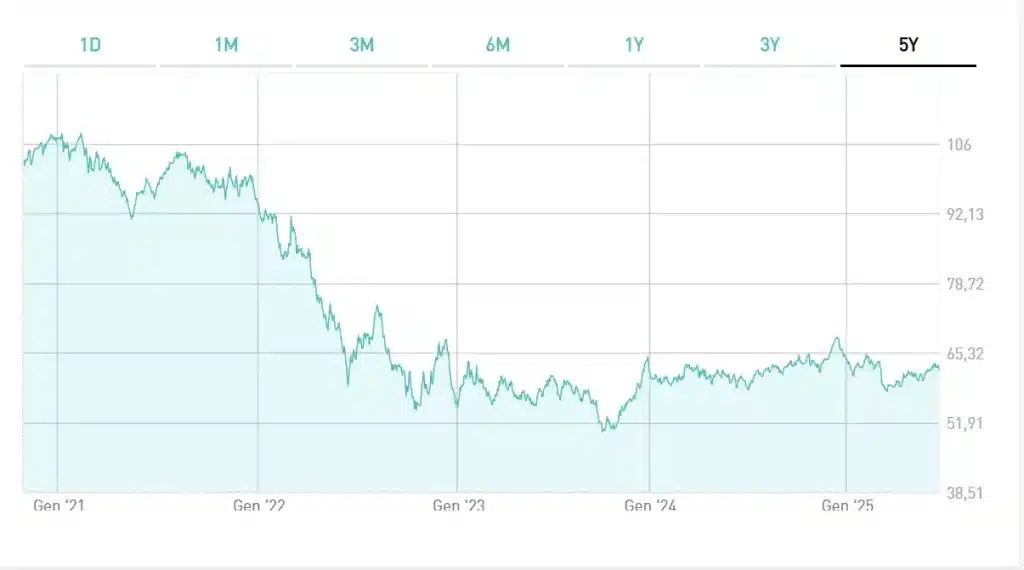

Altro aspetto su cui restare vigili consiste nel fatto che si tratti di obbligazioni ENI subordinate. Nel gergo finanziario, significa che nel caso di bancarotta, l’emittente pagherebbe i possessori solo dopo gli altri obbligazionisti senior. Ciò accresce chiaramente il rischio di essere rimborsati solo in parte o affatto, nel caso in cui le risorse aziendali si rivelassero insufficienti. Va anche detto, però, che questo genere di titoli si caratterizza per la natura altamente speculativa nelle fasi positive. E poiché la compagnia è leader del mercato petrolifero, le quotazioni delle obbligazioni ENI dovrebbero salire con la ripresa dell’economia globale, già anticipata proprio dalle quotazioni del greggio.

giuseppe.timpone@investireoggi.it