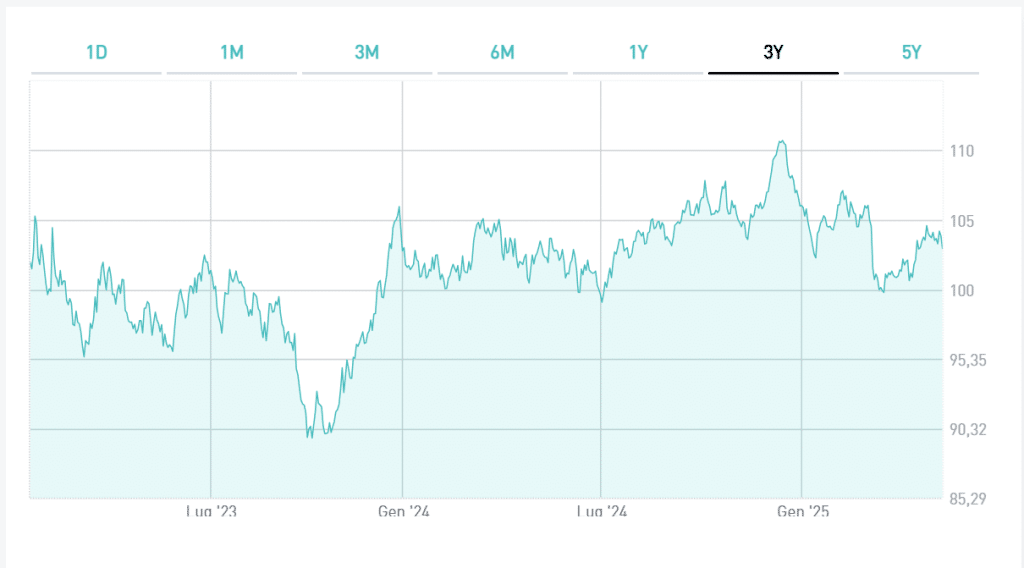

E’ di questi giorni l’emissione di nuove obbligazioni denominate in euro da parte di Goldman Sachs e già negoziabili sul Mercato obbligazionario Telematico di Borsa Italiana, segmento EuroMoT. Si tratta di un bond della durata di 10 anni, dato che la scadenza è stata fissata per il 24 aprile 2033 (ISIN: XS2552849676). Il titolo ha due caratteristiche peculiari. La prima consiste nel fatto che sia “callable”. Infatti, a ogni data di pagamento della cedola, a partire dalla prima fissata per il 24 aprile 2024, l’emittente si riserva la facoltà di rimborsare in anticipo il capitale agli obbligazionisti.

Le obbligazioni Goldman Sachs, quindi, saranno verosimilmente rimborsate anticipatamente nel caso in cui la banca d’affari americana avesse la possibilità di rifinanziarsi sui mercati a tassi inferiori a quelli corrisposti agli investitori.

Lo scrive esplicitamente lo stesso emittente a proposito delle condizioni e dei rischi relativi al nuovo bond.

Obbligazioni Goldman Sachs, cedole crescenti

E arriviamo alla seconda peculiarità dell’investimento: le cedole sono fisse e crescenti nel tempo fino alla scadenza con scatti biennali. Ecco la loro progressione temporale:

- 4,25% per gli anni 1 e 2;

- 4,65% per gli anni 3 e 4;

- 5,05% per gli anni 5 e 6;

- 5,45% per gli anni 7 e 8;

- 5,85% per gli anni 9 e 10.

Dunque, la cedola sale dello 0,40% lordo ogni due anni fino ad arrivare al massimo del 5,85% del capitale nominale nell’ultimo biennio d’investimento. Ne consegue che, per un possessore che abbia acquistato le obbligazioni Goldman Sachs in fase di emissione e le detenesse fino alla scadenza, il tasso medio annuo lordo incassato sarebbe del 5,05%. Al netto dell’imposta del 26% sugli interessi, scenderebbe al 3,737%. Trattasi di un tasso ugualmente soddisfacente.

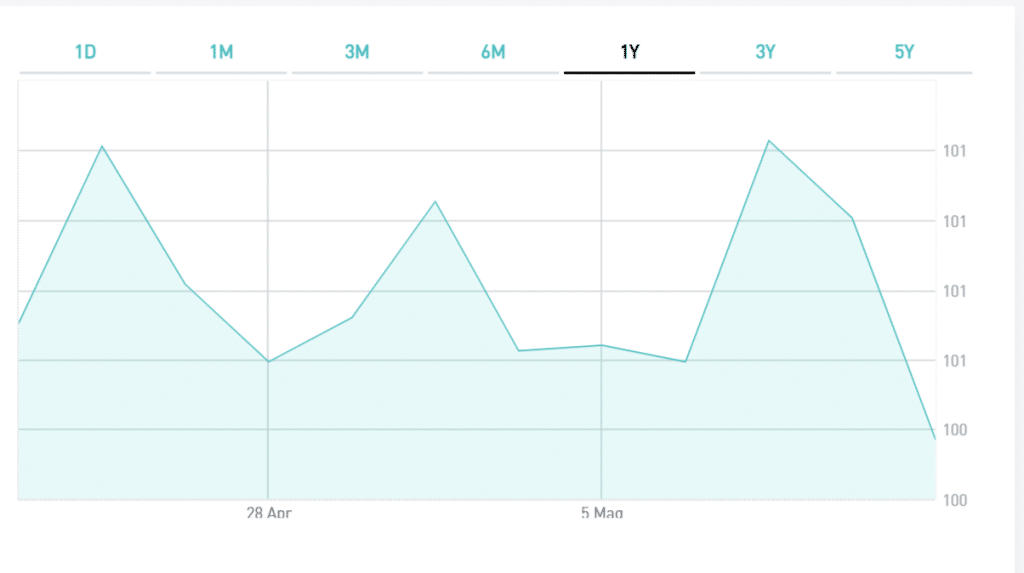

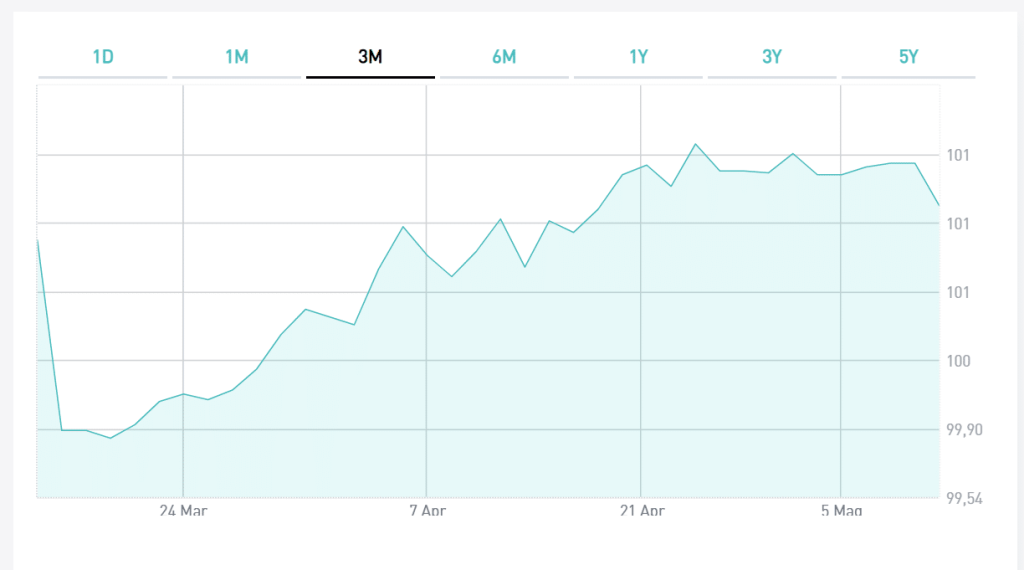

Quotazione alla pari sul MoT

Queste obbligazioni Goldman Sachs risultano al momento acquistabili sul mercato secondario esattamente alla pari, vale a dire pagando il 100% del valore nominale.

Nel caso in cui il prezzo scendesse, il rendimento alla scadenza risulterebbe aumentato. Viceversa, il rendimento alla scadenza diminuirebbe. La prima cedola netta del 3,145% è da considerarsi allettante, dato il rapporto tra rendimento e rischio.

Il rischio di credito insito nell’investimento è medio-basso. I rating assegnati all’emittente sono BBB+ per S&P, A per Fitch e A2 per Moody’s. C’è un rischio più concreto, invece, che riguarda la possibile scarsa liquidità degli scambi. L’importo emesso è stato di appena 80 milioni di euro, per cui potrebbe non formarsi un mercato secondario per le suddette obbligazioni Goldman Sachs. Infine, come detto, l’emittente può rimborsare il capitale prima della scadenza, privando l’obbligazionista delle cedole per il periodo rimanente.