La multiutility bolognese Hera ha annunciato un’operazione di riacquisto parziale di obbligazioni proprie per un importo al momento non precisato. Ad oggetto del piano vi è il bond con scadenza 29 gennaio 2028 e cedola 5,2% (ISIN: XS0880764435), emesso nel gennaio 2023. Dunque, il titolo debuttava sul mercato con scadenza di 15 anni e oggi ha una durata residua di 7 anni e quasi 9 mesi.

I detentori delle obbligazioni Hera avranno tempo fino al 10 maggio per aderire all’operazione, salvo chiusura anticipata, revoca o proroga decise dall’emittente. Nel caso in cui i titoli portati in adesione risultassero superiori al numero che sarà indicato dalla società, questa provvederà al riparto degli ordini.

Si occupano del “buyback” BNP Paribas e Mediobanca, mentre Lucid Issuer Services agisce come tender agent.

Obbligazioni Hera, riacquisto conveniente

Qual è il motivo alla base di questa decisione? Per capirlo, partiamo dalla quotazione delle suddette obbligazioni Hera sul mercato secondario: 133,83 a metà seduta odierna, pari a un rendimento lordo di poco superiore allo 0,60%. Questo significa che se la società riacquistasse tutti i 700 milioni del valore nominale del bond, spenderebbe 937 milioni. Vi chiederete, quindi, se l’operazione abbia un senso. In fin dei conti, siamo abituati a pensare che il “buyback” obbligazionario avvenga quando il prezzo del titolo scende sotto la pari. Tuttavia, in questo secondo caso, a meno di non disporre di liquidità propria, il rifinanziamento sui mercati avverrebbe a costi maggiori di quelli estinti con il riacquisto.

Se facciamo due conti, invece, scopriamo che riacquistare le obbligazioni Hera oggi significherebbe risparmiare in cedole 36,4 milioni di euro all’anno. Da qui alla scadenza, il risparmio totale sarebbe di oltre 281 milioni.

Tenuto conto del rateo passivo che la società pagherebbe in sede di riacquisto, il risparmio netto si aggirerebbe sui 35,5 milioni.

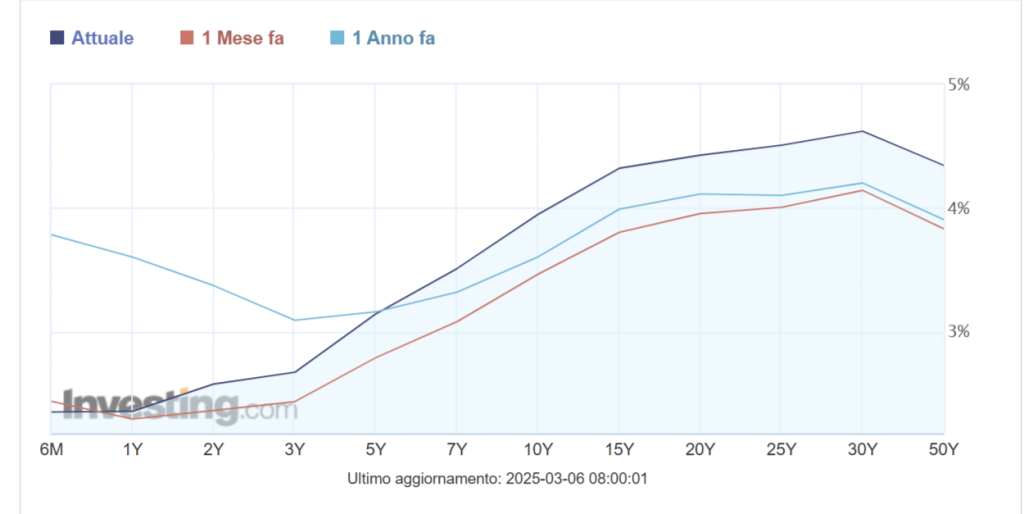

Il riacquisto delle obbligazioni Hera migliora la struttura finanziaria societaria. Al 31 dicembre scorso, l’indebitamento finanziario netto ammontava a 3,2 miliardi di euro, circa quanto il valore del capitale, ma 2,9 volte l’EBITDA. Nel frattempo, è sceso il costo medio del denaro per Hera: era al 3,8% nel 2015 e al 3% nel 2020. Il titolo in borsa oggi si attesta a 3,40 euro per una capitalizzazione di oltre 5 miliardi.