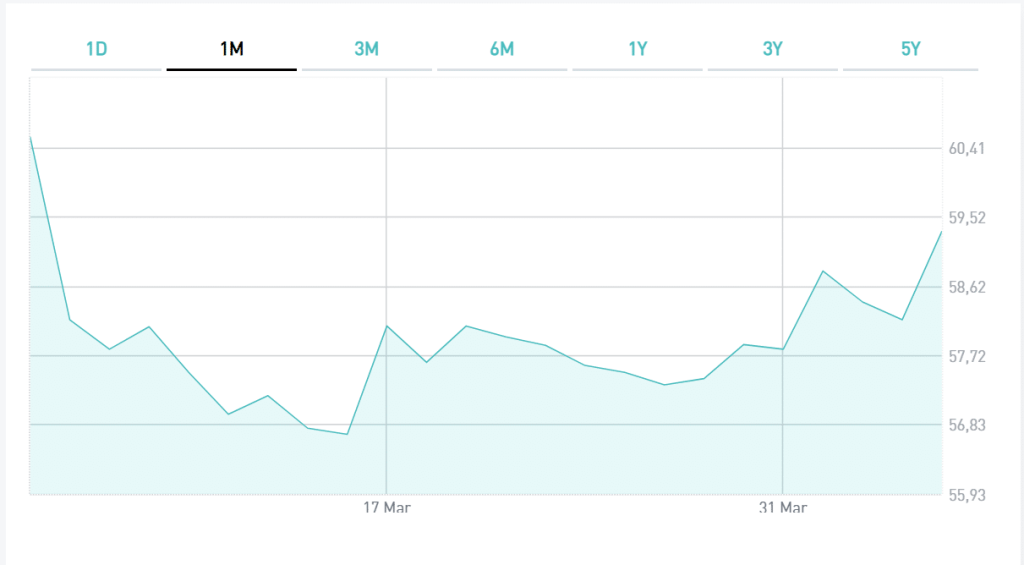

Comprare o no obbligazioni in yen Giapponesi? Da quando la Banca centrale di Tokyo lo scorso 4 aprile ha annunciato una politica monetaria iperespansiva per ridare slancio all’economia, lo yen si è deprezzato violentemente nei confronti del dollaro e dell’euro (è stato uno degli effetti del cosiddetto Abenomics).

Negli ultimi 12 mesi lo yen si è deprezzato del 30% nei confronti della moneta unica riportando in auge il carry trade che alimenta la speculazione sui mercati e c’è chi dice che non è ancora finita. Fiumi di denaro si stanno riversando sul Topix, la borsa giapponese, con l’indice Nikkei che ha messo su il 30% di guadagni da inizio anno, mentre sui mercati obbligazionari i rendimenti reali sono sottozero.

Un bell’affare per un paese che ha un rapporto debito/pil del 223%, il doppio dell’Italia.

Obbligazioni Rabobank 2016 in yen giapponesi

Ma, al di là, delle previsioni e delle scommesse che si possono fare in contesto di piena espansione monetaria, vale la pena andare a vedere come un risparmiatore potrebbe impiegare o diversificare il proprio patrimonio investendo in yen giapponesi. Molte le grandi società nipponiche hanno obbligazioni internazionali quotate sul mercato dei capitali, ma i prezzi appaiono quanto meno esagerati e con rendimenti al lumicino da scoraggiarne l’investimento. Ovviamente, la scommessa va fatta più sullo yen – precisa un trader – e meno sulle società che potrebbero risentirne qualora la valuta tornasse ad apprezzarsi. E’ bene, in questo senso, rimanere su scadenze medio-corte e possibilmente non industriali la cui crescita dei ricavi è legata principalmente alle esportazioni facili dello yen debole. Una valida soluzione, potrebbe quindi essere quella fornita da Rabobank. Pochi giorni fa la banca olandese ha lanciato sul mercato un bond da 85 miliardi di yen giapponesi (Jpy) in due tranches con scadenza 2016. Più precisamente, si tratta di due emissioni senior a corto raggio, una da 43,5 miliardi che paga una cedola dello 0,78% (JP552816CD54) e una da 41,3 miliardi che offre un interesse dello 0,467% (JP552816AD56). Entrambi i bond, emessi alla pari, saranno negoziabili a partire dal prossimo 24 Maggio per tagli minimi da 100 milioni di yen (circa 77mila euro) e staccheranno la cedola su base semestrale il 24 maggio e il 24 novembre di ogni anno fino al 2016. Il collocamento di Rabobank non è singolare, già altre volte, in precedenza, la banca olandese (rating Standard & Poor’s AA- e Moody’s Aa2) aveva emesso con successo titoli in yen per finanziarsi a tassi vantaggiosi. Per i dettagli e le caratteristiche dei bond Robobank si legga:

OBBLIGAZIONI RABOBANK 2016 0.78% JP552816CD54

OBBLIGAZIONI RABOBANK 2016 0.467% JP552816AD56

Il carry trade sullo yen gipponese, la storia si ripete

Naturalmente, c’è un rischio valutario: la convenienza dell’operazione dipende dal cambio.

Se prima della scadenza lo yen si rivaluta per più della differenza di rendimento, l’operazione sarà in perdita. Nel caso delle obbligazioni Rabobank di cui abbiamo parlato, questa scadenza è il 24 maggio 2016, ma ciò non significa che l’obbligazionista non possa venderle sul mercato prima della maturazione se vi sarà un apprezzamento dello yen nei confronti dell’euro. E questa è la vera incognita. É interessante notare che di per sé il carry trade tende a deprimere il cambio dello yen, dato che comporta la vendita di yen contro altre valute, e quindi esalta la convenienza dell’operazione. Pertanto, finché il fenomeno continuerà in un contesto di tassi d’interesse bassi, c’è il rischio che la valuta giapponese possa indebolirsi ulteriormente. Nel 2007-2008 arrivò persino a 160 yen per un euro, ma a quei tempi i tassi d’interesse nell’eurozona erano 60 volte superiori a quelli attuali e vi era più convenienza a speculare da parte dei carry traders. Così Se fatto su larga scala, il carry trade può portare a movimenti destabilizzanti fra le valute e quindi sulle economie, come poi accaduto. Il resto è storia recente. Ora, però, chi prende a prestito yen lo fa per investire sui mercati emergenti e non più in Europa. Alcune banche, fra cui quella centrale coreana, hanno lanciato l’allarme sulla possibilità di una netta espansione del carry trade sullo yen e di possibili afflussi eccessivi di capitali speculativi verso alcuni mercati emergenti, nel contesto generale della ricerca di migliori rendimenti da parte degli investitori istituzionali (rispetto a quelli magrissimi degli assets in yen) e della loro crescente tentazione di prendere in prestito yen per dirottarli verso assets non nipponici a più alti rendimenti. Un pericolo, certamente, ma per chi decidesse di investire in obbligazioni denominate in yen, potrebbe essere un’opportunità per mettersi al riparo da eventuali nuove turbolenze finanziarie.