Bayern torna sul mercato delle obbligazioni perpetue. La più grande multinazionale chimica e farmaceutica europea ha collocato un bond da 1,3 miliardi di euro presso investitori istituzionali con pieno successo. Il bond subordinato senza scadenza, segue da vicino il collocamento di un altro grande player tedesco in fatto di obbligazioni perpetue: Allianz AG che ha collocato obbligazioni a 30 anni, ma con taglio minimo negoziabile di 100.000 euro. Mentre Bayern lo ha fatto fissando il limite minimo a 1.000 euro allargando così la platea agli investitori retail. Ma vediamo le caratteristiche del nuovo bond subordinato. Obbligazioni perpetue Bayern AG 2,4% Il bond Bayern AG, prezzato a 99,66 per gli investitori istituzionali che lo hanno sottoscritto (DE000A14J611) è quotato alla borsa di Lussemburgo ed è negoziabile per importi minimi di 1.000 euro con multipli aggiuntivi di 1.000.

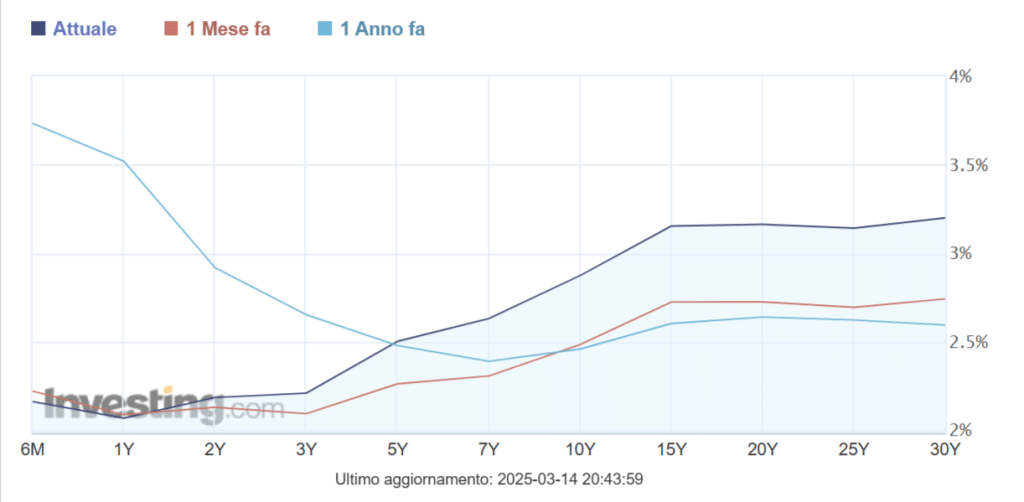

Il pagamento della cedola fissa è stato stabilito annualmente per il 2 ottobre di ogni anno, fino al 2022 quando l’emittente maturerà il diritto di esercitare la call, cioè la possibilità di richiamo anticipato del bond. Qualora non dovesse farlo, Bayern continuerà a corrispondere interessi fino al 2075 in forma variabile, calcolati in base al tasso midswap quinquennale maggiorato di uno spread del 2,007% fino al 2027, poi del 2,257% fino al 2042 e infine del 3,007 fino al 2075. Il titolo è subordinato junior e gode di rating BBB per Standard & Poor’s e Baa2 per Moody’s, due gradini sotto il family rating. Caratteristica fondamentale per questo tipo di obbligazioni è il fatto che, in caso di difficoltà dell’emittente, il pagamento delle cedole può essere sospeso o rinviato senza che si venga a creare un evento di default.

Tuttavia, in caso, di insolvenza da parte dell’emittente (default), il rischio di perdere l’intero capitale, oltre agli interessi maturati è elevato. Bayern utilizzerà molto probabilmente i proventi del collocamento per rimborsare una obbligazione perpetua da 1,3 miliardi di euro con cedola 5% e call il 28 luglio 2015 (XS0225369403 ) Bayer super i 42 miliardi di fatturato e aumenta il dividendo Bayer ha registrato nel quarto trimestre un calo dell’utile netto del 51% a/a per effetto dell’aumento dei costi di distribuzione dei farmaci e delle spese di Ricerca & Sviluppo. Il gruppo farmaceutico tedesco ha in particolare registrato un utile netto di 224 milioni di euro, a fronte dei 455 milioni di un anno fa e dei 483 milioni attesi dagli analisti interpellati dal Wall Street Journal. L’Ebitda e’ invece cresciuto del 4,4% a 1,85 miliardi grazie ai maggiori volumi di vendita in tutte le aree operative mentre le vendite sono salite del 12% a 11,04 miliardi beneficiando della debolezza dell’euro sui mercati esteri e del contributo del consolidamento del business dei farmaci da banco della statunitense Merck & Co. rilevato l’anno scorso per 14,2 miliardi di dollari. Nell’intero 2014 Bayer ha conseguito ricavi per 42,24 miliardi, superando, seppur di poco, la guidance di 42 miliardi fornita durante l’anno. Per il 2016 il gruppo di Leverkusen prevede vendite per 46 miliardi grazie alla spinta delle favorevoli condizioni del contesto valutario. Bayer ha infine deciso di aumentare il dividendo da 2,1 a 2,25 euro per azione.

[fumettoforumright]